OBSERVATORIO DE LOS SISTEMAS EUROPEOS DE PREVISIÓN SOCIAL COMPLEMENTARIA

El Observatorio ha llevado a cabo un análisis del gap de género en la contratación de distintos productos del segundo y del tercer pilar de la previsión social. Los datos, proporcionados por la

Dirección General de Seguros y Fondos de Pensiones, permiten constatar la brecha de género existente, tanto por instrumento como por franja de edad.

El gap o brecha de género en la previsión social complementaria es una de las líneas de investigación actuales del Observatorio de los Sistemas Europeos de Previsión Social Complementaria. El equipo del Observatorio analiza el sesgo de género del número de cuentas de partícipes y/o asegurados de los productos de previsión social en nuestro país, así como las causas y las consecuencias de la diferencia en el número de mujeres y de hombres que optan por instrumentos complementarios de ahorro para la jubilación.

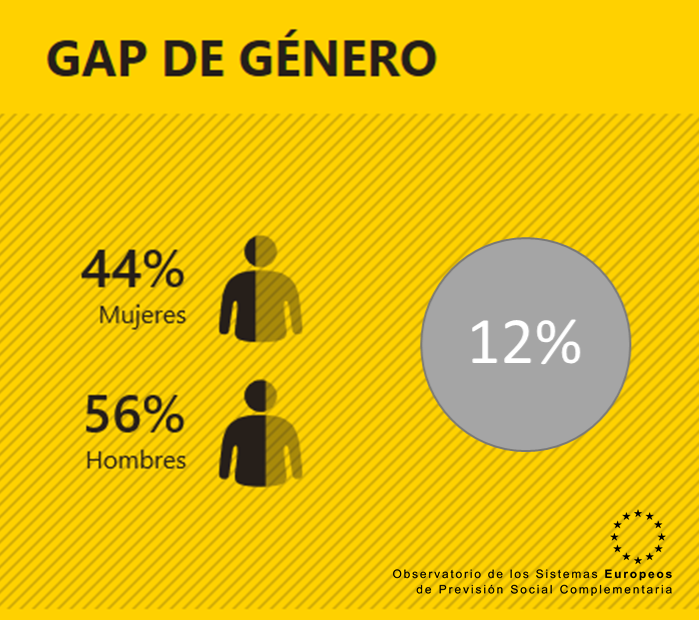

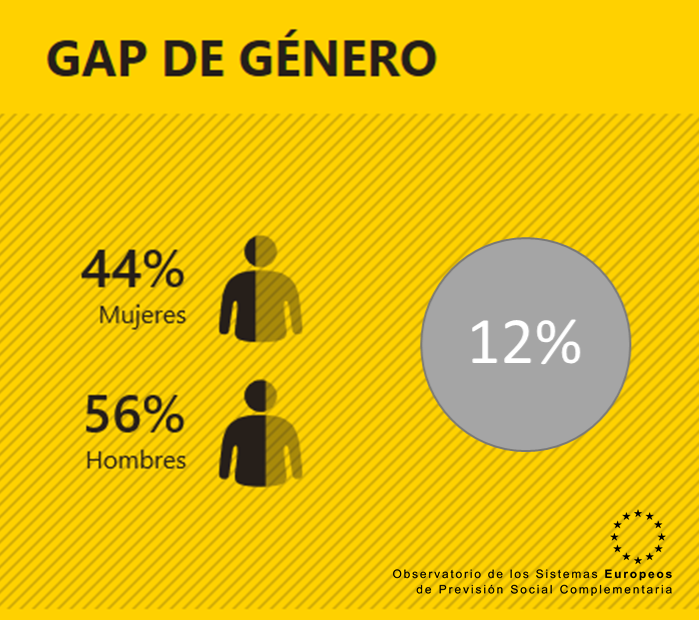

Los datos más recientes, correspondientes al año 2022 y publicados por la Dirección General de Seguros y Fondos de Pensiones, sitúan la brecha general en un 12%. Esto quiere decir que el 44% de los instrumentos de previsión social complementaria en España dan cobertura a mujeres, mientras que el 56% corresponden a hombres.

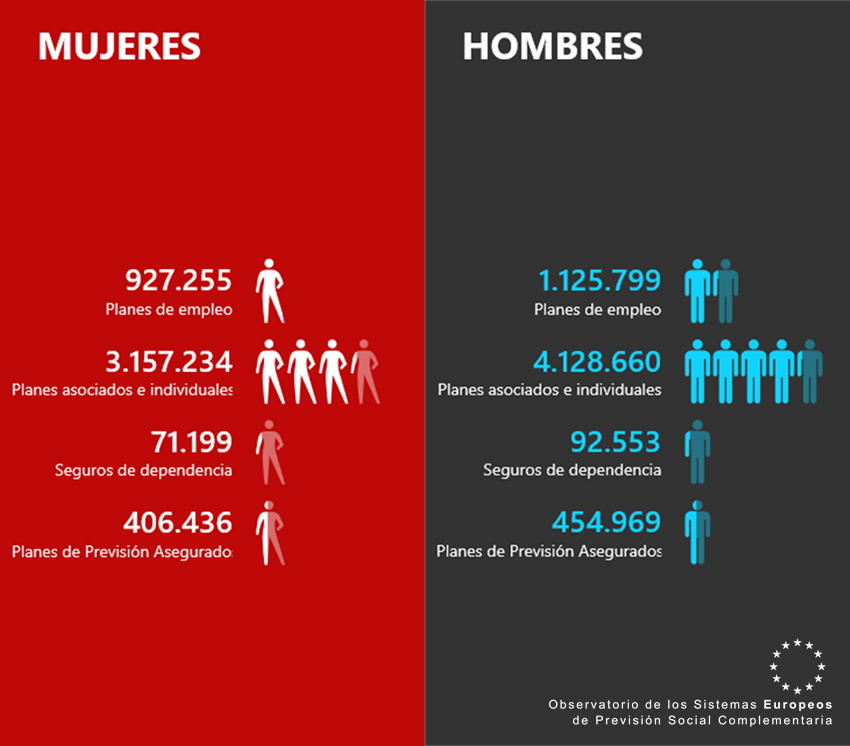

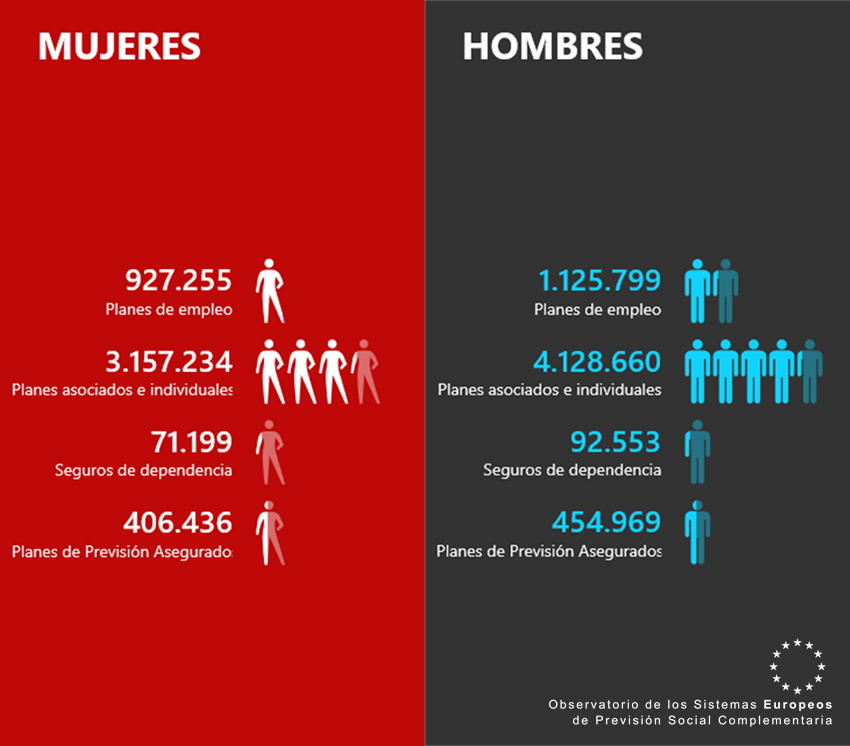

Este gap varía de manera notable al determinarlo según el producto de ahorro. Los cuatro que forman parte del estudio son los Planes de Empleo, los Planes Asociados e Individuales, los Seguros de Dependencia y los Planes de Previsión Asegurados (PPA). Los Planes Asociados e Individuales y los Seguros de Dependencia son los productos en los que la brecha es mayor, superando ligeramente el 13%, y siendo la diferencia de cerca de 950.000 cuentas de partícipes en el primer caso, que es el que mayor adscripción presenta en cifras absolutas.

Los PPA, por su parte, son el producto que presenta un menor gap, de un 5,6% que equivale a menos de 50.000 personas. Finalmente, en los Planes de Empleo, la brecha es de un 9,3% y de poco menos de 200.000 cuentas de partícipes.

Observando los datos por edad, se puede extraer que el gap de género es menor en la franja entre los 26 y los 50 años, mientras que se amplía en las edades más avanzadas. También es mayor entre las personas menores de 25 años, si bien es el rango de edad en el que las cifras absolutas son menores. En algún caso, la brecha es negativa, como en las personas de entre 26 y 30 años con cuentas de partícipes en Planes de Pensiones de Empleo en los que un 51,93% corresponden a mujeres.

El equipo de investigadores del Observatorio prevé la realización de nuevas actividades que aborden la situación del gap de género en la previsión social complementaria en España. A lo largo de los próximos meses, se publicarán artículos científicos sobre la brecha de género en las hipotecas inversas, y sobre la información publicada por el Banco de España respecto a la Encuesta Financiera de las Familias y el Informe Anual de Análisis de Género en las Pensiones Complementarias en España.

La Dra. M. Mercè Claramunt, presidenta del Comité Científico del Observatorio y una de las investigadoras responsables de este estudio, remarcó que “la brecha de género en la previsión social

complementaria penaliza significativamente a las mujeres”. La Dra. Claramunt destacó la importancia de “en primer lugar, constatar esta brecha para luego analizar sus causas y, finalmente, proponer soluciones para su disminución progresiva”.

Barcelona, 7 de marzo de 2024

Dimarts a la tarda 16 d’abril, el Col·legi d’Actuaris de Catalunya va organitzar una jornada sota el suggeridor títol, “El desafiament constant que suposa el risc de blanqueig de capitals”, amb la col·laboració de tres socis d’EY, amb una dilatada experiència donant suport a entitats financeres per enfortir els seus sistemes de control davant del Blanqueig de Capitals.

Dimarts a la tarda 16 d’abril, el Col·legi d’Actuaris de Catalunya va organitzar una jornada sota el suggeridor títol, “El desafiament constant que suposa el risc de blanqueig de capitals”, amb la col·laboració de tres socis d’EY, amb una dilatada experiència donant suport a entitats financeres per enfortir els seus sistemes de control davant del Blanqueig de Capitals.