ADC21

COL·LEGI D’ACTUARIS DE CATALUNYA | Nº 13 PRIMER SEMESTRE 2024

Articles

Jordi Arenillas, VidaCaixa, ens parla del procés d’implementació d’IFRS17.

Diego Rivas, SAS Spain, ens evidencia l’impacte de la Intel·ligència Artificial en la professió actuarial.

Josep Soler, IEF, reflexiona sobre el valor actuarial en l’anàlisi dels riscos financers.

Fabien Conderanne, WTW, analitza l’elevat risc polític mundial d’aquest 2024.

Ignasi Puigdolles i David Igual, Pensium, ens parlen del repte del finançament de la dependència a través de la monetització de l’habitatge.

Felipe Gómez, Grant Thornton, ens explica el nou concepte de Embedded Insurance.

Entrevista

Mirenchu del Valle, Presidenta d’UNESPA.

“L'assegurança és una activitat intensament regulada. La nostra missió principal és exercir de veu de l'assegurança. Ens ocupem de traslladar la posició de l'assegurança davant tot tipus d'institucions i organismes, siguin locals, autonòmics, nacionals, europeus i internacionals.”

Actuaris pel món

Ramon Gayet, Longevity Pricing Actuary a PartnerRe, Dublín.

“El mercat de risc de longevitat del Regne Unit i Irlanda es caracteritzen per ser molt competitius i estar molt ben organitzats. A més a més, compten amb la participació de consultores, asseguradores i reasseguradores en qualsevol transacció.”

SUMARI

Marisa Galán

Amb el tancament del 2023, el sector torna a representar una mica més del 5% del PIB. En 2024, on s’espera un creixement de l’economia de l’1,9%, fa preveure un any centrat en el creixement de les carteres.

L’experiència en el procés d’implementació d’IFRS17.

Jordi Arenillas - VidaCaixa

L'aplicació de l'IFRS17 significa un canvi sense precedents des del punt de vista de requisits reguladors i necessitats d'informació que poden arribar a impactar en les formes habituals en què les entitats asseguradores gestionen el seu negoci.

-

Transformació actuarial: L’impacte de la Intel·ligència Artificial en la professió actuarial.

Diego Rivas - SAS Spain

La professió actuarial, dedicada a l'avaluació del risc i la incertesa, es troba en la cúspide d'una revolució liderada per la Intel·ligència Artificial.

Alfabetització actuarial per a l'estalviador.

Josep Soler - IEF

Qui disposi de coneixements de ciència actuarial parteix amb importants avantatges competitius.

2024, un any de risc polític elevat

Fabien Conderanne - WTW

El 2024 hi haurà 83 eleccions nacionals en 78 països. Com va expressar el diari britànic The Guardian, el 2024 serà "la Super Bowl de la democràcia.

-

El repte del finançament de la dependència a través de la monetització de l’habitatge.

Ignasi Puigdolles i David Igual - Pensium

L'increment de l'esperança de vida és un gran avenç de la nostra societat, però aquesta notícia també significa un fort canvi demogràfic que té grans conseqüències per l'envelliment de la població.

-

Embedded Insurance: de la seva versió tradicional a la versió 2.0

Felipe Gómez - Grant Thornton

L'embedded insurance és un nou concepte d'assegurança que es confecciona al voltant d'un producte no assegurador preexistent i que es combina amb ell com a part del customer journey que té la companyia amb els seus clients.

Mirenchu del Valle, Presidenta de UNESPA.

L'assegurança és una activitat intensament regulada. La nostra missió principal és exercir de veu de l'assegurança. Ens ocupem de traslladar la posició de l'assegurança davant tot tipus d'institucions i organismes, siguin locals, autonòmics, nacionals, europeus i internacionals.

Ramon Gayet, Longevity Pricing Actuary - PartnerRe, Dublín.

El mercat de risc de longevitat del Regne Unit i Irlanda es caracteritzen per ser molt competitius i estar molt ben organitzats. A més a més, compten amb la participació de consultores, asseguradores i reasseguradores en qualsevol transacció.

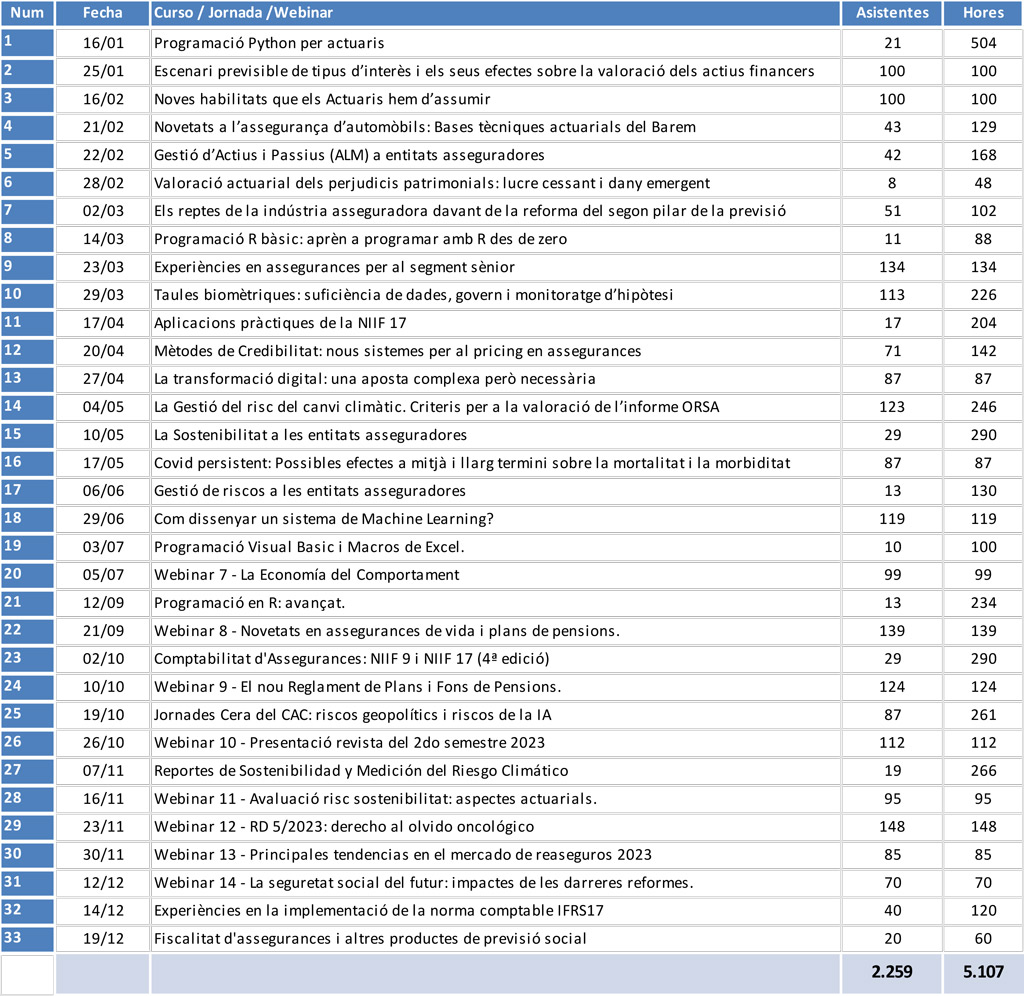

Activitats de formació de l’any 2023.

Al llarg del 2023 el CAC va organitzar 33 activitats de formació on hi han participat 2.259 persones, suposant un total de 5.107 hores.

El sector assegurador va tancar l'any amb unes primes al voltant de 76.000 milions d'euros (33.000 del ram de Vida amb un creixement del 18% i 43.000 a No Vida amb un creixement proper al 7%). Creixements superiors als del PIB que, amb un 2,5%, va assolir un volum absolut de 1,46 bilions d'euros.

D'aquesta manera, el sector torna a representar una mica més del 5% del PIB, superant el 4,9% amb què va tancar l'any 2022.

D'altra banda, per al 2024 s'espera un creixement de l'economia de l'1,9%, inferior al 2,5% del 2023. Aquesta dada unida a una estimació inferior de les taxes d'estalvi, que podrien passar del 8,2% al 6,7% fan preveure un any que, si bé no tindrà els ensurts del passat, haurà d'estar centrat en el creixement de les carteres.

Són molts els elements que haurà de tenir en compte el sector aquest any, com ara: el repte tecnològic de la ciberseguretat o l'arribada de la intel·ligència artificial; el seguiment dels riscos entre ells el geopolítics; el manteniment del creixement de les carteres ja sigui mitjançant l'increment de les xarxes, la creació de nous productes o una pedagogia més gran als futurs clients així com el manteniment de la tensió en temes normatius com les NIF 17 o sostenibilitat.

En aquesta ocasió, la nostra revista ADC 21, se centra en alguns d’ells a través dels següents articles i entrevistes:

Jordi Arenillas de VIDACAIXA fa una explicació detallada dels canvis en termes de requeriments reguladors i necessitats d'informació que requereix la NIF 17 juntament amb la NIF 9 comentant les principals diferències entre la normativa actual en termes de càlcul de provisions tècniques, valoració de passius o tractament de rescats, entre d'altres aspectes. Passant a centrar-se en reptes com la interpretació de models aplicables, la manca de referents, la volatilitat en els resultats i la necessitat d’eines tecnològiques adequades; destacant la complexitat conceptual i tecnològica del procés, així com la necessitat d'involucrar tota l'organització o replantejar els rols i les responsabilitats.

Diego Rivas de SAS aborda com la professió actuarial està experimentant una revolució liderada per la Intel·ligència Artificial (IA), detallant com la IA està redefinint pràctiques històriques, millorant la precisió de models predictius i automatitzant tasques rutinàries. A més, s'incideix en l'evolució del rol de l'actuari cap a un enfocament més analític i estratègic, gràcies a la col·laboració amb experts en IA i l’adquisició de noves competències tecnològiques.

Josep Soler d'IEF destaca la importància de l'alfabetització financera i proposa la inclusió de conceptes actuarials a l'educació financera per ajudar els estalviadors a comprendre millor el risc i la rendibilitat de les seves inversions, atès que una gestió adequada d'inversions requereix no només analitzar els actius financers, sinó també avaluar en termes de probabilitat els esdeveniments que podrien afectar-ne la valoració. Coneixements bàsics que haurien de tenir també els assessors financers. En aquesta línia de pensament es comenta la iniciativa de la Comissió Europea per millorar la participació dels particulars als mercats de capitals.

Fabien Conderanne de WTW comenta com 2024 ve com un "any d'eleccions" i planteja preocupacions sobre possibles agitacions polítiques, especialment a països amb sistemes polítics menys estables i on el poder polític està en disputa i no a través d'eleccions justes, per la qual cosa podran aparèixer disturbis civils a causa de processos electorals qüestionables. L'article analitza l'impacte geopolític de les eleccions a països clau com els Estats Units, Mèxic, Índia, Sud-àfrica i Indonèsia, i destaca la possibilitat de realineaments significatius en les relacions internacionals com a resultat dels canvis de govern.

Ignasi Puigdollers i David Igual de PENSIUM desenvolupa el desafiament de finançar l'atenció a la dependència a Espanya a través de la monetització de l'habitatge, atès l'impacte de l'envelliment de la població, que ha portat a un augment significatiu de persones grans en situació de dependència. Assenyala que el sistema actual de finançament de la dependència, basat principalment en les pensions públiques, és insuficient per cobrir els costos d'atenció creixents. Fa una valoració del preu mitjà d'una plaça residencial a Espanya, així com de les prestacions públiques per a l'atenció domiciliària i proposa diferents opcions per a la monetització de l'habitatge.

Felipe Gómez de GRANT THORNTON desenvolupa el concepte emergent d'Embedded Insurance 2.0, una evolució del tradicional embedded value que promet generar valor no només per a les companyies d'assegurances, sinó també per a la societat en general. Aquest nou enfocament se centra a integrar productes d’assegurances en l’experiència del client, aprofitant les relacions existents entre les companyies i els seus clients per oferir un servei ampliat. Un model que, si no nou, sí que ha evolucionat amb la tecnologia i un canvi cap a un enfocament centrat al client. La digitalització dels processos relacionals ha aplanat el camí per a una nova versió de l'embedded insurance.

Entrevistes:

La revista, a més, recull una entrevista a Mirenchu de la Vall presidenta d'UNESPA, que ens parla, entre altres coses, de les línies estratègiques d'UNESPA, del posicionament sectorial davant del canvi climàtic, com s'afronten els increments normatius que ens arriben o com s'aborden les sistemàtiques de treball dins de l'Insurance Europe, entre d'altres.

I a la secció d' ”Actuaris pel Món”, coneixerem les interessants experiències de Ramon Gayet actuari del CAC que desenvolupa la seva professió a Dublín.

Finalment, mostrem l'activitat en matèria de formació continuada duta a terme pel CAC l'any 2023. S'han organitzat 33 activitats (cursos, jornades i conferències), en què han participat 2.259 persones, amb un total de 5.107 hores de formació.

article.

Jordi Arenillas Claver

Direcció Econòmica-Financera de VidaCaixa, S.A.U. d’Assegurances i Reassegurances

L’experiència en el procés d’implementació d’IFRS17

Durant el primer trimestre de l'any, la majoria dels equips financers i actuarials de les entitats asseguradores, dediquen bona part d'aquest període a preparar la formulació dels comptes anuals de l'exercici precedent. El tancament dels comptes de l'exercici 2023 és especialment singular per a aquelles entitats que pertanyen a grups consolidats cotitzats o per a aquelles que així ho hagin decidit, de forma voluntària, a conseqüència de l'entrada en vigor, l’1 de gener de 2023, del nou estàndard internacional d'informació financera pels contractes d'assegurances conegut com a IFRS17.

IFRS17 substitueix els criteris establerts per la norma internacional d'informació financera aplicable als contractes d'assegurances, l'anterior IFRS4, que estava en vigor des d'inicis del segle XXI, donant cobertura, de forma provisional, a l’àmplia varietat de les pràctiques comptables utilitzades i aprovades per les autoritats nacionals dels diferents actors de la indústria europea. En el cas espanyol, la norma de valoració 9a del Pla General Comptable d'Entitats Asseguradores (PGCEA) remet els criteris de càlcul de les provisions matemàtiques a allò que s’estableix en la normativa aplicable d'ordenació i supervisió de les assegurances privades. Al mateix temps, el Reial Decret 1060/2015, de 20 de novembre, d'ordenació, supervisió i solvència d'entitats asseguradores i reasseguradores (ROSSEAR), en la seva cinquena disposició addicional, remet el règim de càlcul de les provisions tècniques a efectes comptables al que s’estableix en el Capítol II del Reglament d'Ordenació i Supervisió dels Assegurances Privades aprovat pel Reial Decret 2486/1998 de 20 de novembre i els seus desenvolupaments corresponents, derivats d'ordres ministerials i circulars emeses pel Regulador. La norma 9a del PGCEA estableix, en el seu apartat número tres, el criteri de correcció d'asimetries comptables, un aspecte que aporta una gran simplificació al procés de valoració de provisions tècniques de determinades operacions d'assegurança. Aquestes referències legislatives, que ens porten a finals del segle passat, pretenen posar de manifest que l'aplicació de l'IFRS17 significa un canvi sense precedents des del punt de vista de requisits reguladors i necessitats d'informació que poden arribar a impactar en les formes habituals en què les entitats asseguradores gestionen el seu negoci. Sense cap mena de dubte, la nova norma internacional d'informació financera pels contractes d'assegurances pot arribar a representar el major canvi comptable viscut en els últims 25 anys en el sector assegurador.

Al canvi que significa l'IFRS17 cal afegir que, en la majoria dels casos, s'aplica de forma concurrent per primera vegada l'IFRS9, la norma internacional d'informació financera que s'aplica als instruments financers.

Abans d’aprofundir en els canvis que ha suposat l'adopció de la norma, m'agradaria remarcar que el nou marc ha tingut un llarg i dilatat procés de cristal·lització a causa de la dificultat de donar cabuda de manera integral a tota mena de contractes d'assegurances i diferents característiques de l'oferta existent al mercat europeu. La norma va entrar en vigor l’1 de gener de 2023, amb efectes retroactius, a efectes comparatius, des de l’1 de gener de 2022. Els òrgans legislatius europeus no van finalitzar el seu procés d'adopció fins a l'últim trimestre del 2021, després d'acceptar una última pròrroga a la seva entrada en vigor, d'un any, a finals del 2020. Tot això reflecteix la complexitat intrínseca de la mateixa norma. Benvinguda sigui en nom de la consecució dels objectius que persegueix: major transparència de la informació que es recull en els comptes anuals de les entitats asseguradores i més comparabilitat entre els diferents actors del mercat independentment de quina sigui de la jurisdicció a la qual pertanyen.

Per poder abordar les conseqüències pràctiques i operatives que la introducció de les noves normes comptables ha suposat en les diferents organitzacions, és necessari assenyalar, encara que sigui de manera molt simple i limitada, les principals diferències que existeixen, en aquest cas per a una companyia d'assegurances de vida, entre els nous criteris comptables i els que la normativa local continua mantenint:

| Normativa local | IFRS17 |

| · El càlcul de les provisions tècniques manté les hipòtesis utilitzades en el moment de la tarifació.

· El manteniment de les hipòtesis està subjecte a controls de suficiència i adequació a la realitat, establerts en la regulació: - Hipòtesis demogràfiques segons resolucions ministerials. - Test de suficiència de despeses. · Les provisions tècniques incorporen el marge de benefici futur de les operacions. |

· Segons el mètode de valoració general (Building Block Approach-BBA) la valoració d’un passiu té en compte la millor estimació possible dels fluxos de compliment derivats dels contractes d’assegurances en cada moment (BEL, per les seves sigles angleses).

· L’efecte de l’ajustament periòdic de les hipòtesis utilitzades en el càlcul genera variacions positives o negatives que es registren en ambdós casos. · El benefici futur s’identifica de manera segregada en el marge de servei futur (Contractual Service Margin-CSM). · S’estima un marge de seguretat per risc de volatilitat de les hipòtesis no financeres (Risk Adjustment-RA). |

| · El comportament dels rescats reals es reflecteix en l’evolució de les provisions. | · Els rescats esperats s’incorporaran com una hipòtesis del càlcul dels fluxos de compliment. |

| · Les variacions d’hipòtesis es reflecteixen directament en el compte de resultats. | · Les variacions d’hipòtesis pels períodes incorreguts es recullen en el compte de resultats, mentre que les variacions d’hipòtesis futures minoraran el CSM. |

| · Model de càlcul de provisions fixat en la regulació sense possibilitat d’aplicar opcions voluntàries. | · Norma de principis amb diferents mètodes de càlcul i opcions de registre voluntari de diferents conceptes. |

| · Hipòtesis financeres segons unes regles de tipus d’interès de descompte màxims en funció al tipus de gestió financera. El tipus d’interès de base tècnica, utilitzat en el càlcul de la prima, sol ser la base dels càlculs. | · El tipus d’interès de descompte es fixa en el moment de la constitució de l’operació i no varia durant la vigència de l’operació. |

| · La correcció de les asimetries comptables iguala la valoració de determinats passius a la valoració dels actius. | · Els contractes d’assegurances es valoren en cada tancament a valor de mercat.

· Les variacions de valor dels actius i els passius es registraran segons les opcions escollides en el patrimoni net o en el compte de resultats. |

| · El desglossament analític de les fonts de benefici queden al marge de la comptabilitat oficial i és prerrogativa de cada entitat en funció del seu sistema de gestió. | · La norma estableix un nivell d’informació en les notes dels estats financers que fa necessari el registre comptable d’un mínim nivell analític per poder donar-ne compliment. |

Observant les principals diferències entre ambdós entorns comptables, l'aplicació de la norma IFRS17 presenta diferents reptes a tenir en compte:

- La implementació de l'estàndard comptable obre un gran nombre de possibilitats d'interpretació dels models aplicables a cada producte, ja que la norma no és prescriptiva, sinó que es basa en principis.

- La novetat de l'entorn provoca la manca de referents per a totes les parts involucrades: departaments financers, actuarials, funcions de control o, fins i tot, auditors externs.

- Existeix el risc de prendre decisions que generin una elevada volatilitat en els resultats i en el patrimoni de les entitats.

- Els primers projectes d'implantació es van iniciar quan la norma encara es trobava en situació provisional i en plena discussió entre tots els afectats.

- Desconeixement generalment limitat de les conseqüències operatives i pràctiques de les diferents decisions adoptades en una normativa molt exigent i complexa.

- La incertesa del canvi provocava que les eines tecnològiques i els sistemes d'informació es trobessin poc desenvolupats per assolir totes les necessitats de la norma, alhora que era necessari fer inversions per abordar-ne la implementació.

- L'activitat habitual dels equips involucrats en els tancaments comptables segueix el seu curs sent necessari no parar en l'elaboració de la informació econòmica, financera i actuarial basada en els principis actuals vigents, al mateix temps que és necessari anticipar-se i ocupar-se de les conseqüències i les necessitats del nou marc comptable.

Tots aquests reptes fan que l'adopció de la nova normativa es converteixi en un projecte de gran magnitud per a qualsevol organització, tant pel temps necessari, els recursos econòmics, materials i humans que s'han de comprometre, com per la complexitat conceptual i tecnològica que comporta la nova manera de fer.

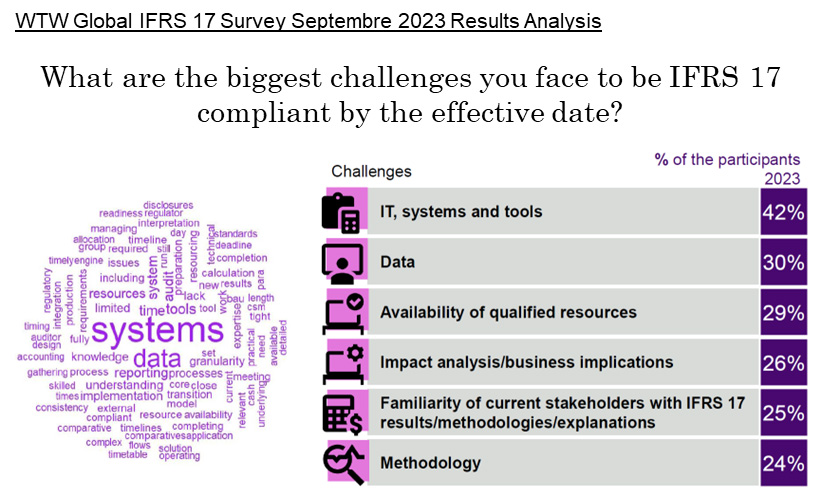

Tant pel cost potencial que pot tenir en cada entitat, com pel nivell de compromís i risc que pot arribar a significar, el camí d’implementació de l'IFRS17 s'ha de considerar com un procés de transformació transversal que ha d'implicar tota l'organització, afectant diferents àmbits i funcions, no només a les àrees financeres i/o actuarials. En el mateix estudi de WTW presentat en l'últim trimestre de 2023, on es posava de manifest el cost econòmic del projecte, també es fa referència a les preocupacions de les entitats sobre el procés d'implantació de l'IFRS17.

La implementació de l'IFRS17 transcendeix a un mer canvi de norma comptable, gosant a afirmar que suposa un canvi cultural en les entitats asseguradores de vida, acostumades a dur a terme la seva activitat i gestionar els seus processos d'informació financera d'una forma força planificada i previsible. L'entrada en escena de l'IFRS17 no fa més que accentuar el canvi de paradigma en la gestió, en sentit ampli, que va suposar l'entrada en vigor l’1 de gener de 2016, de la normativa de Solvència II. Si bé, aquesta última va suposar un canvi significatiu en la gestió de riscos de les entitats, promovent pràctiques de control de riscos i quantificació d'aquests que, en molts casos, ja existien pràctiques d'immunització financera, anàlisi estructural de tipus d'interès, marcs de gestió de crèdit i anàlisi de liquiditat. El marc de Solvència II estableix una periodicitat de report trimestral, mesures que tenen en compte l'adequada gestió de les entitats com l'ajust per casaments de l'estructura temporal dels tipus d'interès i la possibilitat d'aplicar amplis períodes transitoris per a una adequada adopció i aterratge de les exigències normatives en el sector que afectava bàsicament el nivell de fons propis que han de presentar les companyies. A diferència de tot això, l'IFRS17 entra en vigor sense la capacitat d'aplicar mesures transitòries, afectant directament els resultats i la rendibilitat de les entitats i amb la necessitat d'expressar, amb caràcter retrospectiu, l'exercici anterior per facilitar a l'usuari dels comptes anuals la seva comparabilitat.

Es pot pensar que la introducció dels nous principis comptables no és més que l'aplicació de noves normes i nous algoritmes de càlcul que proporcionaran una quantificació alternativa a l'actual, i que s'ha de registrar convenientment en els sistemes comptables que les entitats tenen implementats en els seus entorns actuals. L'experiència compartida amb diferents actors del mercat ha posat de manifest que això no és així. El projecte requereix prestar atenció des de diverses i variades perspectives:

- Dades, sistemes i eines

Tal com he intentat explicar al llarg d'aquest article, el nou paradigma comptable és un sistema més complex que l'actual, encara que només sigui per la seva novetat, però és evident que requereix una major quantitat de dades en la seva gestió diària, que han d'estar actualitzades i disponibles en temps real. En els primers paràgrafs d'aquesta nota es fa referència a la vigència durant més de 20 anys del marc de valoració dels contractes d'assegurances i les seves principals característiques. En la majoria dels casos, els sistemes tecnològics que recullen les dades dels contractes d'assegurances són els mateixos sistemes de comercialització que, al seu torn, estableixen les primes a cobrar, calculen de forma recurrent les provisions matemàtiques i actuen com el repositori únic de tots els contractes en vigor. Tot això, basant-se en la utilització d'hipòtesis, més o menys conservadores, paràmetres estàtics i procediments de càlcul estables en el temps.

IFRS17 abandona aquesta concepció, les hipòtesis i paràmetres, juntament amb altra informació del mercat; estaran sota un constant escrutini i amb la necessitat, si escau, de variar. Els criteris i mètodes de valoració es mantindran constants en el temps, però la variació de les característiques i modalitats dels diferents productes, així com el nivell de preus o tipus d'interès, poden obligar a introduir modificacions en els procediments de càlcul aplicats si no s'ha concebut un sistema prou parametritzat capaç d'abordar canvis futurs que avui no coneixem.

Els sistemes i eines de càlcul transcendeixen a un mer sistema de repositori comptable d'un llibre de sumes i saldos o un simple sistema de llibre diari que recull els diferents assentaments comptables que reflecteixen els diferents moviments econòmics. És necessari tenir en compte els motors de càlcul que amortitzaran periòdicament el marge de servei d'assegurances o el marge de risc (CSM i RA, respectivament, per les seves sigles en anglès). També serà necessari definir les noves normes comptables per al reconeixement de resultats, compensació del CSM o transferències entre BEL i CSM, sense oblidar la necessitat de valoració a mercat de tota la cartera de contractes d'assegurances, que és una de les grans novetats de la norma i una de les majors implicacions, des del meu punt de vista, poc considerada, en general, al sector. Tots aquests aspectes, fan arribar a la conclusió que es necessiten noves eines, sistemes tecnològics i processos de dades que cobreixin les noves necessitats, fins ara inexistents.

- Capacitats tècniques

És necessari dotar-se dels recursos suficients i específics que ens permetin abordar el canvi que requereix el nou sistema comptable. La tipologia de recursos abasteix experts financers, comptables, actuarials, gestors d'inversions, gestors de sistemes i dades així com activitats de control que permetin garantir un sistema d'informació financera robust, íntegre i fiable, capaç de mostrar la realitat de la companyia i el seu negoci, d'una manera senzilla i comprensible, i que seran les característiques bàsiques per poder arribar a un sistema d'informació transparent i homogeni que permeti la comparabilitat entre els diferents competidors.

Per incrementar les capacitats és necessari incorporar el desenvolupament d'habilitats relatives a l'IFRS17 en els programes de formació i avaluació dels recursos.

És important establir programes de divulgació interna de la normativa en tots els sentits. Cal compartir el coneixement dels especialistes amb els col·laterals de totes les àrees més implicades, però també amb aquells que, d'una manera o altra, hauran de tenir en compte el nou entorn. Formar els equips, traslladant el coneixement als components amb menys experiència, a aquells que han tingut i hauran de mantenir el dia a dia de la informació financera i comptable segons els principis generals de comptabilitat locals, fins que el regulador opti per transposar definitivament la normativa. Així mateix, és necessari compartir les singularitats de la nova normativa amb les posicions més sèniors de l'organització i amb els membres dels òrgans d'administració.

- Rols i responsabilitats

IFRS17 introdueix noves tasques d'elevada complexitat que requereixen un coneixement especialitzat de la normativa sota diferents punts de vista, no només el purament comptable. Arribats a aquest punt, podria entrar en un debat molt interessant i, en molts casos apassionat, sobre si els càlculs als quals em refereixo són responsabilitat dels equips financers, dels equips actuarials o potser cal unir coneixements i establir una organització que permeti coordinar el disseny de productes, la seva anàlisi tècnica, la rendibilitat prevista, les necessitats d'inversió, els riscos incorreguts, la seva quantificació en el marc prudencial de Solvència II, la periodicitat i necessitat de dades i, en definitiva, la gestió correcta del negoci.

L'entrada en vigor de la nova regulació comptable l’1 de gener de 2023 o quan el regulador disposi en el futur per a aquelles entitats no obligades a informar amb normes internacionals de comptabilitat, a més de la consolidació definitiva del règim de Solvència II, que va entrar en vigor l’1 de gener de 2016, és el moment perquè cada organització reflexioni en quin punt es troba, quines necessitats té i com abordar el canvi cultural i organitzatiu que suposa el nou entorn regulador que, sens dubte, afecta el dia a dia del negoci. Segurament no existeix una solució única, però la reflexió és obligada.

Durant el primer trimestre de l'exercici 2024, conclourà el primer procés de formulació dels primers comptes anuals sota l'estàndard de l'IFRS17, però la carrera no ha fet més que començar. És necessari estabilitzar i consolidar les diferents accions que ha estat necessari posar en marxa:

- Optimitzar i estabilitzar les eines i motors dissenyats en la construcció de l'arquitectura prevista per al funcionament de l'IFRS17.

- Realitzar un tractament adequat de la immensa i necessària quantitat de dades.

- Finalitzar els desenvolupaments i avaluar totes les solucions tàctiques que han estat necessàries aplicar per complir amb el límit de dades establertes.

- Avaluació constant de les noves hipòtesis utilitzades.

- Entendre el comportament dels nous principis comptables.

- Definició dels nous KPI, modificació dels existents i explicació d'aquests, així com la seva evolució en el temps.

- Construcció de la capa d'informació financera que ha de donar resposta a les necessitats requerides pels diferents stakeholders.

- Consolidar i monitorar els diferents canvis que s'hagin produït a l'organització amb motiu de la implantació.

El camí fins ara ha estat llarg, no és un projecte que mesuri la seva durada en mesos, s'ha de ser conscient que requereix l'assignació de recursos en un període de temps prolongat per assolir la seva entesa, definició i implementació.

Ser capaços de formular els primers comptes sota IFRS 17 és un gran èxit. La carrera continua, sens dubte, no estarà exempta de dificultats, però no hi ha marxa enrere ni possibles dreceres. Hem arribat tots junts a la meta aconseguint el propòsit fixat. Per tot això, m'agradaria aprofitar l'ocasió i la tribuna que m’ofereix el Col·legi d'Actuaris de Catalunya per agrair i felicitar a tot l'equip de VidaCaixa, sense excepció possible, per l'esforç i el treball acomplert, fent realitat l'aplicació de l'IFRS17.

Aitor Milner Rese

Socio Director del Área de Seguros de Afi

Transformació actuarial: L’impacte de la Intel·ligència Artificial (IA) en la professió actuarial

La professió actuarial, dedicada a l'avaluació del risc i la incertesa, es troba en la cúspide d'una revolució liderada per la Intel·ligència Artificial (IA). Aquest camp, històricament arrelat en mètodes estadístics i matemàtics, està experimentant un canvi paradigmàtic cap a un futur on la IA no només optimitza, sinó que redefineix les pràctiques actuals.

Les principals aplicacions actuals de la IA en la professió actuarial són les següents:

- Models predictius millorats: Com la IA està millorant la precisió i eficiència dels models de risc.

- Automatització de tasques rutinàries: Exemples de com tasques repetitives estan sent automatitzades per algoritmes d'IA.

- Anàlisi de dades no estructurades: Ús de la IA per interpretar dades no convencionals, com ara textos i xarxes socials.

Creus que la IA ens ajudarà a ser més eficients a la nostra feina? Si podem treballar més de pressa; vol dir això que necessitarem menys actuaris en el futur?

No necessàriament. Els actuaris són experts en el negoci a més de les tècniques utilitzades per a l'anàlisi de dades, és a dir, fins i tot amb una IA entrenada és fàcil arribar a conclusions errònies a partir de dades vàlides, que un actuari pot descartar gràcies al seu coneixement del negoci i la seva experiència.

L'actuari ha d’evolucionar cap a un paper molt més actiu en "pensar" que en "fer", ja que actualment el dia a dia de l'actuari es perd en tasques repetitives molt llargues per cobrir totes les possibles anàlisis que puguin invalidar les conclusions a les quals volem arribar.

La IA donarà suport a l'actuari en automatitzar aquestes tasques repetitives de tractament de dades estructurades, enriquirà l'anàlisi capturant dades de fonts no estructurades i ajudarà en la generació de models predictius millors i més exactes d’acord amb nous algoritmes o a iteracions sobre els existents.

Així doncs, a més d’un canvi de rol que sembla molt atractiu, també duu implícits alguns reptes pels actuaris. Quins creus que seran aquests reptes? Pots posar-nos alguns exemples?

Els principals reptes pels actuaris es deriven de les competències necessàries per gestionar la IA. És a dir, caldrà modificar els plans d'estudis dels actuaris per incloure-hi habilitats relacionades amb la IA com a part del seu programa.

De la mateixa manera, els actuaris hauran de millorar les seves competències en programació i anàlisi de dades relacionades amb aquest nou paradigma. A més, observarem una col·laboració creixent amb experts en IA, i fins i tot la creació de departaments mixtos on es col·labori de manera natural amb els anomenats científics de dades, que tenen capacitats complementàries a les dels actuaris de molts sentits.

D'altra banda, entre els reptes hi haurà les consideracions de caire ètic pel que fa a l'ús de la IA, així com els possibles perjudicis que es poden derivar d'una mala governança de les dades, ja que si la IA treballa amb dades incorrectes o esbiaixades, produirà resultats negatius.

En altres paraules, la governança de les dades es convertirà en un repte en si mateix, i la supervisió del compliment dels criteris ètics/normatius per part de les intel·ligències artificials serà una tasca clau per als actuaris.

Podran les universitats adaptar els seus programes tan de pressa? Què passarà amb els professionals en actiu?

Les universitats trigaran una mica a adaptar-se. És complicat canviar programes formatius de la nit al dia, però tenen temps per anar adaptant-s’hi. Els actuaris es formen a la universitat durant anys i en aquest temps poden rebre complements formatius, en forma de cursos o seminaris, segons aquests canvis es vagin produint.

Per als actuaris que acaben de sortir de la universitat o els que estan en actiu, també és molt rellevant l'activitat dels col·legis d'actuaris. Aquests col·legis estan molt vinculats a la realitat del mercat i compten amb els mitjans per proveir aquests complements formatius, perquè els actuaris actualitzin els seus coneixements i mantinguin aquestes capacitats clau de la millor manera possible.

Tots els actuaris són conscients que la seva professió evoluciona i que han d’evolucionar amb ella.

Aleshores, l’impacte de l’IA en el món assegurador ja és quelcom realment important en el moment actual, però què més pot passar en el futur? Pots dir-nos algunes tendències en l’ús de la IA en la indústria asseguradora?

Entre les tendències de l'ús de la IA en el món assegurador, n’estem observant algunes com:

- Desenvolupament de productes i personalització

- Productes personalitzats: La IA permet la creació de productes d'assegurances personalitzats basats en perfils de risc individuals.

- Preus dinàmics: Els sistemes d'IA poden ajustar les primes i cobertures en temps real, basant-se en dades canviants i comportament de l'assegurat.

- Gestió de riscos i compliment

- Identificació de riscos emergents: La IA pot detectar tendències i riscos emergents, com ara ciberriscos o impactes del canvi climàtic, permetent una resposta més proactiva.

- Compliment normatiu: Les eines d'IA poden ajudar a assegurar que les pràctiques d'assegurances compleixin amb les normatives vigents i canviant.

- Interacció amb Clients i Servei al Client

- Xatbots i assistents virtuals: Aquestes eines poden gestionar consultes de clients de manera eficient, proporcionant respostes ràpides i personalitzades.

- Anàlisi de sentiments i preferències del client: La IA pot analitzar comentaris i comportaments dels clients per millorar l'experiència de l'usuari i la satisfacció del client.

Això implica que gairebé tots els àmbits de valor d’una companyia d’assegurances es poden evolucionar fent ús de la IA, però, veurem tots aquests canvis a les companyies actuals?

El canvi es produirà a dues velocitats. D'una banda, les companyies més grans, que tenen un entorn tecnològic més elevat, podran apostar per aquelles millores que no afecten el seu "core" i que són accionables per equips més petits sense requerir grans replantejaments de la seva topologia de sistemes. Al mateix temps, són les companyies que tenen més recursos per invertir, de manera que podran fer-ho en millores clau que requereixin una inversió major per a la seva generació i, així, intentaran obtenir un avantatge competitiu futur més sostenible en el temps.

A l'altra banda de l'espectre hi ha companyies més petites, amb entorns tecnològics més petits o més lleugers, però que poden innovar molt més i més ràpid. És una oportunitat per a aquestes companyies petites o mitjanes transformar-se a través de la IA de manera més profunda; fins i tot és segur que serem testimonis de la creació de múltiples "start-ups" especialitzades en l'aplicació de la IA al món assegurador amb les quals les asseguradores tradicionals podran associar-se per generar aquest canvi que el mercat els anirà demanant gradualment.

Finalment, hi haurà companyies que menyspreïn l'impacte del canvi que la IA porta a tots els àmbits dels negocis i que no sàpiguen preparar-se per a aquest canvi. El més probable és que aquestes companyies, en tot cas, hagin d'adaptar-se més tard, patint i perdent clients i mercat pel camí.

Pot fer-nos un resum de les conclusions a les quals han arribat?

Les conclusions extretes fins ara són les següents:

- Evolució del rol de l'actuari: Els actuaris han de passar de centrar-se en tasques operatives a un enfocament més analític i estratègic. La IA els permetrà dedicar més temps a "pensar" que a "fer", automatitzant les tasques repetitives i facilitant anàlisis més profundes.

- Millora en l'eficiència i precisió: La IA donarà suport a l'automatització de tasques rutinàries i a la millora dels models predictius, la qual cosa resultarà en una major eficiència i precisió en l'avaluació de riscos i en la presa de decisions.

- Necessitat de noves competències: Els actuaris hauran de desenvolupar habilitats relacionades amb la IA, incloent-hi programació i anàlisi de dades avançades. Això implica una actualització en els plans d'estudi i una formació contínua per als professionals en actiu.

- Col·laboració interdisciplinària: Hi haurà un augment en la col·laboració entre actuaris i experts en IA, possiblement donant lloc a equips interdisciplinaris que combinin habilitats complementàries.

- Desafiaments ètics i de governança de dades: En destaquen els reptes ètics i la importància d'una bona governança de dades per evitar prejudicis i errors en els models de IA. La supervisió del compliment de criteris ètics i normatius es converteix en una tasca clau per als actuaris.

- Adaptació de les universitats i dels col·legis professionals: Hauran d'adaptar els seus programes formatius per incloure continguts de IA i oferir formació complementària per mantenir actualitzats els professionals.

- Innovació en productes i serveis: La IA impulsarà la creació de productes d'assegurances personalitzats i l'adaptació de preus i cobertures en temps real, basant-se en dades i comportaments canviants dels assegurats.

- Impacte diferencial en les companyies d'assegurances: L'impacte de la IA variarà segons la mida i l'agilitat tecnològica de les companyies d'assegurances. Mentre les grans empreses se centraran en millores específiques, les més petites o noves podran innovar més ràpidament, i algunes podrien fins i tot no adaptar-se adequadament al canvi.

En resum, la IA representa una oportunitat significativa per transformar la professió actuarial, millorant l'eficiència, precisió i capacitat d'innovació, però també exigeix una evolució en les habilitats i enfocaments dels professionals del sector.

La intel·ligència Artificial ens deixarà als actuaris sense feina?

La preocupació que la Intel·ligència Artificial (IA) pugui deixar les persones sense feina és comuna i vàlida. No obstant això, la relació entre la IA i l'ocupació és complexa i multifacètica.

Aquí us deixo la meva perspectiva:

- La IA està redefinint els rols i les funcions de molts llocs de treball. Això és especialment rellevant en rols com el d'actuari relacionats amb l'anàlisi de dades, i això no ha de ser necessàriament negatiu per als professionals.

- En l'àrea actuarial, la IA s'utilitza per potenciar la feina humana en comptes de reemplaçar-la. Pot gestionar tasques menors, permetent als humans centrar-se en activitats d’un major valor, com la presa de decisions estratègiques, la creativitat i les habilitats interpersonals.

- Això implica una evolució en les habilitats demandades al mercat laboral. Hi ha una necessitat creixent d’habilitats tècniques relacionades amb la IA (programació, anàlisi de dades avançada), així com habilitats "soft", com l'adaptabilitat i l'aprenentatge continu.

- Per tant, cal posar èmfasi en l'educació i la formació contínua per poder adaptar-se als canvis en el mercat laboral causats per la IA.

La IA certament està canviant el panorama laboral i pot conduir a la disminució de certes feines, però també està creant noves oportunitats i demandes d'habilitats. La clau està en l'adaptació i l'aprenentatge continu per mantenir-se rellevant en un món laboral en constant evolució.

La IA no necessàriament ens deixarà sense feina, però indubtablement canviarà la naturalesa de la feina que fem.

article.

Josep Soler Albertí

Assessor financer i president del Consell Assessor de l'Institut d'Estudis Financers

Alfabetització actuarial per a l'estalviador

Tots aquells que hem format professionals o futurs professionals en finances, -o que hem gestionat formació financera en general-, sabem que qui disposi de coneixements de ciència actuarial parteix amb importants avantatges competitius si escomet un postgrau o una certificació de qualificació professional en finances, en relació amb la resta dels alumnes sense formació prèvia actuarial. Tant el disposar de conceptes clars en risc i incertesa, com de models estadístics, probabilístics i matemàtics que la majoria dels economistes més generalistes desconeixen, fa a priori dels actuaris els candidats més adequats per a gestors de carteres d'inversió, analistes de valors i financers i, per descomptat, especialistes en la gestió de qualsevol risc financer.

No hi ha dubte que l'èxit de les inversions requereix una anàlisi adequada dels actius financers, però, sobretot, tant una adequada avaluació probabilística de que es produeixin determinats esdeveniments interns que variïn la valoració d'aquest actiu, com els vinculats a una determinada evolució empresarial o que es produeixin certs esdeveniments externs; com aquells elements socials, geopolítics, normatius o, fins i tot naturals, que també poden modificar la valoració. Els actuaris tenen, òbviament, més capacitat de previsió i es converteixen en agents imprescindibles per a una correcta gestió d'inversions. Per als assessors financers, els que abans de res hem d'analitzar i conèixer el client (l'estalviador/inversor) per generar consells personalitzats en forma de pla financer, el rol de l'expert actuarial hauria de ser el de proveïdor prioritari d'informació financera, molt per sobre de la que subministren els analistes financers estrictes o els mateixos gestors de carteres. Els assessors financers professionals, també coneguts com a gestors patrimonials o, senzillament, com a banquers privats o personals, hauríem de reconèixer que patim, de vegades, una excessiva obsessió pel valor actual, el “present value”, calculat en base només a dades efectives, quan hauríem d'ocupar-nos molt més del llarg termini i, per tant, de tenir en compte les previsions i probabilitats d'esdeveniments i riscos compassades amb el factor temps que poden afectar de manera important les valoracions i estimacions de futur. En lògica conseqüència de la tendència anterior, els assessors financers transmeten als seus clients assessorats una percepció del risc financer probablement exagerada, sense els matisos probabilístics adequats, que porta a l'inversor assessorat a una prudència excessiva que repercuteix en un conservadorisme desbordat i un menor rendiment de les inversions. Què cal dir de les inversions no assessorades, les dels que no tenen accés a un professional que els condueixi adequadament a descobrir el seu perfil de risc ajustat al seu horitzó temporal. Uns (els menys) i els altres (els més) fan al nostre país una col·locació de l'estalvi excessivament poruga. En aquestes llargues èpoques recents de repressió financera, amb tipus d'interès nuls o fins i tot negatius, l'opció majoritària per acumular actius sense rendiment i pitjor, amb rendiments reals negatius i pèrdua de poder adquisitiu, ha estat una catàstrofe enorme per als estalviadors, sotmesos a aquest comportament equivocat i generalitzat. Pensem que, aproximadament la meitat dels 2,8 bilions d'euros que les famílies espanyoles tenen en actius financers, estan col·locats en comptes, dipòsits i altres actius pràcticament sense cap rendiment que, en els darrers 10 anys, els ha ocasionat un 20% de pèrdua acumulada de poder adquisitiu. Per a la globalitat d’aquests 2,8 bilions d'euros, el rendiment anualitzat ha estat només d'un 1,6 % anual, un 17,2 % acumulat, que representa en definitiva 2 punts percentuals de rendiment real negatiu (descomptant la inflació). És aquest el desastre que esmentàvem. Aquesta situació és especialment severa a Espanya, però prou generalitzada a tota l'Europa continental. Un estalvi acumulat amb grans esforços per les classes mitjanes amb resultats i aportacions miserables per als complements de pensions degut a una inversió deficient.

La Comissió Europea ja va detectar fa molts anys aquest problema de l'escassa inversió dels particulars als mercats de capitals. D'una banda, que tot aquest volum d'estalvi, com hem esmentat, no compleix el que hauria de ser el seu objectiu màxim, que és garantir una complementarietat adequada de forma privada als sistemes de pensions públics. De l'altra, que les empreses europees i, en particular les Pimes, mancant suficient aportació de la inversió privada, són excessivament dependents del finançament bancari o mitjançat, al contrari del que succeeix al món anglosaxó i, sobretot, als EUA, on conviuen de forma més equilibrada el finançament bancari i l'alternativa subministrada pels mercats i altres fonts desmitjançades.

D'aquesta manera, amb la denominació de Capital Markets Union (CMU), la Comissió Europea va definir fa uns anys una política que hauria d'apropar l'estalviador al mercat de capitals per millorar el rendiment d'aquest estalvi i, a més, dotar el finançament alternatiu o no bancari amb fons suficients per convertir-se realment en un flux financer complementari al bancari. L'any passat, com una de les mesures per fer avançar la CMU, es va dissenyar un paquet legislatiu anomenat RIS, Retail Investment Strategy, creat per canviar els hàbits de l'inversor, dotant la inversió als mercats de capitals de més garanties i confiança, menor cost i millor assessorament. Un dels requisits plantejats per avançar en aquesta direcció ha estat la necessitat de millorar l'educació financera i inversora de la ciutadania. Val a dir que, afortunadament, la cultura o l'educació financera dels ciutadans o, més ben dit, la incultura o ignorància financera existent, ha començat des de fa uns anys a preocupar en molts àmbits i a emprendre’s projectes importants per resoldre el problema. Com a exemple, l'Institut d'Estudis Financers ha desenvolupat en els darrers 12 anys una tasca d'educació financera intensa que, entre altres iniciatives, imparteix tallers d'educació financera a les escoles catalanes a través de centenars de voluntaris en l'últim curs d'ensenyament secundari obligatori. No obstant això, tot i ser un esforç ingent i d'èxit, no n'hi ha prou i s'hauria d'intensificar molt més a través de col·laboracions públic privades i aconseguir que les finances personals formessin part dels currículums educatius. En aquests tallers d'educació financera per a adolescents s'ensenya, entre diversos temes, a preparar i seguir un pressupost personal i familiar, a entendre les virtuts de l'estalvi i el perill del sobre endeutament, la raó de ser dels impostos i una introducció al risc i a la rendibilitat de les inversions. La nostra pròpia experiència en impartir educació financera a escolars i també a adults ens ha portat a entendre que, perquè molts inversors puguin superar el gairebé pànic a introduir volatilitat i risc en les seves inversions, s'haurien d'introduir a l'educació o alfabetització financera conceptes actuarials. Es tractaria de facilitar l'entesa probabilística de la inversió, és a dir, el seu risc real en termes de probabilitat que obtingui determinats resultats de qualsevol signe en un període determinat, comprensió del qual permetria conèixer les possibilitats reals de multiplicar allò invertit, evidentment sempre a llarg termini, única manera de diferenciar-se de qualsevol vel·leïtat especulativa. Seria una mica més proper a ser anomenat “Alfabetització actuarial per a l'estalviador”, un projecte que actuaris, assessors financers i per suposat formadors haurien de liderar, col·laborant en un objectiu essencial per al benestar futur.

2024, un any de risc polític elevat

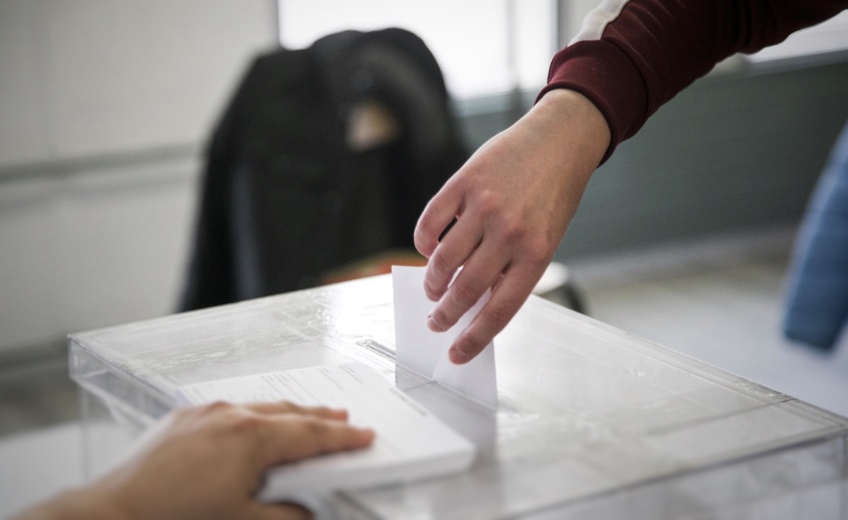

Les xifres són sorprenents: segons les estimacions actuals, el 2024 hi haurà 83 eleccions nacionals en 78 països. Com va expressar el diari britànic The Guardian, el 2024 serà "la Super Bowl de la democràcia". I és que no tornarà a haver-hi un nombre equivalent d'eleccions arreu del món en un sol any fins al 2048.i

Segons algunes previsions, el 2024 s'emetrà més de 4.000 milions de vots a les urnes nacionals (a causa, en gran part, de les eleccions a l'Índia i a les eleccions multinacionals al Parlament Europeu). És possible que no es torni a assolir aquesta xifra fins després del 2070.ii

No obstant això, no podem estar totalment segurs de quantes de les eleccions programades per a aquest any se celebraran, com demostra la situació actual al Senegal. De fet, és possible que alguna d'aquestes cites sigui ajornada per autòcrates en potència. Així mateix, també pot succeir que noves dates s'afegeixin de forma inesperada al calendari anual, ja que alguns governs parlamentaris poden perdre mocions de censura, convocant així eleccions anticipades.

A més, no sembla que vagi a ser un bon any pels governants. Durant el 2023, les taxes d'inflació es van disparar arreu del món i, com a conseqüència, els votants van castigar els seus líders a les urnes. El "vot econòmic", és a dir, la tendència dels electors a expulsar els governants que han obtingut mals resultats econòmics es va fer molt palès.

Quines conseqüències podria portar l' "any de les eleccions" per a aquest 2024? Com pot ajudar l'assegurança de risc polític a les empreses a protegir-se?

Eleccions que podrien provocar agitació

El "projecte de fracàs de l'Estat" de l'Agència Central d'Intel·ligència (CIA, per les seves sigles en anglès) dels Estats Units, que va durar més d'una dècada, va ser un esforç de codi obert per construir models predictius d'inestabilitat política. Una de les conclusions del projecte va ser que les "anocràcies", països en els quals es disputa el poder polític, però no a través d'eleccions lliures i justes, tenen més probabilitats de patir disturbis que les democràcies o les dictadures.iii

Hi ha prou eleccions el 2024 que poden entrar en aquesta categoria. Aquestes "anocràcies" celebren, de fet, eleccions, però és probable que els vots no siguin lliures o justos, que els líders puguin obtenir un poder gairebé il·limitat i que el resultat estigui predeterminat. Els candidats de l'oposició poden ser vetats, els mitjans de comunicació controlats o els votants intimidats. Alguns dels 26 països d'aquesta categoria són Bielorússia, Txad, la República Democràtica del Congo, l'Iran, Rússia, Ruanda, Uzbekistan i Veneçuela, les eleccions dels quals han estat qualificades per la Freedom House com a "no lliures".iv

Freedom House també té una categoria "parcialment lliure", que el think tank aplica a països que poden presentar algunes deficiències en la protecció de l'Estat de Dret o les llibertats civils. El recompte de vots pot ser verídic en aquests països, però els límits a la llibertat de reunió, per exemple, poden obstaculitzar les campanyes de l'oposició. Entre els 36 països d'aquesta categoria que celebraran comicis el 2024 figuren Bangla Desh, Bhutan, República Dominicana, El Salvador, l'Índia, Indonèsia, Mèxic, Pakistan, Sri Lanka i Tunísia.

Encara que potser és menys probable que desemboquin en un conflicte civil obert, aquestes eleccions "parcialment lliures" podrien portar la gent als carrers, ja que els governs impopulars guanyen la reelecció per mitjans dubtosos. Els països que actualment es troben enmig d'una crisi econòmica, com ara Pakistan, Sri Lanka i Tunísia, poden ser particularment vulnerables a aquest tipus de disturbis.

A les democràcies occidentals, el populisme va ser una forma política molt arrelada a la primera meitat del segle XX, que pràcticament va desaparèixer després de la Segona Guerra Mundial (amb algunes excepcions, com ara l'italià Silvio Berlusconi). El 2016, el populisme va tornar amb força a Europa i Amèrica del Nord després del vot del Regne Unit sobre el Brexit i l'elecció de Donald Trump als Estats Units.

Les afirmacions populistes de què les urnes estan manipulades, faran que la gent surti al carrer? Tot i que les eleccions lliures i justes s'han considerat tradicionalment de baix risc, els Estats Units van provar els seus perills potencials el gener de 2021. Per això, les eleccions nord-americanes del 2024 seran objecte d'una estreta vigilància.

Eleccions amb impacte geopolític

És clar, la desestabilització de la política nacional no és l'únic impacte potencial de les eleccions. Algunes, com les que acaben de celebrar-se a Taiwan, poden tenir conseqüències geopolítiques, a l’influir en les relacions entre nacions.

Des d'una perspectiva geopolítica, se celebraran eleccions d’especial rellevància als Estats Units, Europa (Parlament Europeu), Regne Unit, Mèxic, Índia, Sud-àfrica i Indonèsia.

Inevitablement, els canvis de govern representen una oportunitat per a dramàtics re-alineaments geopolítics. Aquest va ser el cas de les Filipines, on les eleccions del 2022 de Ferdinand Marcos Jr. van portar el país a girar fermament cap a l'Occident i a reobrir les bases militars nord-americanes.

En els últims anys, Mèxic s'ha anat distanciant dels Estats Units i ha orientat cada vegada més la seva política exterior cap a Amèrica Llatina. Les eleccions del 2024 influiran en si aquest procés continua o no. L'actual líder de l’Índia, Narendra Modi, va adoptar el terme "multi-alineament" per descriure l'enfocament del seu país, cortejant Occident mentre continua depenent de l'equipament militar rus. No obstant això, potser les eleccions del 2024 més vigilades en termes d'alineació siguin les d'Indonèsia, donada la controvertida relació del candidat favorit amb els Estats Units i els creixents llaços del país amb la Xina.

L'Administració del president nord-americà Donald Trump ha estat sovint criticada per la seva actuació temerària en política exterior, com ara les seves crítiques a l'OTAN, la percepció de cohesió amb Rússia i els seus esforços per endurir les sancions a l'Iran. Al mateix temps, l'Administració Trump va orquestrar un canvi important en la política nord-americana cap a la Xina que el seu successor ha decidit seguir.

Potser, més que qualsevol altre canvi en política exterior en la memòria recent, aquest canvi en la relació dels Estats Units amb la Xina ha dut a les empreses a replantejar les seves estratègies de globalització. Les polítiques de l'Administració Trump i Biden cap a la Xina també han imposat pèrdues directes a les empreses, en gran mesura a través de controls a l'exportació que impedeixen a les empreses nord-americanes i (a través de polítiques similars al Regne Unit i Europa) a altres empreses occidentals vendre una gamma cada vegada més gran de productes en un dels mercats més grans del món. En part, per aquest motiu, també es tindran molt en compte les conseqüències geopolítiques de les eleccions nord-americanes del 2024.

Més enllà de possibles incidents després de les eleccions, esdeveniments importants com la guerra continuada entre Ucraïna i Rússia i el conflicte entre Israel i Hamas a Gaza evidencien un nivell elevat de risc polític arreu del món i la necessitat que les empreses es protegeixin contra les seves conseqüències.

Com es poden protegir les empreses contra les turbulències?

En aquest context de risc polític elevat, les empreses han d'avaluar adequadament el risc al qual s'enfronten, així com el desenvolupament d'estratègies per a la seva correcta mitigació. Corredors d'assegurances com WTW han desenvolupat eines per quantificar el nivell de pèrdues per esdeveniments polítics adversos que podrien derivar-se de determinats escenaris predefinits.

El mercat de l'assegurança privada proporciona cobertura contra esdeveniments específics de risc polític a través del producte d'assegurança de risc polític. Aquesta cobertura ha estat dissenyada per donar suport a les empreses amb inversions en països estrangers (els "països amfitrions"). En aquest sentit, només cobreixen inversions transfrontereres.

Entre els esdeveniments habitualment coberts per l'assegurança de risc polític podem destacar:

- Danys físics a actius ocasionats per actes de terrorisme, guerra, guerra civil, vagues, disturbis, aldarulls populars, revolució o cop d'estat;

- Abandonament forçós: Situació en la qual l'assegurat es veu obligat a abandonar els seus actius a l'estranger a conseqüència d'esdeveniments de violència política al país amfitrió;

- Confiscació, expropiació, nacionalització, privació d'actius ubicats al país amfitrió;

- Interrupció de l'activitat a conseqüència d'algun dels riscos esmentats anteriorment;

- Incapacitat de convertir la moneda local en divisa forta i/o in-transferibilitat de fons fora del país amfitrió, normalment derivats de pagaments de dividends, remeses, liquidació de deutes intragrup o repatriació de beneficis o ingressos per la venda d'actius;

- Incompliment de laude arbitral.

Resulta crucial parar atenció als condicionats de les pòlisses proposades per les asseguradores per garantir-se que aborden adequadament els riscos als quals l'assegurat està exposat. Aquestes pòlisses operen sobre la base de riscos estrictament detallats, el que significa que l'esdeveniment que desencadena la sol·licitud d'indemnització ha d'incloure's en la definició estricta dels riscos d'assegurança esmentats a la pòlissa d'assegurança que es vol cobrir. Els corredors d'assegurances solen assessorar els seus clients en el moment de contractar la pòlissa.

Amb el temps, la capacitat disponible per a aquest tipus de cobertura ha augmentat fins a superar els 4.000 milions de dòlars i, en l'actualitat, l’ofereixen més de 50 companyies d'assegurances de tot el món.

i https://integrityinstitute.org/blog/insights-from-data;

https://www.theguardian.com/world/2023/dec/17/democracys-super-bowl-40-elections-that-will-shape-global- politics-in-2024

ii https://lookerstudio.google.com/reporting/ac2bde33-f423-432f-bfb0-61ad5acc817c/page/0Z3mC

iii https://www.wilsoncenter.org/sites/default/files/media/documents/event/Phase2.pdf

iv https://freedomhouse.org/report/freedom-world; https://en.wikipedia.org/wiki/List_of_elections_in_2024

David Igual Molina

Co-fundador i COO Director d’Operacions de Pensium

El repte del finançament de la dependència a través de la monetització de l’habitatge

L’impacte de la dependència a conseqüència de l’envelliment poblacional

Malgrat les enormes desigualtats existents al món, segons l'Organització Mundial de la Salut (OMS), l'increment de l'esperança de vida és a escala mundial[1] un gran avenç de la nostra societat, però aquesta notícia també significa un fort canvi demogràfic que té grans conseqüències i efectes diferents a cada zona per l'envelliment de la població. En particular, Espanya és un dels països les previsions del qual apunten a un gran impacte social en combinar aquest augment de l'esperança de vida amb un fort accés a aquestes edats avançades de les cohorts més nombroses de la seva pròpia piràmide poblacional.Principio del formulario

Des del punt de vista econòmic, repetidament apareix el debat sobre com afrontar el pagament futur de les pensions davant de l'increment de pensionistes que a més a més viuran més anys amb una proporció menor de persones que cotitzen. Aquesta qüestió no ha de deixar de banda l'altre problema de l'envelliment, com és l'accelerat augment de persones grans en situació de dependència que necessiten el suport d'altres persones per acomplir les activitats de la vida diària.

La dependència és la principal preocupació, causa de patiment i pèrdua de qualitat de vida de les persones grans. La seva prevalença augmenta amb l’edat i requereix un alt consum de recursos socials i sanitaris que tradicionalment han estat suplerts mitjançant els cuidats en la mateixa família que cada vegada són més difícils de realitzar i es troben en procés de substitució mitjançant el suport de cuidadors professionals o en centres residencials.

Per a l'anàlisi de la contingència de la dependència es requereix l'estudi de la probabilitat del succés i per això es pot recórrer a les actuals dades sobre persones amb tenen algun grau de dependència en funció de la seva edat.

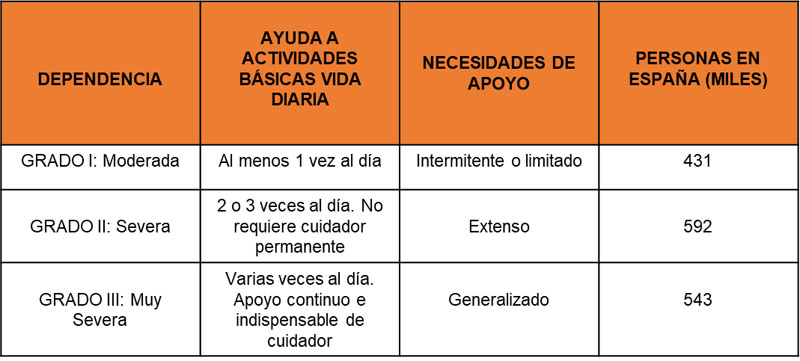

Tal com s’indica a la Figura 1, la classificació dels graus de dependència es fa d’acord amb uns criteris de valoració que determinen les necessitats d’ajuda[2].

Figura 1. Graus de dependència i determinació de les necessitats d’ajuda

Font: Elaboració pròpia

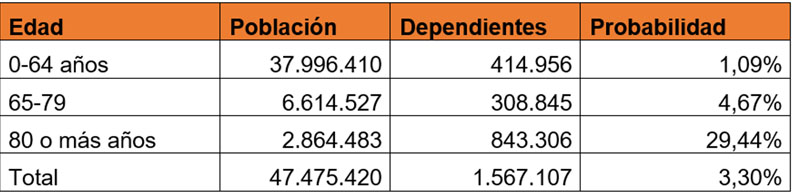

Així, tal com podem observar a la Figura 2, actualment, el total de persones dependents amb algun grau de reconeixement a Espanya s’eleva a 1.567.107. Entre aquestes, el 53,8% són persones amb 80 o més anys.

Figura 2. Distribució de les persones dependents per trams d’edat

Font: Imserso i elaboració pròpia

Creuant les dades de dependència amb les seves respectives edats, es pot determinar la probabilitat de tenir dependència per als trams d’edat considerats. Així, tal com es pot observar a la Figura 3, per al total de població, la probabilitat de ser una persona dependent és del 3.3%. En canvi, si la persona es troba en la franja d’edat de 80 anys o més, la probabilitat de necessitar alguna ajuda per a les activitats quotidianes, se situa en un 29.44%, fet que posa de manifest que, efectivament, és un tema de gran impacte.

Figura 3. Probabilitat de ser persona dependent por trams d’edat

Font: INE, Imserso i elaboració pròpia

D'altra banda, prenent en consideració les projeccions de la població espanyola i mantenint les actuals probabilitats d'ocurrència, es pot observar el gran repte que requerirà la cobertura de la dependència en els pròxims anys a Espanya, en els quals la xifra de persones en situació de dependència augmenta de forma accelerada. Tal com es pot observar a la Figura 4, per exemple, el nombre de persones dependents de 80 anys o més arriba a duplicar-se per a l'any 2050.

Figura 4. Projecció de persones dependents

Font: INE, Imserso i elaboració pròpia

Impacte econòmic de les necessitats de finançament de les persones dependents

La dependència està destinada a convertir-se en els pròxims anys en una gran contingència. Des del punt de vista de la cobertura pública, a Espanya la Llei 39/2006 estableix les bases del finançament de les persones dependents, però el sistema està demostrant la manca de recursos financers, amb llargs períodes d'espera i limitacions de cobertura. Per tant, per afrontar l'increment de la despesa que se’n deriva de la dependència de les persones grans, les quals disposen, principalment, i en molts casos exclusivament, de l'ingrés de les seves pensions públiques, les quals resulten del tot insuficients ja sigui per a la contractació de cuidadors al mateix domicili o bé per a l'accés a una plaça residencial.

Costs de les places residencials

Segons el portal especialitzat del sector Inforesidencias, l'any 2023 el preu mitjà d'una plaça residencial a Espanya es situava en 2.189 euros mensuals (IVA inclòs). Tal com es pot veure a la Figura 5, amb les pensions públiques el desfasament mensual en termes mitjans és de més de 1.000€ mensuals amb especial gravetat per a les persones que només perceben una pensió de viduïtat. Aquest desfasament suposa un problema molt seriós per a les persones dependents perquè no disposen dels ingressos suficients per poder accedir als recursos assistencials que necessiten, problema que s'aguditza en els casos de viduïtat, que a més tendeixen a concentrar-se en les dones.

Figura 5. Gap de fiançament entre costs d’una plaça residencial i les pensions mitges

Font: INE, Imserso i elaboració pròpia

El finançament dels serveis d’atenció domiciliària (SAD)

En aquest àmbit és on es troba el nombre més gran de persones amb prestacions reconegudes. Segons les darreres dades de juliol de 2023 de l'Imserso, més de 332.000 persones tenen una prestació reconeguda amb un servei directe i unes altres 64.000 reben una prestació econòmica per compensar la seva contractació de manera directa.

Mitjançant les prestacions públiques es cobreix com a màxim al voltant de mitja jornada de cuidadors domiciliaris (sense incloure cap de setmana), per sobre d'aquestes hores es requereix un fort desemborsament per part dels usuaris i les seves famílies. Per exemple, si un usuari necessita 8 hores diàries de cobertura d'atenció sanitària ha de realitzar una contractació privada complementària d'unes 4 hores addicionals amb un desemborsament particular entre 1.500 i 2.000 euros.

Per tant, en els casos de serveis d'atenció domiciliària, les necessitats de finançament privat també són necessàries especialment en les situacions en les quals sigui necessari un suport d'hores ampli, a més dels caps de setmana.

La monetització de l’habitatge per afrontar els costos de la dependència

Els recursos econòmics disponibles en l'etapa de jubilació són, principalment, les pensions públiques i l'estalvi que s'hagi pogut acumular durant l'etapa laboral. Tal com ja s'ha vist, les pensions públiques mitjanes resulten insuficients per fer front als costos en l'etapa de la jubilació en què l'assistència es fa necessària, sigui mitjançant serveis d'atenció domiciliària o en centres residencials. L'opció de recórrer a l'estalvi líquid resulta limitada perquè la major part de l'esforç d'estalvi a Espanya s'ha destinat a l'adquisició de l’habitatge. Dues dades que mostren aquesta realitat:

- Amb les darreres dades disponibles[1], els actius financers representen només el 20,8% del total dels actius dels habitatges, mentre que de la riquesa dels espanyols, s’estima que el 71,3% la constitueix l’habitatge[2] , que no és un estalvi provisional, tot i que sí que n’és patrimonial.

- L’esforç per l’adquisició d’un habitatge a Espanya és tan elevat que el 89,4% dels majors de 65 anys[3] tenen, almenys, un habitatge de propietat. Això, ha donat lloc a un patrimoni immobiliari d’elevat valor, capacitat de revaloració i resistència a les crisis econòmiques en el mitjà termini, però sense liquiditat ni possibilitat de fraccionar.

La monetització com a solució d’impacte social

Davant la realitat que la major part del patrimoni dels espanyols està en el seu habitatge, l'objectiu de la seva monetització consisteix a obtenir valor líquid d'aquests actius immobiliaris per fer front a les despeses, principalment en l'etapa de jubilació.

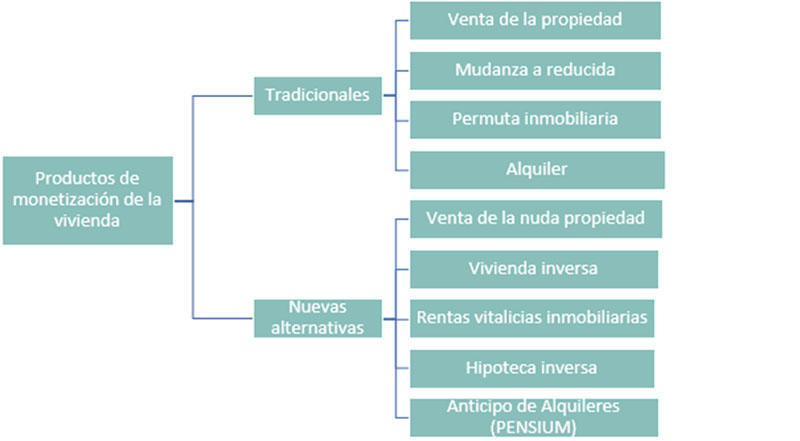

Els productes de monetització de l’habitatge comprenen un grup d'alternatives amb opcions clàssiques, altres que ja fa un temps que estan en el mercat i finalment alguna alternativa nova que s'ha desenvolupat en els últims anys. Tal com es pot veure a la Figura 6, es poden classificar en dos grans blocs.

Figura 6. Productes per a la monetització de l’habitatge

Font: Lafuente i Serrano (2022) i elaboració pròpia

Les opcions tradicionals ja són conegudes i poden permetre l'obtenció d'ingressos, però també la pèrdua de l’habitatge com en el cas de la venda, la mudança a una de mida reduïda (canviar per un habitatge de valor inferior) i la permuta immobiliària (intercanvi de propietat immobiliari). Pel que fa a l'arrendament, representa un increment de rendes, si bé insuficients per fer front als elevats costos de la dependència amb importants costos de gestió i elevat risc si l'arrendament no es realitza amb criteris professionals.

Ateses les opcions considerades apareixen noves alternatives com són la venda de la nua propietat, la renda vitalícia immobiliària i l’habitatge invers. En general, totes elles permeten al propietari d'un habitatge obtenir un capital o una renda a canvi de cedir la propietat de l’habitatge. Un aspecte rellevant a tenir en compte en aquestes opcions és que, com que es basen en la permanència en l’immoble per part de l'anterior propietari durant un període de temps incert, així com el fet de comportar impostos de transacció, l'import que es rep, sigui en capital o en renda periòdica, està molt per sota del valor de l’immoble. Aquest descompte és el que protegeix a l'inversor davant d'una recuperació llunyana en el temps de la plena possessió de l’immoble. Òbviament, són alternatives irreversibles que comporten la pèrdua de patrimoni i, d'altra banda, només estan a l'abast dels propietaris d’habitatges de valor elevat.

Pel que fa a la hipoteca inversa, regulada per la Llei 41/2007, de 7 de desembre, es tracta d'un crèdit o préstec garantit amb una hipoteca que recau sobre l'habitatge habitual concedit d'una sola vegada, o mitjançant prestacions periòdiques, a una persona que ha de ser major de 65 anys (o en situació de dependència), no sent exigible la seva devolució fins al moment de la seva defunció. Al contrari que en una hipoteca normal, el deute va augmentant fins a la defunció del titular. El termini per a la devolució del deute per part dels hereus es limita a 12 mesos, en cas contrari l'entitat executa el seu dret hipotecari i es perd l'habitatge.

La nova fórmula de Pensium per als pagaments de les despeses de la dependència

Pensium és una nova fórmula especialment dissenyada per a complementar els ingressos de les persones en situació de dependència mitjançant la cessió dels drets futurs de l'arrendament del seu habitatge, mantenint sempre la propietat. Consisteix a anticipar els lloguers futurs de l'immoble i disposar periòdicament dels fluxos econòmics ajustats a les necessitats monetàries de la dependència de cada moment.

La fórmula d'Anticipació d'Arrendaments permet una monetització de l’habitatge de manera que actua convertint-la en un autèntic actiu d'inversió que aporta a l'usuari una rendibilitat pel lloguer més la revalorització del mateix habitatge, ja que es manté sempre la propietat.

La proposta de Pensium permet a la gent gran i als seus familiars que puguin pagar les despeses d’accés a una residència o de cures assistencials al domicili, sense esperar a l’arribada de les ajudes públiques ni gastar els estalvis o vendre l’habitatge, ja que tot es paga amb els lloguers.

L'avantatge davant de l'arrendament tradicional és que permet disposar mensualment del doble de l'arrendament, amb la qual cosa llavors augmenta molt la possibilitat de cobrir els elevats costos de la dependència d'ingrés en una residència o d'atenció domiciliària intensa.

La forma d'amortització del capital pendent és mitjançant el lloguer de l'immoble si bé en qualsevol moment es pot amortitzar aquest deute. Pensium renuncia a la realització de valor mitjançant actuacions d'execució, embargament o exigència del capital prestat als participants un cop disposi de la possessió de l'immoble.

Tal com es pot veure a la Figura 7, l'operació comprèn dues fases, una primera que genera el deute en la qual es desenvolupen les següents accions:

- És imprescindible que l’habitatge es pugui llogar, i per això s'efectua un primer estudi que determina la viabilitat i el lloguer. Queden exclosos els habitatges en zones sense mercat de lloguer o immobles amb càrregues hipotecàries elevades prèvies o aquelles que es trobin en un estat d'impossibilitat de llogar.

- Tots els propietaris de l’habitatge han de donar el consentiment a l'operació.

- S'inclouen en el finançament possibles reformes a realitzar a l’habitatge per optimitzar el lloguer.

- Lliurament periòdics de fins al doble del lloguer que permeten als usuaris pagar les seves despeses periòdiques de residència. En el moment en què no es precisen disposicions es paralitzen les entregues, i per això el deute que es genera és l'estrictament necessari.

- Després de les reformes, l’habitatge es posa per llogar. Els llogaters passen un control de solvència i a més es contracta una assegurança d'impagament que cobreix, entre altres, el risc d'impagament del llogater amb una cobertura de fins a 3 anys.

- En el cas d'atenció domiciliària, es van percebent els lliuraments amb el compromís d'amortització futura mitjançant els lloguers quan l’habitatge quedi buit.

En completar-se la primera fase en la qual s’ha generat el deute, s’inicia la segona fase d’amortització amb les següents característiques:

- Cessen les disposicions i la totalitat de la renda de lloguer es destina a l'amortització del deute.

- El deute es pot cancel·lar en qualsevol moment mitjançant l'amortització del capital pendent. També es permeten amortitzacions parcials. En tots els casos sense cost.

- Un cop completada l'amortització, Pensium retorna la possessió de l’habitatge al propietari, que pot optar pel destí que millor consideri per a l’immoble.

Figura 7. Esquema de desenvolupament d’una operació Pensium

Conclusió

L'increment de l'esperança de vida, que porta associat l'augment de persones en situació de dependència, suposa un augment del gap entre els recursos disponibles i els costos per a una assistència professional que necessiten en els últims anys de vida les nostres persones grans.

La component més rellevant dins de la riquesa de les famílies és la immobiliària, per a la qual hi ha diferents solucions per a la seva monetització. Tot i que totes produeixen un increment de la renda disponible, en alguns casos suposen, o poden acabar suposant, la pèrdua de la propietat i produir rendes insuficients per cobrir aquest gap mensualment o que no siguin suficients en cas de cua de supervivència.

Recentment, ha aparegut una nova alternativa que sí que suposa una solució per a la majoria dels casos en situació de dependència, neutralitzant els potencials efectes adversos de les anteriors, l'anticipació de lloguers.

No havent-hi una solució que s'ajusti a totes les situacions, entenem que és crucial parar atenció a aquestes solucions innovadores si entre tots volem contribuir a enfrontar-nos a aquests grans reptes de la societat actual i futura.

Adolfo Rovira

Socios de Cuatrecasas

Embedded Insurance: de la seva versió tradicional a la versió 2.0

Fa trenta anys vaig començar la meva carrera com a consultor en la indústria asseguradora. En aquells moments, s'estava començant a desenvolupar un concepte que gairebé no era conegut i que ara és un concepte bàsic per a qualsevol professional del món assegurador i, especialment, entre els actuaris. Em refereixo al concepte d'embedded value.

Ara sorgeix el nou concepte "embegut", que manté de l'antic concepte d'embedded value el fet que ajudarà, s’espera, a generar valor en un sentit més ampli; és a dir, no només a les companyies d'assegurances, sinó també a la societat. O, almenys, aquesta és l'aspiració. És el que es coneix com a embedded insurance.

Què és l’embedded insurance?

L'embedded insurance és un nou concepte d'assegurança que es confecciona al voltant d'un producte no assegurador preexistent i que es combina amb ell com a part del customer journey que té la companyia amb els seus clients. La idea és aprofitar les relacions que una companyia (no asseguradora) ja té amb els seus clients per oferir-los un servei més ampli a través de cobertures d'assegurances que contribueixin a reforçar el raonament de la relació existent entre ambdós.

Nou?

En realitat, el concepte com a tal no és nou i podem dir que va ser "descobert" pels bancs fa més de 40 anys, quan van crear asseguradores dins dels seus grups financers i van començar a vendre productes d'assegurances als seus clients bancaris d'alguna manera embeguts en el flux relacional que ja tenien amb els seus clients. El que sí que és nou és la manera i l'abast.

La banca-assegurances ha estat capaç de desenvolupar el concepte d'una manera inicialment molt tradicional i, especialment, basada en la gran capil·laritat de la seva xarxa de distribució i en el fort component de vinculació que la indústria bancària ha mostrat sempre amb els seus clients.

D'altra banda, les asseguradores especialitzades també són pioneres en aquest concepte, havent centrat el seu negoci en aquestes cobertures de nínxol en grans grups d'afinitat. Aquestes, sens dubte, han generat una expertesa i un saber fer que és important considerar si vols entrar en aquest tipus de negoci.

No obstant això, la manera en què ara s'està desenvolupant és molt diferent. En la nova versió d'aquest concepte, el gran protagonista és la tecnologia. La tecnologia baixa les barreres d'entrada i canvia totes les regles del joc existents, permetent l'entrada a nous actors que no estaven en la versió 1.0 de l'embedded insurance.

D'altra banda, el seu abast també és ben diferent, donat que s’amplia la seva aplicació a molts més actors i no només a bancs, així com el seu abast geogràfic, comptant només amb uns escassos límits. És el que podem denominar la versió 2.0 del concepte.

Per què ara?

Hi ha diversos factors que expliquen el perquè ara. Entre ells, m’agradaria destacar dos que em semblen més rellevants per a fer el salt cap a una nova versió d’embedded Insurance 2.0.

- La tecnologia – com s’ha esmentat, la digitalització dels processos relacionals de moltes companyies amb els seus clients, conjuntament amb la industrialització / automatització que fa que molts processos de suport d'aquesta relació siguin ultrar ràpids, ha obert a les companyies una nova manera d’identificar, atraure i relacionar-se amb els clients.

- El pas d'un enfocament producte-centric a una relació customer-centric, que fa que moltes companyies ja no només pensin en el producte que venen al client sinó, principalment, en el client en si mateix i en el que ells com a companyia poden vendre o prestar de servei per tenir una relació, idealment, cada vegada més profunda i transversal. D'aquesta manera, la clau és la capacitat d'arribada i d’influència en el client. El producte ve com a resultat de tot allò que jo, com a companyia, puc vendre-li com a resultat d'aquesta relació.

La combinació d’aquests dos factors principals fa que el desenvolupament del concepte d'embedded insurance sigui natural en aquesta nova versió del concepte i estiguin cridats a liderar, almenys inicialment en aquesta nova etapa, aquests negocis. D'aquesta manera, ja podem veure gegants tecnològics i de la distribució moderna com Apple, Tesla i Amazon sent jugadors rellevants d'aquest mercat.

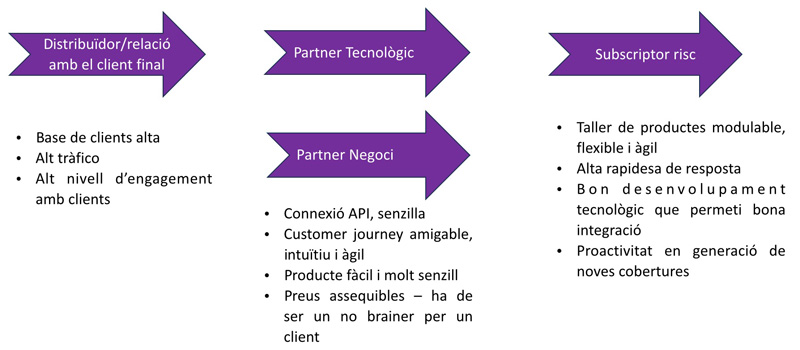

Quins són els principals ingredients de l’embedded insurance 2.0?