ADC21

COL·LEGI D’ACTUARIS DE CATALUNYA | Nº 12 SEGUNDO SEMESTRE 2023

Artículos

Thomas Holmes, Akur8, nos habla de la aplicación del Machine Learning en los procesos de tarificación.

Ignacio Blasco y Aitor Milner, Afi, nos explican la importancia de las tablas de mortalidad en el análisis de riesgos.

Olga Torrente, Gabinete Torrente Asesores Asociados, nos indica los cambios en el baremo de autos.

Grupo Trabajo Sostenibilidad y Riesgos del Cambio Climático, CAC, nos comentan los riesgos de la sostenibilidad y el cambio climático y su avaluación.

Ana Pérez y Jaume Jardon, Moodys, nos evidencias la importancia del actuario en la transformación del sector asegurador.

Ruth Duque y Adolfo Rovira, Cuatrecasas, analizan el sistema de gobierno de las entidades aseguradoras.

Entrevista

Bernardino Gómez, CEO Sabadell Seguros.

“Un seguro con causa es una iniciativa que nace de este ecosistema sostenible con el que pretendemos informar y hacer partícipes a los clientes de las causas sociales y medioambientales en las que trabajamos para cuidar de nuestro entorno.”

Actuarios por el mundo

Esteban Vargas, socio de Actuaria Consultores, Quito.

“Ecuador es un país de contrastes. Como profesión, una carrera de actuario está muy bien cotizada. Si bien el mercado es pequeño la falta de oferta resulta en mucho potencial de ser pioneros en muchas áreas.”

SUMARIO

Aplicación de machine learning transparente a los flujos de trabajo actuariales y de tarificación.

Thomas Holmes - Akur8

Una de las objeciones más comunes al empleo de técnicas de modelización o machine learning es la cantidad limitada de datos. Este punto de vista se basa a menudo en suposiciones anticuadas sobre los algoritmos de machine learning y la finalidad de sus resultados.

-

Tablas de mortalidad y longevidad: un enfoque práctico.

Ignacio Blasco y Aitor Milner - Afi

El análisis de los riesgos de la longevidad o la mortalidad no debe limitarse al ámbito tradicional actuarial o asegurador. Estos riesgos permean en todas las capas de la sociedad y suponen retos e interacciones con muy diversos ámbitos.

Olga Torrente - Gabinete Torrente Asesores Asociados

Con este nuevo Baremo podemos decir que se ha avanzado e innovado, hay un trabajo en equipo y los actuarios tenemos nuestra propia "partida".

Los riesgos de sostenibilidad y el ORSA.

Grupo Trabajo Sostenibilidad y Riesgos del Cambio Climático - CAC

Desde los organismos reguladores, se entiende que la integración de los riesgos de sostenibilidad, comenzando por los climáticos, en la gestión de riesgos, representa un paso necesario para mejorar los resultados a largo plazo y contribuir a un desarrollo social sostenible.

-

Optimizando la excelencia actuarial: la consolidación del actuario en sus funciones.

Ana Pérez y Jaume Jardon - Moodys

El sector tiene entre sus prioridades los objetivos de digitalización y transformación, no obstante, es más habitual ver la preocupación en estos asuntos volcada sobre las áreas más visibles de ventas o servicio directo al cliente y no tanto en otros procesos de back office que también están necesitando este tipo de transformación y que, definitivamente tienen un impacto sobre el front.

-

El sistema de gobierno de entidades aseguradoras: dificultades y retos.

Ruth Duque y Adolfo Rovira - Cuatrecasas

Mucho se ha escrito sobre los cambios en los requerimientos prudenciales, su impacto en el modelo de negocio de las entidades, en la oferta a clientes, pero en nuestra opinión, el impacto más relevante derivado de Solvencia II es el cambio de paradigma de gestión derivado de la aprobación de un nuevo marco regulador del sistema de gobierno de las entidades.

Bernardino Gómez, CEO Sabadell Seguros.

Un seguro con causa es una iniciativa que nace de este ecosistema sostenible con el que pretendemos informar y hacer partícipes a los clientes de las causas sociales y medioambientales en las que trabajamos para cuidar de nuestro entorno.

Esteban Vargas, socio de Actuaria Consultores, Quito.

Ecuador es un país de contrastes. Como profesión, una carrera de actuario está muy bien cotizada. Si bien el mercado es pequeño la falta de oferta resulta en mucho potencial de ser pioneros en muchas áreas.

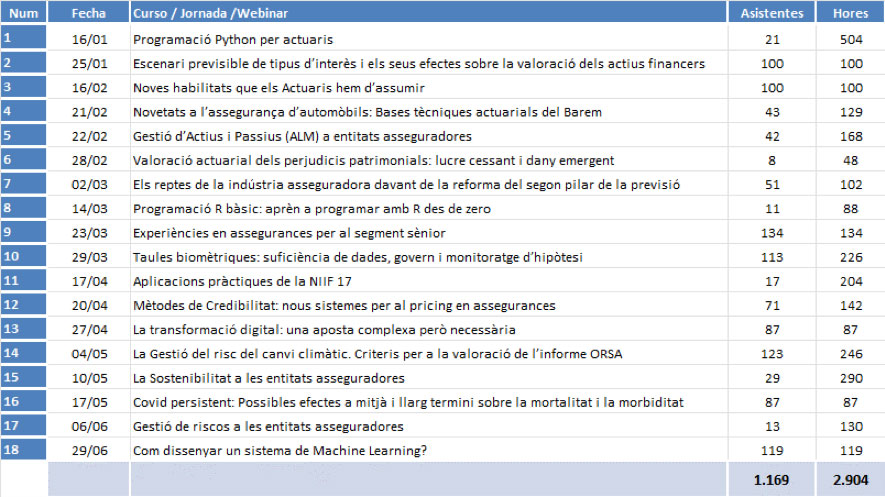

Actividades de formación del primer semestre 2023.

En el primer semestre de 2023 el CAC organizó 18 actividades de formación en las que han participado 1.169 personas, lo que supuso un total de 2.904 horas.

editorial

Marisa Galán

Presidenta del Col·legi d’Actuaris de Catalunya

En el contexto de la gestión aseguradora, la inflación, la subida de los tipos de interés y la evolución de la economía en general representan los principales desafíos a los que el sector asegurador se enfrenta en 2023.

Las entidades aseguradoras han contrarrestado los efectos de la inflación sobre sus costes mediante la revisión de tarifas, como se pone de manifiesto analizando la facturación de primas del primer semestre del 2023 del mercado español. Concretamente, la facturación de primas del seguro de automóviles experimentó un crecimiento del 5,5% anual, los seguros multirriesgo del 6,1% anual, los seguros de salud del 7% anual y el resto de seguros no vida de un 8% anual.

Por otro lado, el incremento de los tipos de interés en los mercados ha sido trasladado por las entidades de seguros de vida a la remuneración de sus pólizas, consiguiendo un aumento notable en la facturación de primas de seguros de vida ahorro, que en el primer semestre del 2023 han sido un 53% superior al del mismo período del año 2022, lo que ha llevado a que el ahorro gestionado por el seguro de vida en el primer semestre del 2023 haya superado la cifra de los 200.000 millones de euros.

En el contexto de la adaptación continua del sector asegurador, existe un variado conjunto de elementos que colaboran en estructurar, mejorar e impulsar el cambio.

En esta ocasión, nuestra revista ADC 21 se centra al algunos de ellos.

En este número de la Revista ADC 21 del CAC presentamos los siguientes artículos y entrevistas:

Artículos:

- Thomas Holmes, de Akur8 que aborda la integración del machine learning en tarificación y flujos actuariales en seguros. Destaca cómo los algoritmos complejos pueden complementar las prácticas actuariales, incluso con datos limitados. Proporciona directrices para usar el machine learning desde conjuntos pequeños, identificando puntos de partida sólidos y evolucionando con la expansión. Subraya la importancia de algoritmos transparentes para una interpretación adecuada y abordar el sesgo. Concluye que el machine learning ofrece oportunidades emocionantes. En resumen, el texto explora cómo el machine learning puede mejorar la industria aseguradora, enfatizando la transparencia y el uso desde pequeños conjuntos de datos.

- Ignacio Blasco y Aitor Milner, de Analistas Financieros (AFI), exploran cómo la mejora continua de la longevidad impacta en la industria de seguros y reaseguros. Destacan la necesidad de gestionar los riesgos de longevidad y mortalidad en un contexto amplio, desde el cambio climático hasta la tecnología. Resalta la importancia de la calidad del dato, las herramientas informáticas y la generación de estadísticas biométricas, así como el seguimiento entre datos actuales y esperados que permita evaluar los resultados propios de las compañías.

- Olga Torrente, actuaria perito judicial, socia del Gabinete Torrente Asesores Asociados S.L., y miembro de la Comisión de Expertos del Baremos de Autos, nos habla de la evolución del sistema de valoración de los perjuicios causados a las personas en accidentes de circulación, el denominado Baremo de Autos, desde su creación, mediante la Ley 35/2015, de 22 de septiembre, hasta la reciente publicación de las nuevas bases técnicas actuariales, en el año 2022. La Sra. Torrente comenta que la intervención del actuario es fundamental en el proceso de valoración de daños personales derivados de accidentes de circulación, ya que la Ley contempla que, al margen de los dispuesto en el Baremo, y mediante un informe actuarial realizado y suscrito por un actuario, se puedan solicitar prestaciones de cuantía diferente, con el fin de lograr la total indemnidad de los daños y perjuicios sufridos por el lesionado.

- El Grupo de Trabajo de Sostenibilidad del CAC describe en su artículo la necesidad de considerar los riesgos climáticos en el sector asegurador, recordando cómo ya en el año 2021 EIOPA recomendó a las aseguradoras en sus autoevaluaciones evaluar dos escenarios climáticos, mantenimiento de la temperatura global <2 °C y >2 °C. En el año 2022 recomendó analizar la materialidad climática y, si fueran necesarios, los posibles escenarios. El artículo detalla cómo clasificar los riesgos climáticos, como incluirlos en la gobernanza y la gestión del riesgo, así como en el apetito al riesgo, perfil de riesgos y la realización de estrés test.

- Ana Pérez y Jaume Jardón de Moodys abordan la optimización de la función actuarial, destacando su rol esencial en el área financiera con el fin de ofrecer información precisa, así como su participación en la toma de decisiones. La regulación y la protección de los clientes impulsa la necesidad de transparencia. En este sentido, los procesos actuariales se enfrentan a desafíos en la gestión de los datos, en el desarrollo de modelos, así como en la necesidad de industrializar sus procesos. Proponen la estandarización de soluciones actuariales y su automatización, para liberar a los actuarios de tareas manuales y se puedan centrar en su especialización, contribuyendo mejor al desarrollo del negocio.

- Ruth Duque y Adolfo Rovira, de Cuatrecasas comentan las principales características del sistema de gobierno de las entidades aseguradoras. Comienzan con una revisión de las principales lecciones aprendidas del pasado, para luego comentar los principales retos en materia de gobernanza con el que se enfrentan las aseguradoras, que en su opinión son la incorporación de la sostenibilidad (ESG) en la actividad aseguradora, la digitalización de la actividad y la incorporación de procesos para la gestión de grandes crisis.

Entrevistas:

La revista, además, recoge una entrevista a Bernardino Gómez, CEO de Bansabadell Vida, de Bansabadell Seguros Generales y de Bansabadell Pensiones, que nos habla, entre otras cosas, de las líneas estratégicas de su grupo asegurador, de las relaciones con los sus clientes, los tipos de interés o las nuevas tecnologías.

Y en la sección de “Actuarios por el Mundo”, conoceremos las interesantes experiencias de Esteban Vargas, actuario del CAC que desarrolla su profesión en Ecuador.

article

Thomas Holmes

Head of Actuarial Data Science US at Akur8

Aplicación de machine learning transparente a los flujos de trabajo actuariales y de tarificación

Introducción

La aplicación del machine learning a los procesos de tarificación es cada vez más fácil gracias a los avances tecnológicos y a las plataformas cada vez más accesibles. Si bien los algoritmos complejos parecen estar en conflicto con la transparencia y el juicio necesarios en las prácticas actuariales y de tarificación, estos conceptos pueden ser muy complementarios si el machine learning se aplica correctamente. En este artículo, exploraremos la necesidad y las posibilidades de las aplicaciones del machine learning en la industria de seguros, y proporcionaremos directrices para incorporar las técnicas del mismo a las aplicaciones de tarificación.

Datos limitados y el objetivo del Machine Learning

Una de las objeciones más comunes al empleo de técnicas de modelización o machine learning es la cantidad limitada de datos. Este punto de vista se basa a menudo en suposiciones anticuadas sobre los algoritmos de machine learning y la finalidad de sus resultados. En primer lugar, un método tradicional para abordar la escasez de datos es aplicar consideraciones de credibilidad a los mismos con el fin de evitar una reacción exagerada al ruido.

Las técnicas de machine learning como la regresión penalizada se comportan de manera consistente con los modelos de credibilidad estándar. Esto significa que las técnicas de machine learning pueden limitar el ruido de los datos escasos y pueden usarse sobre conjuntos de datos que anteriormente estaban fuera del alcance debido a su pequeño tamaño. En segundo lugar, el propósito de un análisis de machine learning se puede ampliar desde la creación de recomendaciones de implementación finales hasta proporcionar a los equipos el mejor punto de partida, basado en los datos para iniciar análisis adicionales. Hacer este ajuste permite que las técnicas de machine learning se apliquen al trabajo diario y proporciona a los equipos el mejor punto de partida, basado en datos, para el análisis. Finalmente, la gran facilidad para aplicar estas técnicas de machine learning basadas en la credibilidad permitirá a los equipos de tarificación adoptar estas nuevas herramientas sin necesidad de realizar una inversión significativa. El uso de algoritmos de machine learning puede comenzar cuando un equipo trabaja con pequeños conjuntos de datos y evolucionará a medida que el equipo y la empresa crezcan.

En el caso de conjuntos de datos pequeños, los algoritmos de machine learning pueden utilizarse para identificar el punto de partida para el análisis de precios continuo. El machine learning puede determinar las características, la direccionalidad y la magnitud aproximada de los cambios necesarios para corregir la mala experiencia en un plan de tarificación. El algoritmo proporcionará un atajo al identificar rápidamente las áreas problemáticas potencialmente ocultas sin necesidad de dedicar horas de análisis manual.

A medida que las líneas de negocio crecen, el análisis de conjuntos de datos de tamaño medio también puede evolucionar. Utilizando el plan de tarificación existente como punto de partida, las técnicas de machine learning pueden aplicarse eficazmente en conjuntos de datos que antes estarían fuera de alcance. Aunque los datos pueden no ser lo suficientemente creíbles como para construir un plan de tarificación desde cero, es probable que sean suficientes para apoyar plenamente la dirección y la magnitud de los cambios propuestos

Finalmente, con grandes conjuntos de datos, el aprendizaje automático respaldará completamente la creación de un nuevo plan de tarificación y podrá utilizarse para análisis avanzados. Este es típicamente el paso al que la gente salta cuando considera la aplicación de técnicas de machine learning, ¡pero no es el punto de partida!

El machine learning tiene demasiado potencial para que los departamentos de pricing no lo aprovechen en todos los análisis aplicables. En conjuntos de datos cada vez más pequeños, los analistas se beneficiarán si empiezan con un modelo de machine learning basado exclusivamente en los datos, que identifique inmediatamente las señales procedentes de los mismos y que sirva de base para futuros análisis.

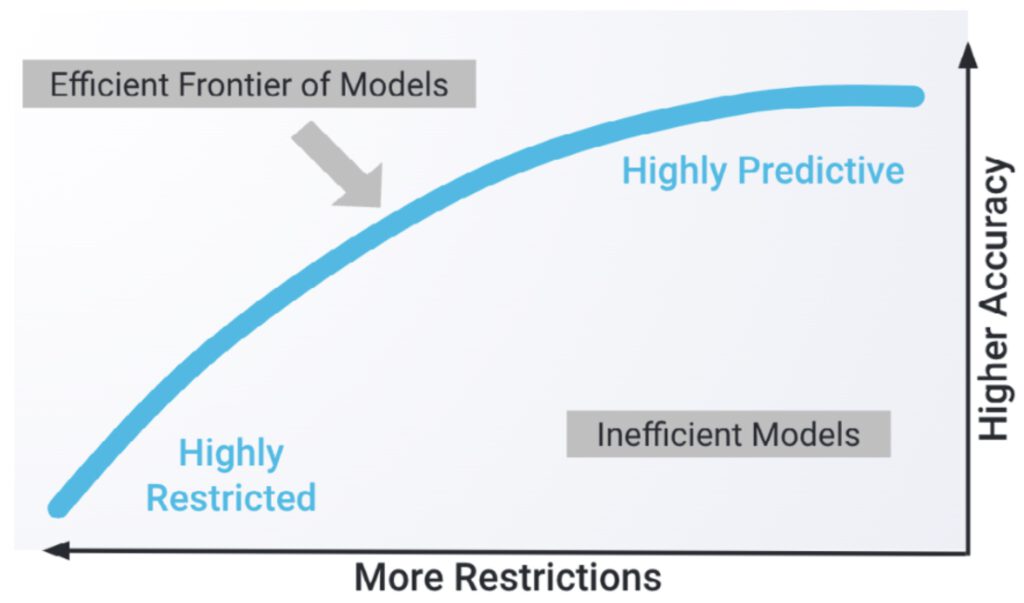

Uso del machine learning para una frontera eficiente

Como extensión de la exploración de los modelos de machine learning deberíamos reconsiderar también nuestro punto de vista sobre el resultado de un modelo. En ocasionesm se supone que el resultado de un modelo es siempre una estimación puntual, pero esto no es necesariamente cierto. Las técnicas de aprendizaje automático pueden abordar diferentes niveles de restricciones y lograr diferentes resultados. Cuando las decisiones comerciales deben aplicarse a un modelo, puede ser mejor que la técnica de machine learning produzca una frontera eficiente de resultados basada en varias suposiciones. Para ello, los equipos pueden aprovechar la automatización que proporciona el machine learning y ejecutar una serie de modelos con supuestos que vayan de los más a los menos restrictivos desde una perspectiva comercial. El resultado será un gráfico (1) similar al siguiente:

Las decisiones comerciales rara vez son blancas o negras. Por lo general, existe una variedad de acciones razonables que se pueden implementar para abordar un problema, y la "mejor" solución es una cuestión de opinión. De manera similar, el enfoque de frontera eficiente brinda a los equipos la oportunidad de identificar una "gama de modelos razonables". Dentro de este rango, se puede aplicar el juicio actuarial y comercial para determinar el mejor curso de acción. Una estimación puntual no permite aplicar fácilmente este juicio.

La experiencia actuarial en evolución

Pasar de un proceso manual a un proceso de modelado de machine learning cambiará la experiencia de trabajo de un actuario. A menudo, esto da lugar a una pérdida de control percibida, pero no real, debido a la automatización. La separación de las decisiones puramente basadas en datos y las decisiones comerciales es clave cuando se adopta un enfoque de machine learning.

Por ejemplo, el tedioso proceso de decidir dónde limitar una característica como la edad del titular de la póliza en función de la credibilidad limitada suele ser una decisión de juicio. Sin embargo, la ubicación óptima de este límite es una decisión basada exclusivamente en datos que debería automatizarse para eliminar el sesgo humano del proceso. Después de ver este resultado basado en los datos, el usuario puede cambiar esta selección si es necesario para la toma de decisiones comerciales. No se trata de una falta de control, sino de un punto de partida más informado para ejercer el control.

La mayor parte de la experiencia actuarial diaria pasará de la creación manual de análisis de datos a la interpretación de los resultados de los análisis de datos automatizados. Esto no quiere decir que los equipos actuariales vayan a necesitar menos conocimientos técnicos: para comprender plenamente los supuestos de estos algoritmos de machine learning, un actuario seguirá necesitando suficientes conocimientos técnicos. La eliminación de esta tarea permitirá al equipo actuarial utilizar sus conocimientos técnicos de forma más significativa e interesante.

La necesidad de algoritmos transparentes para el análisis actuarial

En este documento se ha tratado la necesidad de interpretar las decisiones automatizadas y de crear una frontera eficiente de acciones a evaluar, pero hasta ahora no ha mencionado su requisito previo, que es el machine learning transparente. A la hora de seleccionar entre modelos similares, un usuario debe tener la capacidad de determinar qué modelo es el más apropiado para su aplicación teniendo en cuenta las consideraciones comerciales.

Esta diferenciación es bastante difícil con los modelos de caja negra, ya que es posible que no quede claro inmediatamente lo que está sucediendo dentro de la caja negra para que los modelos produzcan diferentes puntuaciones para riesgos similares. Cuando se utilizan modelos de caja negra, el actuario también debe tener en cuenta la posibilidad de comportamientos ocultos que son poco intuitivos en el mejor de los casos y peligrosos en el peor. Dentro de un modelo de caja negra, es casi imposible demostrar que no se producen comportamientos poco intuitivos. Un actuario tendría que realizar suficientes pruebas para demostrar que la probabilidad o el efecto de un comportamiento no intuitivo es irrelevante o tiene un nivel de riesgo aceptable. Se trata de un proceso largo y necesariamente imperfecto que puede evitarse con algoritmos transparentes.

Debido a la naturaleza menos interpretable de las metodologías de caja negra, aumentará la probabilidad de identificar un comportamiento poco intuitivo al final del ciclo de trabajo. Además, las metodologías de caja negra pueden dificultar las explicaciones para las partes interesadas internas y externas, y sus preguntas sobre el cálculo de la puntuación de un asegurado pueden no tener una respuesta intuitiva o útil. Los algoritmos transparentes de aprendizaje automático permiten que un actuario interprete rápidamente la solidez actuarial de un modelo, acelerando drásticamente el proceso de aprobación interno y externo.

Equidad, Imparcialidad, Sesgo y Algoritmos transparentes

No se puede hablar de machine learning sin reconocer también el sesgo algorítmico. Cómo evitar sistemáticamente el impacto dispar al tiempo que se fijan tarifas equitativas y competitivas es un tema de debate e investigación actual en el entorno normativo y de seguros de Estados Unidos, y este documento no propondrá una metodología específica para abordarlo. La tecnología de machine learning transparente tampoco resolverá milagrosamente este problema, pero permitirá analizar exhaustivamente las tarifas y los modelos y comprender plenamente su razonamiento. Para cada variable de tarificación, el impacto exacto se entiende y se mide fácilmente. "¿Por qué ha ocurrido esto?" es una pregunta fácil de responder con modelos transparentes.

Por otro lado, las técnicas de aprendizaje automático de caja negra hacen que el ya difícil problema de la equidad y el sesgo sea aún más difícil de resolver al ofuscar el cálculo y la justificación de las tasas. Hay formas cada vez más sofisticadas de examinar las exportaciones de una caja negra, pero al final, un modelador tiene que confiar en que ha explorado todo. ¿Qué ocurre cuando aparece en la práctica un caso límite no previsto? ¿Cómo podemos estar seguros de que la caja negra es imparcial tanto en el agregado como en todos los niveles individuales? Con modelos transparentes como los GAM penalizados, las preguntas sobre el comportamiento del modelo son fáciles de responder. En cambio, con un GBM, la explicación del cálculo de un índice no es clara.

Si bien no está claro cómo avanzará la industria para abordar los problemas de equidad y el impacto dispar, el machine learning transparente claramente tiene una ventaja sobre las metodologías de caja negra en la capacidad de ser explicado y validado. Los algoritmos transparentes de machine learning seguirán estando tan sesgados como los datos que se ingresan, pero este sesgo no queda oculto por la metodología de la caja negra. El efecto de todas las variables será visible para el actuario y el regulador y, por lo tanto, puede abordarse adecuadamente. Los algoritmos transparentes de machine learning son necesarios para las compañías de seguros y los organismos reguladores que desean abordar posibles sesgos en los modelos de seguros.

Conclusión

El machine learning está entrando rápidamente en el espacio de los seguros, y los actuarios pueden beneficiarse enormemente de su adopción en los procesos de tarificación. Ampliar el uso y el propósito del análisis de machine learning abrirá nuevas y emocionantes oportunidades. La adopción de una plataforma fácil de usar para el aprendizaje automático será clave para que los actuarios puedan utilizar el machine learning en todo su potencial. Un analista no utilizará con frecuencia las técnicas de machine learning si tiene que configurar un código base desde cero para cada aplicación y mantenerlo a través de múltiples actualizaciones de la plataforma. El machine learning debería ser tan accesible para los actuarios como las hojas de cálculo.

La aplicación adecuada del machine learning cambiará significativamente la experiencia de trabajo de un equipo, pero no diluirá la importancia del conocimiento del sector. Los algoritmos de machine learning proporcionarán rápidamente información basada en datos para que los usuarios puedan aplicar sus conocimientos del sector a los resultados e impulsar la estrategia de la empresa. Machine learning ya no es sólo una palabra de moda, ahora está listo para aplicarse ampliamente al proceso de tarificación.

artículo

Ignacio Blasco Paniego

Consultor Senior del Área de Seguros de Afi

Aitor Milner Rese

Socio Director del Área de Seguros de Afi

Tablas de mortalidad y longevidad: un enfoque práctico

Introducción

En el tiempo de lectura de este artículo, estimado aproximadamente en unos 8 minutos, su esperanza de vida habrá aumentado en algo más de un minuto[1]. Esta cifra, aunque parece poco relevante, es debida a un proceso de la mejora de la longevidad tan silencioso como continuado[2]. Existen teorías científicas diversas, unas alineadas con la ausencia de un techo en la esperanza de vida y con la posibilidad de vivir eternamente, y otras, que esgrimen la existencia de un techo biológico en esperanza de vida que la humanidad nunca podrá superar.

Tanto si finalmente se concreta uno u otro paradigma, los impactos de la mejora de la longevidad o su ralentización – y de su simétrico, la mortalidad – son innegables y deben ser gestionados, entre otras grandes industrias, por las compañías aseguradoras y reaseguradoras, en su condición de actores protagonistas del mercado para el manejo de este tipo de riesgos.

La importancia de estos riesgos motiva que este artículo esté destinado en particular a los actuarios que trabajan en compañías, en direcciones técnicas o similares. Pero no debe limitarse a ellas, sino extenderse a todos los trabajadores que deben comprender los impactos asociados en un sentido más amplio, dado que el futuro de las compañías aseguradoras y reaseguradoras (con negocio de vida) pasa la gestión adecuada y eficiente de este tipo de riesgos.

La profesión actuarial es probablemente aquella que reúne de manera natural los elementos necesarios para gestionar exitosamente el proceso biométrico descrito.

La biometría, no solo en el ámbito actuarial tradicional

Sin embargo, el análisis de los riesgos de la longevidad o la mortalidad no debe limitarse al ámbito tradicional actuarial o asegurador. Estos riesgos permean en todas las capas de la sociedad y suponen retos e interacciones con muy diversos ámbitos:

[1] Considerando experiencia de población española en el siglo XXI (fuente: Human Mortality Database).

[2] Sin considerar la ralentización observada en determinados países, explicado por la influencia de los opiáceos como es el caso de Estados Unidos, o los retrasos en la atención pública sanitaria, con el consiguiente agravamiento de determinadas enfermedades no atendidas a tiempo, habiéndose publicado estudios en el Reino Unido.

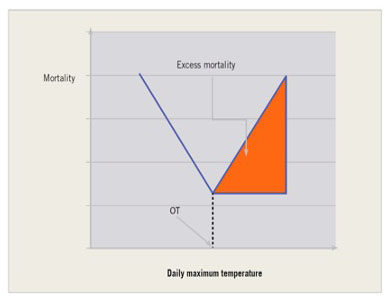

- El impacto del cambio climático en la mortalidad: debe explorarse cómo el cambio climático puede afectar a la salud y a la mortalidad de las personas, debido a fenómenos como el aumento de las temperaturas, eventos climáticos extremos y la propagación de enfermedades transmitidas por vectores de contagio (bacterias, virus, …).

1 Considerando experiencia de población española en el siglo XXI (fuente: Human Mortality Database).

2 Sin considerar la ralentización observada en determinados países, explicado por la influencia de los opiáceos como es el caso de Estados Unidos, o los retrasos en la atención pública sanitaria, con el consiguiente agravamiento de determinadas enfermedades no atendidas a tiempo, habiéndose publicado estudios en el Reino Unido.

Figura: Gráfico con la relación entre mortalidad y temperaturas.

Font: Organització Mundial de la Salud

- Longevidad y sostenibilidad: el análisis de cómo los avances en la sostenibilidad y el cumplimiento de los ODS pueden influir en la longevidad de la población. Por ejemplo, mejoras en el acceso a agua potable y saneamiento básico, educación, atención médica y seguridad alimentaria pueden contribuir a un aumento en la esperanza de vida.

- Seguros y resiliencia ante eventos catastróficos: la ciencia actuarial, sobre todo en el ámbito reasegurador, estudia cómo las compañías de seguros y reaseguros pueden utilizar los estudios biométricos para evaluar los riesgos asociados a eventos catastróficos, por ejemplo, ligados a pandemias.

- Innovaciones tecnológicas y datos biométricos: la exploración de cómo el uso de las tecnologías emergentes, como la inteligencia artificial y el aprendizaje automático, pueden ayudar a las compañías de seguros y reaseguros a recopilar y analizar datos biométricos de manera más eficiente y precisa.

Por todo ello, es necesario dotarse de herramientas informáticas, que sean ágiles para incorporar la información, de realizar cálculos y generar informes que permitan monitorizar de forma continuada las hipótesis biométricas de las compañías. Dichas herramientas, algunas desarrolladas al albur de la Resolución del 17 de diciembre de 2020, y de las que se muestran algunos pantallazos más adelante en este mismo artículo, permiten integrar los siguientes ámbitos de actuación para el control de los riesgos biométricos:

- La calidad del dato.

- La generación de estadísticas biométricas.

- El gobierno del proceso: la monitorización e indicadores para verificar la suficiencia.

- La suficiencia y experiencia propia cálculo en 2º orden y 1º orden.

- Robustecimiento del marco biométrico: donde aportaremos algunas técnicas adicionales en el estudio de la mortalidad y longevidad.

La calidad del dato

La Entidad debe asegurar la solidez del gobierno del dato, que exista documentación apropiada, que haya congruencia entre las bases de datos primarias y los operacionales, que el proceso sea trazable y replicable, que se verifique la completitud del dato, su adecuación, que haya un proceso de validación de los datos externos, y en definitiva, que se respeten los principios de fiabilidad, adecuación, trazabilidad, completitud y exactitud de los datos. El proceso de verificación de la calidad de la información sobre la que descansa el resto del proceso de análisis biométrico es, desde nuestro punto de vista, la clave de bóveda del mismo.

La calidad del dato debe apoyarse en el conocimiento de la realidad de cada entidad aseguradora. Asimismo, debe establecerse un contexto de excelencia del dato contando con las limitaciones internas. El empleo de soluciones de verificación de la calidad de la información, persiguen proporcionar a las entidades herramientas de seguimiento que habiliten la detección temprana, o incluso anticipada, de gaps de información e identificar aquellos ámbitos en los que actuar mediante el establecimiento de planes de acción.

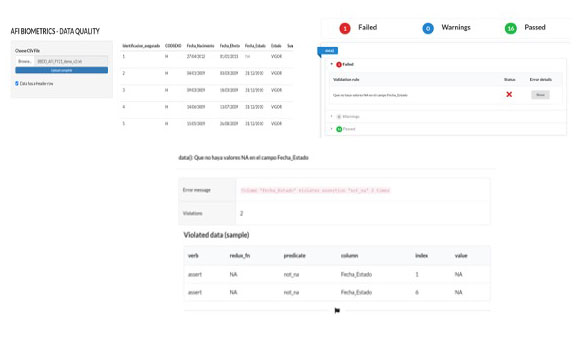

Figura: funcionalidades de una herramienta para calidad del dato.

Las propias limitaciones biométricas de la entidad no deberían suponer una dificultad para generar estadísticas biométricas. Debe considerarse que la información biométrica derivada de las carteras de las compañías aseguradoras es una muestra de la población española. Por ello, cuanto mayor sea el tamaño muestral, mayor será la robustez en la inferencia que se plantee. Pero en el caso contrario, la técnica estadística permite solventar los casos en los que las entidades presenten segmentos (de edad, género, etc) con volúmenes de información más limitados, mediante el enriquecimiento de la información empírica de la compañía con información poblacional española, garantizando así la viabilidad técnica del modelo propuesto. Este planteamiento será analizado en secciones posteriores de este artículo.

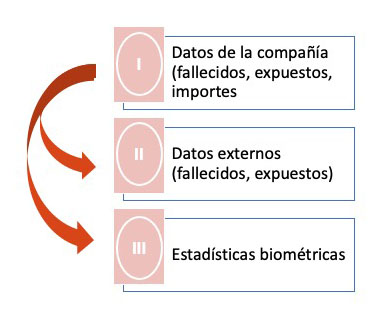

Figura: esquema de los tipos de datos para generar estadísticas biométricas.

La generación de estadísticas biométricas

La calidad del dato es la condición necesaria, aunque no suficiente, para la formalización de un proceso biométrico en una compañía de seguros. Dicho proceso nos permitirá generar una base de datos con estadísticas cuya explotación habilitará la generación de indicadores clave para su seguimiento y monitorización.

En muchas ocasiones, la práctica indica que puede haber experiencia insuficiente para generar estadísticas biométricas. Esta circunstancia, en principio bloqueante, puede ser resuelta mediante las siguientes palancas metodológicas:

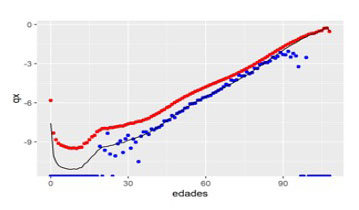

- - Monitorización por agrupaciones de edades en lugar de análisis edad a edad. Esto permitirá extraer las tendencias fundamentales de las tablas biométricas por edades, tales como las jorobas de accidentes, la afectación de determinadas enfermedades a determinados tramos de edad, la evolución de la mortalidad con el cumplimiento de la edad, …

- - Alternativamente, partir del razonamiento fundamentado en que la información de la cartera asegurada es una muestra de la población española, y que las políticas de selección puedan implicar que la mortalidad sea inferior a la de la población, se podrá plantear una credibilidad de la mortalidad poblacional para obtener la mortalidad (aproximada) de la cartera asegurada. De esta forma, se pueden plantear dos bloques de métodos:

- Métodos más sencillos, como la propia monitorización de información de datos externos, con información del Instituto Nacional de Estadística o de la Human Mortality Database. En aquellos tramos de edades en los que no hay experiencia suficiente en la compañía, la inferencia y la predicción deberá apoyarse más en comportamientos poblacionales. De esta forma, en aquellos tramos de edades en los que la compañía tenga más información, podrá obtener un porcentaje de credibilidad más fiable que en tramos con más insuficiencia estadística.

- Modelos más avanzados, como los modelos piggyback: se trata elaborar el planteamiento anterior, pero con ingredientes de modelización. Esto es, de forma muy sencilla, establecer regresiones con datos de compañías de seguros que vayan “a caballo” (de ahí el nombre en inglés) de la información poblacional. De esta forma, se podrá plantear una regresión mezclando datos de las dos fuentes de información (externas e internas).

El gobierno del proceso biométrico

El objetivo del gobierno debe ser la comparación de las hipótesis biométricas reales y esperadas o incluso, de darse las condiciones, elaborar una tabla de experiencia propia. En cualquier caso, el proceso biométrico debe considerar los siguientes elementos:

- Sistema de gobierno y apetito al riesgo: las entidades deben elaborar estadísticas biométricas de alta calidad, categorizar los datos éticamente, establecer controles internos y documentarlos. Se recomienda validar de forma independiente las estadísticas biométricas y vincular la validación de las hipótesis con el cálculo de las provisiones técnicas. Además, es necesario definir el apetito al riesgo biométrico en el modelo de negocio, incluyendo seguimiento de indicadores.

- Consejo de Administración: según la Resolución, se requiere que el órgano de administración de la entidad aseguradora evalúe anualmente la importancia del riesgo biométrico asumido y retenido, incluyendo un análisis de sensibilidad ante desviaciones desfavorables de las hipótesis biométricas. Se propone la monitorización de indicadores de riesgos biométricos que reflejen el perfil de riesgo de la entidad, incluso como parte del proceso ORSA.

- Monitorización: el seguimiento continuado de las tablas biométricas es crucial para mantener su actualización y adecuación al perfil de riesgo de la entidad. Según la normativa, el período de observación para elaborar las tablas no puede ser anterior en más de diez años a la fecha de cálculo de la provisión, pero antes de ese tiempo, tampoco debe desviarse de forma significativa la mortalidad real de la esperada.

- Elaboración de estadísticas biométricas: la normativa biométrica establece que las estadísticas biométricas deben reflejar con precisión las exposiciones y fallecimientos de los asegurados, evitando el doble cómputo, evitando inconsistencias en los datos del mismo asegurado (diferencias en fechas de nacimiento, género o fecha del evento asegurado …).

- Proceso de validación de las estadísticas biométricas: la entidad debe tener un proceso de validación independiente de la realización de las estadísticas biométricas, abarcando fuentes de información internas y externas, así como la metodología de cálculo. Esto implica calcular, evaluar y documentar los impactos en provisiones técnicas contables y de Solvencia II.

- Procesos: la definición de procesos biométricos tiene como objetivo ajustar las desviaciones sistemáticas detectadas en la monitorización. Las pruebas realizadas anticiparán posibles desviaciones y se tomarán acciones, como actualizar la tabla biométrica o aplicar juicio experto para determinar si las modificaciones son reversibles.

Suficiencia y experiencia propia cálculo en 2º orden y 1º orden

Las compañías de seguros deben comparar sus resultados reales con los resultados esperados basados en tablas regulatorias / sectoriales o en tablas propias de la compañía. Es importante destacar que los estudios propios de las compañías tienen poblaciones más pequeñas y tasas más volátiles, por lo que se suavizan mediante un proceso de graduación. La relación Actual vs Expected (A/E de forma resumida) se utiliza para verificar el grado de ajuste de una tabla de experiencia propia, y se espera que esté por debajo del 100% para verificar la suficiencia, sin estar excesivamente por debajo de dicho nivel, para evitar un exceso de conservadurismo.

Robustecimiento del marco biométrico

Los estudios de mortalidad agregados pueden contener errores debido a la falta de granularidad, por lo que en caso de existir información, sería recomendable realizar estudios por causas de fallecimiento. La riqueza de este análisis es debida a que existe correlación entre las causas de fallecimiento y los grupos socioeconómicos a los que pertenece el asegurado, por ejemplo. Para realizar estos estudios, puede emplearse información disponible de la compañía y datos externos de causas de fallecimiento de diferentes fuentes, pudiéndose acudir a los modelos de credibilidad o piggyback, antes mencionados.

Conclusiones

Al margen de plantear los diferentes ámbitos en los que los riesgos de la longevidad y la mortalidad tienen repercusiones, como el cambio climático, los eventos catastróficos (pandemias), o las interacciones con los Objetivos de Desarrollo Sostenible, las innovaciones tecnológicas o las políticas públicas, hemos tratado de subrayar en este artículo la necesidad, por parte de las entidades aseguradoras y reaseguradoras, de contar con herramientas que integren estos ámbitos para el control de los riesgos biométricos. Hemos querido en todo momento transmitir la idea de que se puede adaptar la realidad de las tablas biométricas a las especificidades de cada compañía, debiendo considerar en todo momento el principio de proporcionalidad.

Queremos poner en relieve la importancia de la calidad del dato en el análisis biométrico, como elemento sin el que no es posible construir un enfoque adecuado de un proceso biométrico, que no solo cumpla con la normativa, sino que sirva a la entidad para gestionar mejor sus riesgos.

En resumen, y como conclusión, queremos transmitir la importancia de comprender y gestionar los riesgos de la longevidad y la mortalidad en el sector asegurador, a lo largo de las distintas piezas explicadas.

artículo

Olga Torrente

Actuaria, perito judicial y socia de Gabinete Torrente Asesores Asociados, S.L.

El dictamen pericial actuarial de valoración de las indemnizaciones por lucro cesante y daño emergente. Excepciones en las tablas de la Ley 35/2015.

Han pasado algo más de siete años desde aquel 1 de enero de 2016, fecha de entrada en vigor de la Ley 35/2015, de 22 de septiembre, de reforma del sistema para la valoración de los daños y perjuicios causados a las personas en accidentes de circulación, que lo conocemos como Nuevo Baremo.

En estos siete años hemos aprendido todos. Como leía en una entrevista reciente al Sr. Ferrán Adrià, al que se considera el cocinero más influyente de la gastronomía moderna, decía:

Cuando echo la vista atrás, no veo los logros conseguidos, sino las conexiones que los hicieron posibles. Una de las mayores lecciones que he tenido a lo largo de mi camino en las cocinas y con el éxito de El Bulli es que los caminos no se pueden hacer en solitario.

Además, como ingrediente esencial para alcanzar el éxito hay que tener siempre en mente el trabajo en equipo.

Pues bien, como en la cocina, con este nuevo Baremo podemos decir que se ha avanzado e innovado, hay un trabajo en equipo y los actuarios tenemos nuestra propia “partida”.

En el preámbulo de la Ley se dice que era “necesario reformar el vigente Baremo[1] para que cumpla su función de una forma efectiva, buscando un justo resarcimiento de los perjuicios sufridos por las víctimas y sus familias como consecuencia de un siniestro de tráfico”, en la exposición de motivos también dice: “El nuevo Baremo se inspira y respeta el principio básico de la indemnización del daño corporal; su finalidad es la de lograr la total indemnidad de los daños y perjuicios padecidos para situar a la víctima en una posición lo más parecida posible a la que tendría de no haberse producido el accidente.”

Para diseñar el nuevo sistema, se constituyó, por Orden Comunicada de los Ministerios de Economía y Competitividad (hoy Asuntos Económicos y Transformación Digital), y de Justicia, de 30 de agosto de 2012, una comisión de trabajo, conocida como Comisión de Expertos del Baremo, integrada por un número reducido de expertos en la materia y representantes de los sectores afectados, que confeccionaron los documentos que sirvieron para la elaboración de un nuevo sistema para la valoración de los daños y perjuicios causados a las personas en accidentes de circulación.

Entre los documentos presentados se encontraban las bases técnicas actuariales originales del sistema para la valoración de los daños y perjuicios causados a las personas en accidentes de circulación, que fueron elaboradas por el Instituto de Actuarios Españoles, y tomadas en consideración por la Junta Consultiva de Seguros y Fondos de Pensiones, en su reunión de 12 de diciembre de 2014.

El trabajo de la Comisión de Seguimiento del Sistema de Valoración continuó con el Informe Razonado (2020), con la Guía de Buenas Prácticas para la aplicación del Baremo de Autos (acuerdos de 2017, 2018, 2019 y 2020). Recientemente y fruto de lo anterior se ha publicado la Orden ETD/949/2022, de 29 de septiembre con las nuevas bases técnicas actuariales y posteriormente el Real Decreto 907/2022, de 25 de octubre, por el que se modifican las cuantías de las tablas de lucro cesante, ayuda tercera persona y tablas técnicas (TT1, TT2 y TT3).

Pues bien, en este trabajo en equipo los actuarios hemos tenido un papel destacado y lo seguimos teniendo porque el Nuevo Baremo está “vivo” en el sentido que siguen habiendo puntos de mejora, y en los aspectos técnico-actuariales tenemos algo que decir. Se ha creado el Observatorio Actuarial del Sistema de Valoración de los daños y perjuicios causados a las personas en accidentes de circulación del Centro de Investigación Actuarial de España (CIAE[2]) donde nuestra labor, entre otras cosas, es la verificación de las bases técnicas y de las tablas de indemnizaciones, trasladando propuestas a la DGSFP en aquellos aspectos estrictamente técnico-actuarial.

Ya está encima de la mesa el Anteproyecto de Ley por la que se modifica el Texto refundido de la Ley sobre Responsabilidad Civil y Seguro en la Circulación de Vehículos a Motor, aprobado por el RD Legislativo 8/2004, de 29 de Octubre, que va a incluir las Recomendaciones que se alcanzaron por unanimidad en el Informe Razonado de la Comisión de Seguimiento del Baremo y que algunas de ellas, como son las hipótesis de cálculo de las indemnizaciones por lucro cesante y daño emergente ya se han incorporado en las nuevas Bases Técnicas Actuariales (Orden ETD/949/2022, de 29 de septiembre).

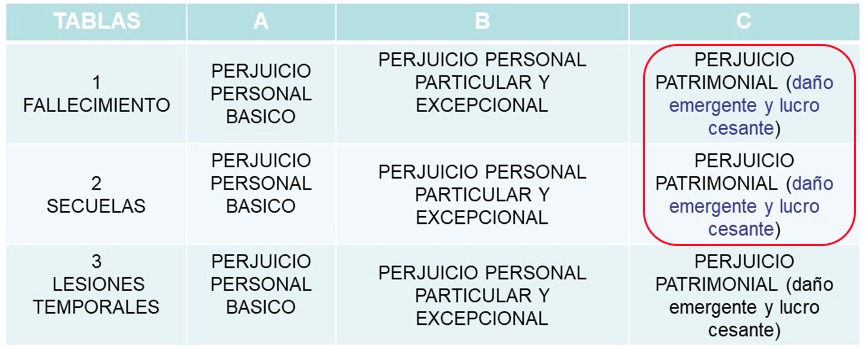

La “partida” de los actuarios en el Nuevo Baremo son los daños patrimoniales, el lucro cesante y el daño emergente que se recogen en las tablas 1.C y 2.C, estas indemnizaciones que hasta la entrada en vigor de esta Ley no estaban previstas o bien su determinación carecía de coherencia.

Pero aún tenemos una especialidad adicional, especialidad que es el asunto central de este artículo. En ciertas circunstancias, los perjudicados, para acreditar que les corresponde una mayor indemnización de la que la Ley prevé en las tablas, requerirán de una valoración actuarial individualizada mediante un informe actuarial realizado y suscrito por un actuario.

Antes de empezar a desarrollar las bases de nuestra intervención como actuarios de seguros en la cuantificación de las reclamaciones por daños y perjuicios con la elaboración del dictamen pericial actuarial, quisiera expresar que, en mi trayectoria profesional como perito actuario de seguros he constatado que la indemnización que percibe un lesionado, sobre todo los grandes lesionados y sus familias, nunca es suficiente. Todos cambiarían la indemnización, por muy cuantiosa que fuera, para volver a la situación de un segundo antes del accidente o de aquello que provocó sus secuelas corporales y daños patrimoniales.

Tablas indemnizatorias LEY 35/2015:

Las tablas del Nuevo Baremo se subdividen en otras tablas en función de los perjudicados. A modo de ejemplo: la 1.C.1: indemnizaciones por lucro cesante del cónyuge de la víctima, la 2.C.3: indemnización del daño patrimonial por secuelas de ayuda de tercera persona, la 2.C.4: indemnizaciones por lucro cesante por incapacidad para realizar cualquier trabajo o actividad profesional (absoluta).

Las indemnizaciones por el perjuicio patrimonial de las tablas 1.C y 2.C obedecen a un modelo actuarial basado en el principio de valorar la compensación del perjudicado por los daños y perjuicios sufridos para que se sitúe en una posición lo más similar a la que hubiera tenido de no haberse producido el accidente. Son el resultado de la valoración efectuada de acuerdo con las Bases Técnicas Actuariales[3], que recogen la metodología actuarial y las hipótesis de cálculo biométricas, económico-financieras y de valoración asumidas para la cuantificación de las indemnizaciones de daños patrimoniales (lucro cesante por fallecimiento o incapacidad, ayuda de tercera persona).

En estas tablas se individualiza el perjuicio, porque influye por ejemplo la edad del perjudicado, años de matrimonio con la víctima, ingresos netos antes del accidente, etc. Por tanto, exige proyectar importes económicos diferidos en el tiempo, esto es la cuantificación mediante técnica actuarial.

Las tres excepciones aplicables a las tablas. Necesidad de estudio actuarial.

Podemos decir que las Bases Técnicas Actuariales y sus resultados plasmados en las tablas 1.C y 2.C estandarizan a los perjudicados. Esta estandarización de la indemnización a recibir puede ser aceptable en ciertos casos, pero para otros en que entran en juego determinadas circunstancias personales las tablas no son adecuadas ni ajustadas a la situación.

El porqué, es la necesidad para determinar las diferentes indemnizaciones de las tablas, de adoptar unas hipótesis de cálculo.

Veamos en estos casos las hipótesis de cálculo de las indemnizaciones que figuran en las tablas 1.C. Lucro cesante por fallecimiento para el cónyuge, que pueden no corresponder en absoluto a las circunstancias de víctima/perjudicado:

- La edad de la víctima es la misma edad del cónyuge vivo (perjudicado), implica que todos los matrimonios/parejas que acrediten convivencia, tienen la misma edad, ¿qué ocurre en casos donde la diferencia de edad entre ambos es muy amplia? Sabemos que a mayor edad menor esperanza de vida y viceversa, por lo que aquellos perjudicados “jóvenes” se ven beneficiados en detrimento de los “mayores”. Ya ha habido casos con edades de víctima-perjudicado/a muy dispares, en que los resultados no tienen ningún sentido. Hay que consensuar en equipo alguna “hipótesis” que minimice este efecto (límite de +/- x años de diferencia de edad entre cónyuges, o valoración actuarial específica para estos casos).

- Las compensaciones o pensiones públicas a las que tienen derecho los perjudicados, esto es, la pensión de viudedad y orfandad, la hipótesis es el 52% y el 20% respectivamente de la base reguladora de fallecimiento. Pero la realidad es que a partir de 01-01-2019 el porcentaje aplicable a la base reguladora para determinar la pensión de viudedad ha pasado a ser del 60% para ciertos supuestos e incluso puede llegar al 70%. En este caso la indemnización de la tabla 1.C en algunos casos beneficia a los perjudicados.

Pues bien, la propia Ley contempla la posibilidad de que el perjudicado reclame una indemnización diferente a la cuantificada en las Tablas 1.C y 2.C, si acredita un perjuicio distinto al estimado pero sólo en los supuestos[4] en que las “compensaciones” o “prestaciones públicas” sean nulas, es decir el perjudicado no cumple los requisitos para percibir pensión pública o bien porque la que percibe es distinta a la calculada según las Bases Técnicas Actuariales[5]. Estos son los artículos de la Ley que recogen esta opción por parte del perjudicado:

- 88.3 lucro cesante por fallecimiento,

- 125.6 indemnización por ayuda de tercera persona y

- 132.4 lucro cesante por secuelas.

Son estos casos cuando nace la necesidad/posibilidad de una pericial actuarial[6], una valoración actuarial individualizada para determinar la cuantía de la indemnización. Está previsto en la Orden EDT/949/202, de 29 de septiembre, en el ANEXO. Bases técnicas actuariales. Criterio 11 que rigen la actualización de las bases técnicas actuariales.

- Para acreditar el derecho del perjudicado de acuerdo con los artículos 88.3, 125.6 y 132.4 del texto refundido de la Ley sobre responsabilidad civil y seguro en la circulación de vehículos a motor, en aquellos casos que conforme al punto anterior necesite de cálculo actuarial, así como en los supuestos de la tabla TT3 en caso de r>20 o r<1 (siendo r la periodicidad anual del recambio de prótesis), será necesario presentar un informe actuarial que se ajuste a los criterios y modelos de cálculo establecidos por las bases técnicas actuariales. El informe actuarial será realizado y suscrito por un actuario.

Algunos ejemplos y resultados de una valoración actuarial individualizada.

Vamos a comentar 3 supuestos[7] en los que la intervención del actuario ha conllevado un resarcimiento del perjuicio más acorde a su situación personal, al ser las “compensaciones” o “prestaciones públicas” distintas a las previstas en los resultados de las Tablas del baremo de lucro cesante o de daño emergente.

CASO 1 (art. 88.3) Pareja de hecho con 3 años de convivencia[8]. El perjudicado no tiene derecho a pensión de viudedad por la Seguridad Social. Atendiendo a las tablas del baremo que presupone que el perjudicado viudo percibe una pensión de viudedad, el lucro cesante según la tabla 1.C.1 es de 50.939 €. El perjudicado acredita que no percibe pensión de viudedad y de la valoración actuarial individualizada el lucro cesante asciende a 225.030,86 €.

CASO 2 (art. 125.6) Lesionado con secuela que es tributaria de ayuda de tercera persona de acuerdo con la tabla 2.C.2, amputación del brazo, unilateral (03024), está prevista 1 hora diaria de ayuda de tercera persona. La indemnización según la tabla 2.C 3 es de 10.278,00 €. Se acredita por el perjudicado que no percibe ninguna ayuda pública por dependencia, asistencia, etc. La valoración actuarial individualizada asciende a 74.292,71 €.

CASO 3 (art. 132.4) Lesionado con secuelas. Se le reconoce por la Seguridad Social una incapacidad permanente total. Del análisis de sus ingresos anteriores al momento del accidente y de la pensión de incapacidad total reconocida, la cuantía de la indemnización en la tabla 2.C.5 es de 22.533 €. Se acredita que la pensión de incapacidad total reconocida difiere de la estimada por el Baremo y la valoración actuarial individualizada asciende a 130.704,44 €.

Conclusión

La Ley 35/2015 ha cambiado el anterior sistema de valoración de daños y perjuicios especialmente en la partida del perjuicio patrimonial del lucro cesante y daño emergente. En estos conceptos indemnizatorios el trabajo de los actuarios de seguros ha sido fundamental.

Nuestra intervención con un informe actuarial realizado y suscrito por un actuario, en aquellos supuestos previstos por la Ley en los que los perjudicados acreditan que las “compensaciones” o “prestaciones públicas” son distintas a las calculadas según las Bases Técnicas Actuariales, determinamos una indemnización distinta a la cuantificada en las Tablas 1.C y 2.C, para acercarnos más a conseguir el principio básico que debe cumplir la indemnización del daño corporal; cuya finalidad es la de lograr la total indemnidad de los daños y perjuicios padecidos para situar a la víctima en una posición lo más parecida posible a la que tendría de no haberse producido el accidente.

De momento sólo es en estos supuestos, pero esperamos que se abran nuevas ventanas y que nuestra intervención se amplíe a otros supuestos para conseguir ese principio básico.

[1] Baremo de 1995.

[2] El Centro de Investigación Actuarial de España (CIAE) es el órgano en el que se engloba la actividad de investigación aplicada de la ciencia actuarial.

[3] Documento Bases Técnicas Actuariales del sistema para la valoración de los daños y perjuicios causados a las personas en accidentes de circulación publicadas en la página web de la DGSFP.

[4] Artículo 88. Variable relativa a pensiones públicas a favor del perjudicado.

- El perjudicado por el fallecimiento de una víctima con ingresos del trabajo personal podrá acreditar que no tiene derecho a pensión pública alguna o que tiene derecho a una pensión distinta de la prevista en las bases técnicas actuariales del multiplicador

Artículo 125. Determinación de la cuantía indemnizatoria mediante multiplicando y multiplicador.

- Las prestaciones públicas para ayuda de tercera persona a las que tenga derecho el lesionado se estiman de acuerdo con las bases técnicas actuariales, pero puede acreditarse la percepción de prestaciones distintas a las estimadas.

Artículo 132. Multiplicador.

- Las pensiones públicas a las que tenga derecho el lesionado, tales como las de incapacidad permanente, absoluta, total o parcial, son objeto de estimación, pero puede acreditarse la percepción de pensiones distintas a las estimadas. En los supuestos de gran invalidez sólo se computará en el multiplicador la parte correspondiente a la pensión de incapacidad permanente absoluta.

[5] Fallecimiento: Pensión de viudedad u orfandad. Incapacidad: pensión de incapacidad permanente total o absoluta.

[6] Fuera de estos casos previstos legalmente, si se observan errores o desajustes entre las tablas y las disposiciones normativas habrá de solicitarse una pericia que recalcule el perjuicio conforme al texto articulado.

[7] Siniestros ocurridos y lesionados estabilizados antes de 7 de octubre de 2022.

[8] Art. 36.2. A los efectos de esta Ley, se considera que sufre el mismo perjuicio resarcible que el cónyuge viudo el miembro supérstite de una pareja de hecho estable constituida mediante inscripción en un registro o documento público o que haya convivido un mínimo de un año inmediatamente anterior al fallecimiento o un período inferior si tiene un hijo en común

artículo

Actuarios y actuarias del grupo de trabajo de Sostenibilidad y Riesgos del Cambio Climático del CAC

Fina Alargé, Ángel Antón, Clara Armengol, Carolina Cristófol, Luis Fernández-Ricoy, Silvia Herms, Sergio Hernández, Marta Marco, Álex Ramírez, Pilar Ramiro, María Jesús Romero y Emilio Vicente.

Los riesgos de sostenibilidad y el ORSA

Introducción

En 2021, EIOPA consideraba que las aseguradoras debían tener en cuenta dos escenarios estandarizados sobre los riesgos de cambio climático: Uno que la temperatura mundial se mantuviera por debajo de los 2 °C, preferiblemente 1, 5 °C, y otro en el que la temperatura los superase.

En el año 2022, las autoevaluaciones de riesgos realizadas por las aseguradoras contenían, al menos, un análisis de materialidad sobre los riesgos de cambio climático y, de ser representativos, un desarrollo al menos de los escenarios comentados.

Durante el año 2022, el Grupo de Trabajo de Sostenibilidad del CAC, elaboró un trabajo para identificar las secciones del ORSA en las que sería razonable incluir aspectos relacionados con los riesgos del cambio climático. Dicho trabajo permitió complementar y ampliar la guía sobre el ORSA que elaboró el colegio en 2016. El presente artículo desarrolla los principales aspectos de dicho trabajo.

La inclusión de los riesgos de sostenibilidad en el informe ORSA tiene como origen la creciente importancia que estos riesgos están alcanzando. En concreto, los derivados del cambio climático han sido los primeros en ser tratados en la autoevaluación. A pesar de la complejidad que implica su inclusión, dada la incertidumbre y el horizonte temporal a largo plazo que deben contemplarse, las empresas y reguladores trabajan para que se integren en el ORSA.

Desde su implantación, el ORSA ha permitido a las aseguradoras evaluar sus riesgos y conocer su situación de solvencia durante el periodo de proyección de su plan de negocio. Si bien, el supervisor europeo, EIOPA, recomendó a las entidades aseguradoras y reaseguradoras la consideración de los riesgos de cambio climático, más allá del horizonte temporal de un año o incluso del horizonte estratégico de la empresa si fuera necesario, tanto en su gobernanza, como en la gestión de riesgos o en el propio ORSA.

Al abordar los riesgos de cambio climático, es importante tener en cuenta varios aspectos genéricos de la gobernanza que tienen que ser revisados:

- Todos los procesos y normas relacionados con este tipo de riesgos deben contar con la gobernanza necesaria. Esto implica que deben estar respaldados por el Consejo de Administración y los Órganos de Dirección de la entidad al objeto de garantizar que se les otorgue la importancia y atención adecuadas.

- La dirección de la entidad debe brindar su apoyo a los procesos y normas relacionados con ellos. Esto garantiza que se les dé la importancia y la atención adecuadas.

- Los riesgos de cambio climático deben ser considerados en todos los procesos específicos de la actividad aseguradora (suscripción, reservas, inversiones). Esto implica que deben ser parte integral de la gestión de riesgos en la entidad.

Por otro lado, al realizar la evaluación en el ORSA, se aconseja prestar atención a dos etapas de su elaboración:

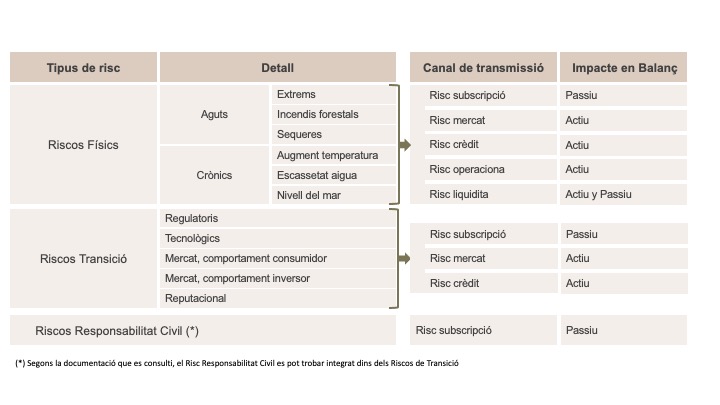

- Identificación y evaluación de riesgos: En esta primera etapa, las entidades deben identificar los riesgos de cambio climático, considerando tanto los riesgos físicos como los riesgos de transición. En relación al riesgo de responsabilidad civil indicar que hay estudios que lo enmarcan dentro de los riesgos de transición mientras que otros lo tratan como una categoría propia. De los riesgos se evalúa tanto la exposición actual como la futura a estos riesgos mediante la utilización de pruebas de estrés en escenarios climáticos, así como la realización de estudios sobre los cambios estructurales esperados es posible conseguir una valoración de la materialidad del impacto, identificando los factores de riesgo más representativos. La finalidad es localizar las exposiciones más notables a los riesgos, así como los principales grupos de interés más afectados dentro de la organización.

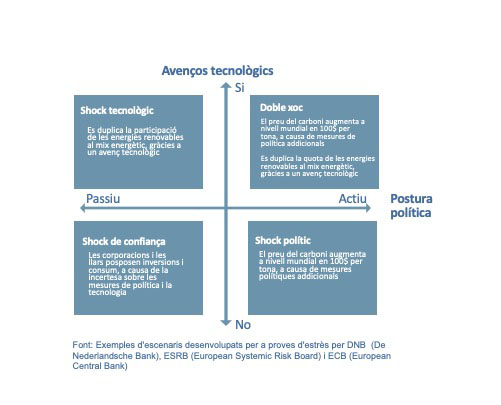

- Diseño de escenarios: La segunda etapa se centra en el diseño de escenarios. Se recomienda la elección de escenarios relevantes para el negocio; que cubran una amplia variedad de posibles futuros climáticos. Del mismo modo es aconsejable la utilización de escenarios basados en la ciencia para asegurar que los resultados son consistentes con los objetivos climáticos globales. Muchos de los primeros escenarios utilizados en el pasado por organismos de supervisión en otros sectores económicos tuvieron como finalidad evaluar políticas de actuación y no son necesariamente apropiados para el objetivo que buscan los supervisores en el sistema financiero. Por esta razón, en el sector se están elaborado conjuntos de escenarios de referencia más adecuados a estos fines.

Gobernanza

Desde los organismos reguladores, se entiende que la integración de los riesgos de sostenibilidad, comenzando por los climáticos, en la gestión de riesgos, representa un paso necesario para mejorar los resultados a largo plazo y contribuir a un desarrollo social sostenible.

La gobernanza de los riesgos de sostenibilidad implica incorporar información objetiva sobre aspectos ambientales, sociales y de gobernanza (ASG) en la toma de decisiones y en los procesos de gestión. Los criterios ASG se dividen en tres riesgos principales: riesgo ambiental, riesgo social y riesgo de gobernanza.

- El riesgo ambiental se refiere a las acciones que realizan las organizaciones y que tienen un impacto en el medio ambiente, ya sea directa o indirectamente. Esto incluye cuestiones como la emisión de gases de efecto invernadero, la protección de la biodiversidad, el uso de fuentes de energía renovables y la eficiencia energética.

- El riesgo social se relaciona con las prácticas empresariales que afectan a la sociedad en general. Esto abarca aspectos como los derechos de los trabajadores, las condiciones salariales, la diversidad e inclusión en la empresa y la satisfacción de los clientes.

- El riesgo de gobernanza se refiere a la gestión de la gobernanza, la transparencia y la administración de las organizaciones. Esto implica seguir criterios y normas en los procesos y procedimientos de la organización, tales como reducir la brecha salarial y no discriminar por razón de sexo, edad, religión, orientación sexual y discapacidad.

La integración de los riesgos de sostenibilidad en la gobernanza requiere el respaldo y apoyo de la dirección de la organización. Además, estos riesgos deben ser considerados en todos los procesos específicos de la actividad aseguradora, para garantizar una gestión integral de los riesgos.

Apetito al riesgo

Se define el apetito al riesgo como la cantidad de riesgo que una organización está dispuesta a asumir para alcanzar sus objetivos. Sin embargo, se destaca que no es suficiente conocer el volumen de riesgo que se puede tolerar, sino que también es necesario asegurarse de que este nivel de riesgo esté en línea con los fondos propios de la entidad y con su capacidad de mantener un nivel razonable de solvencia.

No existen reglas fijas sobre cómo las organizaciones deben definir su apetito al riesgo, pero suelen ser una combinación de las siguientes dos valoraciones:

- Cuantitativa, que implica evaluar la exposición al riesgo en términos de la cantidad de capital propio que la empresa está dispuesta a perder en la búsqueda de sus objetivos. Este enfoque se basa en valoraciones numéricas y modelos matemáticos para determinar los límites de riesgo aceptables.

- Cualitativa, que se centra en las características y las consideraciones no numéricas relacionadas con los riesgos en los que no se desea entrar o activos en los que no se desea invertir. Esto implica tener en cuenta factores como la reputación de la organización, la percepción de los clientes, así como los valores y principios éticos de la empresa.

Al incluir los riesgos de cambio climático en la gestión del riesgo es necesario realizar una revisión del apetito al riesgo en la medida que las valoraciones cuantitativas o cualitativas pudieran verse afectadas. Tal vez la empresa no desea, por temas reputacionales, invertir en determinadas industrias o desea ofrecer a los clientes una gama de productos con una clara apuesta por la sostenibilidad. Es decir, estos riesgos pueden afectar a la capacidad de la organización para alcanzar sus objetivos y establecer límites de riesgo en consecuencia.

Evaluación interna del perfil de riesgos

La evaluación interna es fundamental para comprender y gestionar los riesgos a los que se enfrenta una entidad aseguradora. La inclusión de los riesgos de cambio climático da lugar a la revisión de los siguientes puntos clave de la autoevaluación:

- Contexto de negocio. Esto implica analizar factores externos como el entorno económico, regulatorio y competitivo, así como los cambios demográficos y tecnológicos que pueden afectar la industria.

- Perfil de riesgos. Lo que implica analizar los diferentes tipos de riesgos a los que está expuesta la cartera de seguros, como el riesgo de suscripción, el riesgo de mercado y el riesgo de crédito. Esta evaluación permite identificar las áreas de mayor exposición y tomar medidas para mitigar estos riesgos.

- Materialidad de los riesgos. Se necesita conocer y evaluar la importancia relativa de los diferentes riesgos a fin de determinar el impacto potencial que tienen en la entidad. Para ello se aplican tanto análisis cualitativos como cuantitativos basados en datos históricos, modelos matemáticos y juicio experto.

En el ORSA de 2022 las aseguradoras debieron realizar, al menos, un análisis de materialidad a fin de determinar la existencia de riesgos de cambio climático importantes y, en caso afirmativo, incluir análisis de escenarios.

- Utilización de escenarios. Los escenarios son representaciones hipotéticas de eventos futuros que pueden tener un impacto significativo en la entidad aseguradora. Estos escenarios permiten evaluar la capacidad de la entidad para hacer frente a situaciones adversas y tomar medidas preventivas.

¿Son los escenarios climáticos son útiles para comprender y evaluar los posibles riesgos tanto presentes como futuros en términos de condiciones económicas, sociales, tecnológicas y ambientales? Estos escenarios permiten a los científicos y a las organizaciones explorar y comprender cómo los riesgos y oportunidades derivados del cambio climático pueden impactar en el negocio y en la sociedad en general.

Se pueden clasificar en dos categorías generales:

- Escenarios de referencia que representan futuros posibles basados en supuestos sobre el crecimiento económico, la tecnología y las políticas actuales. Estos escenarios no tienen en cuenta medidas adicionales para mitigar el cambio climático y pueden resultar en un aumento significativo de las emisiones de gases de efecto invernadero y un calentamiento global más pronunciado.

- Escenarios de mitigación que representan futuros posibles en los que se implementan medidas adicionales para reducir las emisiones de gases de efecto invernadero y limitar el calentamiento global. Estos escenarios implican cambios significativos en la tecnología, las políticas y los comportamientos humanos para lograr una transición hacia una economía baja en emisiones de carbono.

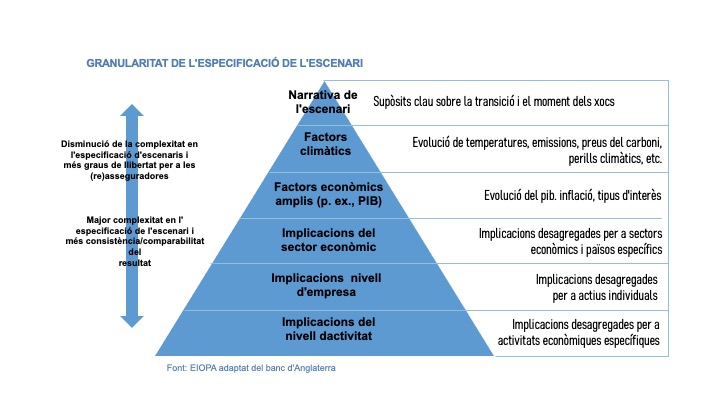

Un elemento de interés al trabajar con escenarios es el período de tiempo a considerar, ya que el cambio climático se manifiesta plenamente en el medio a largo plazo, más allá del horizonte temporal típicamente utilizado en los análisis de estrés (de 1 a 3 años). Por lo tanto, se sugiere que los escenarios climáticos deben considerar un horizonte temporal a medio-largo plazo, de 15 a 30 años, para capturar las dinámicas relevantes asociadas.

No hay que olvidar, por otro lado, que los escenarios climáticos muestran limitaciones en cuanto a su posible aplicación a nivel local o en sectores específicos. Siendo la granularidad un punto que debe ser tenido en cuenta en el uso de escenarios climáticos ya que puede ser necesario utilizar un mayor detalle a la hora de mapear los impactos de determinados shocks climáticos a nivel individual de activos. Lo que obliga a considerar el impacto de eventos catastróficos específicos y evaluar cómo pueden afectar a los activos y a las inversiones.

Estrés test y acciones de gestión

En el proceso de autoevaluación es importante llevar a cabo pruebas de estrés climático y análisis de escenarios que permitan evaluar los riesgos asociados.

Estas pruebas de estrés deben incluir enfoques tanto cuantitativos como cualitativos y tener en cuenta los horizontes temporales en los que puede desarrollarse el cambio climático, así como la elevada incertidumbre sobre su evolución futura. El objetivo de estas pruebas es poner a prueba la estrategia empresarial y fundamentar la gestión del riesgo y la toma de decisiones.

En cuanto a las acciones de gestión, las consideraciones sobre el cambio climático deben ser parte integrante de la estrategia de negocio y de inversión de las organizaciones. Esto implica fomentar la concienciación sobre el riesgo y adquirir experiencia en la evaluación de los riesgos financieros derivados del cambio climático.

Es importante la utilización de enfoques prospectivos en la evaluación de los riesgos. Esto implica considerar los posibles escenarios futuros y evaluar cómo podrían afectar a la organización. Estos enfoques prospectivos permiten anticiparse a los riesgos y tomar medidas preventivas para mitigar su impacto.

Esfuerzo internacional

Los esfuerzos internacionales para conseguir las metodologías apropiadas son elevados. Así encontramos los análisis de escenarios desarrollados por la International Energy Agency (IEA) o el Intergovernmental Panel on Climate Change (IPCC). Herramientas que son utilizadas por la comunidad científica para investigar las posibles ramificaciones del cambio climático global y evaluar las opciones de mitigación y adaptación

En la misma línea de trabajo, la Task Force on Climate-related Financial Disclosures (TCFD), grupo internacional creado en 2015 por el Consejo de Estabilidad Financiera (FSB) que tiene como objetivo el desarrollo de recomendaciones para mejorar la divulgación de riesgos, emitió en 2021, un documento titulado “The Use of Scenario Analisys in Disclosure of Climate-Related Risks and Opportunities” en el que se desarrollaba la utilización de escenarios, parámetros clave, hipótesis y analizaba en detalle los escenarios creados por la IEA y el IPCC.

También la NGFS (Red de Supervisores Financieros para el Cambio Climático), una coalición internacional de bancos centrales y supervisores financieros, elaboró en 2020 el documento titulado "Guide to climate scenario analysis for central banks and supervisors " que ofrece una guía para las instituciones financieras sobre cómo realizar análisis de escenarios climáticos, dando referencias que proporcionan un conjunto armonizado de escenarios disponibles. En ellos se incluyen impactos físicos del cambio climático, así como los de la transición hacia una economía baja en carbono, alentando a los bancos centrales y supervisores a utilizarlos en la evaluación y gestión de los riesgos de cambio climático.

En 2022, el European Insurance and Occupational Pensions Authority (EIOPA) publicó la versión final del Consultation Paper sobre los principios metodológicos para la elaboración de bottom-up stress test para riesgos de cambio climático, titulado “Methodological principles of insurance stress testing – climate change component”. El documento muestra un conjunto de métodos y procedimientos que pueden ser utilizados por las aseguradoras. Si bien el documento clasifica los riesgos de cambio climático en físicos, de transición y de responsabilidad, desarrolla en especial los dos primeros. EIOPA reconoce que, en el momento actual, cualquier estrés test sobre estos riesgos debe ser considerado como un ejercicio exploratorio y como parte del proceso de aprendizaje para la comprensión de estos riesgos.

Conclusión

Las aseguradoras deben incluir los riesgos derivados del cambio climático en la gestión de riesgos, en la gobernanza, en el sistema de gestión de riesgos y en el ORSA en la medida que representen una amenaza significativa para la estabilidad financiera y la sostenibilidad de las mismas. Lo que implica evaluar los riesgos de cambio climático y considerarlos en la toma de decisiones, así como identificar las posibles oportunidades que puedan surgir en el proceso.

En el proceso, la utilización de enfoques prospectivos y la consideración de la materialidad y, de ser necesarios, la utilización de escenarios futuros permitirá conocer sus efectos sobre la organización. Estos enfoques prospectivos permiten anticiparse a los riesgos y tomar medidas preventivas para mitigar su impacto.

Si bien los primeros pasos en la autoevaluación han consistido en estudios de materialidad, tanto cualitativa como cuantitativa, es de esperar que, en el futuro, o en el momento presente si el análisis de la materialidad ha indicado que es pertinente, se deban llevar a cabo pruebas de estrés climático y análisis de escenarios para evaluar los riesgos financieros derivados del cambio climático.

Algunos de los actuarios y actuarias, miembros del Grupo de Sostenibilidad y Cambio Climático del Col·legi d’Actuaris de Catalunya (CAC), que han elaborado el artículo.

artículo

Ana Pérez Ayuso

Directora desarrollo negocio actuarial de Moodys

Jaume Jardon

Director soluciones actuariales de Moodys

Optimizando la excelencia actuarial: la consolidación del actuario en sus funciones

El sector asegurador viene siendo un mercado en continua transformación, quizá de manera más exigente en los últimos años. La industria ha tenido que afrontar momentos complicados como una pandemia mundial, la irrupción de la IA, condiciones económicas extremas con tipos de interés negativos, etc. El sector se ha mostrado en todo momento capaz de cumplir con sus compromisos e incluso ir más allá de estos cuando la sociedad lo ha demandado.

En este proceso de transformación, las áreas financiero-actuariales tienen un papel absolutamente crucial. De ellas se espera que muestren una imagen fidedigna y consistente del negocio, con rigurosidad y en tiempo récord, no sólo para proporcionar información externa, sino también para participar de la propia gestión y toma de decisiones, a partir de su conocimiento y a través del análisis y valoración de los riesgos de cada negocio.

Dada la importante misión del sector asegurador en la economía y la sociedad, la protección de los clientes es una prioridad, en particular, para los organismos supervisores. Esto justifica de alguna forma, el alto nivel de regulación al que se ve sometido el sector y que sigue avanzando con el objetivo de extender las mejores prácticas entre las entidades, exigiéndoles además, un esfuerzo importante para mostrar transparencia a través de unos estados financieros uniformes y comparables con sus homólogos.

El sector tiene entre sus prioridades los objetivos de digitalización y transformación, no obstante, es más habitual ver la preocupación en estos asuntos volcada sobre las áreas más visibles de ventas o servicio directo al cliente y no tanto en otros procesos de back office que también están necesitando este tipo de transformación y que, definitivamente tienen un impacto sobre el front. En este artículo se discute ampliamente sobre la problemática específica de los procesos actuariales con un protagonismo creciente en el día a día de las entidades.

Los procesos actuariales

Los Actuarios tienen en sus manos procesos críticos de análisis y reporte a la dirección, los reguladores y demás partes interesadas. Mientras que hace años los informes actuariales tenían un limitado nivel de atención dentro de las organizaciones (quizá con mayor protagonismo en entidades internacionales o actividades específicas como M&A o Pricing), en la actualidad se han convertido en elementos imprescindibles del proceso global de producción y gestión del negocio, con normativas como Solvencia II y ahora, con más peso si cabe, con IFRS 17.

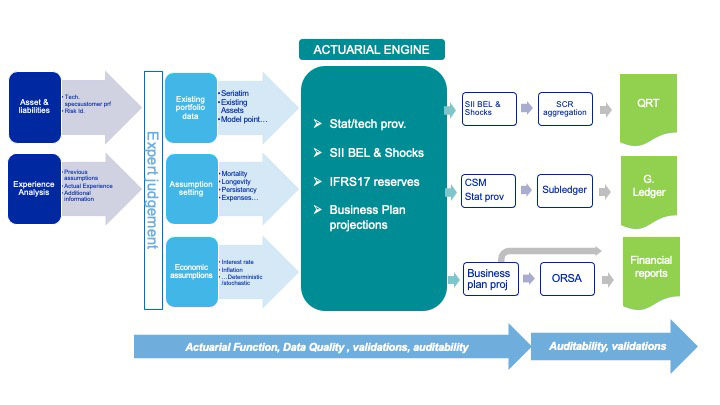

El proceso actuarial de valoraciones tiene normalmente un alto nivel de complejidad en sí mismo, el siguiente gráfico muestra una visión a alto nivel como ejemplo:

Cada una de las fases representan subprocesos de mucho calado y con diferente problemática. Es importante tener en cuenta que, el proceso en su conjunto debe cumplir con un nivel de agilidad, transparencia y fiabilidad que no siempre es fácil de alcanzar por diferentes motivos:

- La gestión de la información inicial que requieren estos procesos es uno de los temas más importantes para este cumplimiento. Esta información debe someterse tanto a estrictos procesos de calidad como al máximo nivel de granularidad para garantizar la validez de los resultados, análisis y conclusiones. Esto requiere un esfuerzo no desdeñable que en muchas ocasiones recae sobre los actuarios, sin ser propiamente una tarea actuarial.

- Los modelos actuariales son a menudo de una alta complejidad y, con bastante frecuencia, no incluyen procesos de gestión y gobierno adecuados.

- El proceso de valoración no suele estar suficientemente industrializado, por ejemplo, en la intervención manual para procesos mecánicos (por ej. tratamiento de datos), la consideración de negocios no modelizados, las validaciones necesarias o las conexiones entre las diferentes fases del proceso.

- Los perfiles adecuados para desarrollar esta actividad son realmente escasos.

Como consecuencia de todas estas debilidades, el trabajo de los actuarios ha quedado a menudo relegado a la preparación y transformación de datos de entrada, la programación de cálculos, el puro reporte de resultados y un sinfín de tareas manuales para manejar productos y situaciones temporales (negocio no modelizado, ajustes manuales, etc.) a las que se les da normalidad, en lugar de posibilitar una necesaria automatización o industrialización. Esto es, habitualmente, una fuente de frustración para estos profesionales que a veces encuentran demasiados escollos para desarrollarse y poner a disposición del negocio todas sus capacidades y conocimiento.

Los retos

Fijándonos en la primera fase del proceso, en la entrada de datos es muy frecuente que para conseguir una calidad aceptable de los mismos, los actuarios tengan que sufrir arduos trabajos de limpieza o transformación de dichos datos, así como costosos procesos de validación.

La generación de estos datos es muy importante para las diferentes etapas de un proceso de valoración, desde la alimentación una a una de todas las pólizas de la entidad, hasta el subproceso de definición de hipótesis con información histórica del comportamiento de las carteras de productos.

Este es un área donde a menudo se emplea más tiempo del que sería deseable por diferentes motivos: heterogeneidad de datos por existencia de diferentes fuentes, migraciones de negocios adquiridos integrados parcialmente, ajustes manuales en origen, etc. La mejora de esta parte del proceso se hace muy necesaria para liberar a los actuarios de tareas menos especializadas que les alejan de sus funciones más importantes.

Si nos centramos en los modelos actuariales, estos se vinieron implantando a lo largo de los años para dar soporte en los análisis de rentabilidad de productos, el cálculo de provisiones, las valoraciones de negocios de operaciones de compra/venta, los cálculos de Embedded Value, etc. Posteriormente y con la llegada del nuevo régimen europeo de Solvencia II, este tipo de modelos se extendieron aún más y su uso empezó a integrarse en la gestión periódica de la entidad.