ADC21

COL·LEGI D’ACTUARIS DE CATALUNYA | Nº10 SEGON SEMESTRE 2022.

articles

Àlex Borrell, Accenture, desvetlla algunes de les claus de la innovació com a motor de la transformació digital en el mercat assegurador.

Alfredo Yagüe i Aitor Milner, Afi, ens indica les oportunitats i els riscs de la sostenibilitat.

Jaume Puig, Gaesco, ens explica quina és la situació econòmica actual, quines són les perspectives de futur i els tipus d’interès.

Luis Badrinas, Community of Insurance, ens ofereixen una visió sobre els ecosistemes digitals i l’impacte de les startups en la cadena de valor de l’assegurança.

Marisol González, Antoni Fernández, Joan Àngel Vergés i Emilio Vicente, actuaris del grup de treball de Pensions i Seguretat Social del CAC, analitzen la Llei 12/2022 per a l’impuls dels Plans de Pensions d’Ocupació.

Manuel Mascaraque, UNESPA, ens comenta quines són les properes novetats en l’assegurança de responsabilitat civil de vehicles a motor.

entrevista

Pedro Herrera, Director General de Nacional de Reaseguros.

“Al sector li preocupa la freqüència i l’impacte creixents de les catàstrofes naturals i dels anomenats perills secundaris. En aquest àmbit, crec que és clau la col·laboració públic-privada, a través d’esquemes com pot ser el Consorcio de Compensación de Seguros.”

actuaris pel món

Silvia Herms, Cap d’Afers Econòmics i Financers a AMICE, Brussel·les.

“Una mútua és una asseguradora on els propietaris són tots els mutualistes. Gràcies a això, es pot mantenir fàcilment un equilibri entre els objectius d'oferir productes d'assegurances de qualitat als assegurats i la generació de beneficis.”

SUMARI

Marisa Galán

Les últimes previsions econòmiques de la Comissió Europea pronostiquen pitjors escenaris, amb una retallada del creixement del PIB per l’any 2023 de més de -1,3pb. Això, sumat als efectes derivats de la guerra a Ucraïna i la lluita contra el canvi climàtic, marcaran els propers passos a Europa.

La innovació com a motor de la transformació digital en el mercat assegurador.

Àlex Borrell · Accenture

La indústria asseguradora és altament resilient, capaç de respondre i adaptar-se. Però també és cert que el nivell d’innovació no ha estat tan elevat en comparació amb altres sectors, i allò motivat en gran part pels resultats positius del negoci i les barreres d’entrada a nous competidors al tractar-se d’una indústria altament regulada.

Oportunitats i riscs de Sostenibilitat.

Alfredo Yagüe i Aitor Milner · Afi

La nova norma obliga a les companyies d’assegurances a integrar els aspectes lligats amb la sostenibilitat en la seva estratègia, la seva gestió de riscs i actuarial, en el disseny de productes i la subscripció per part de clients i, fins i tot, en la seva governança i en la fixació de polítiques de remuneracions dels seus Comitès de Direcció.

Situació econòmica actual, perspectives futures, i tipus d’interès.

Jaume Puig · Gaesco

La primera qüestió a tenir en compte és que venim d’un entorn pospandèmic. Això complica necessàriament l’anàlisi, ja que si bé comptem amb moltes crisis econòmiques recurrents i per tant més tractables, l’experiència en pandèmies és molt inferior.

Ecosistemes digitals i l’impacte de les startups en la cadena de valor de l’assegurança.

Luis Badrinas · Community of Insurance

La digitalització està transformant les diferents indústries, i no podria ser d’una altra manera que impactés també en el sector assegurador.

Anàlisi de la Llei 12/2022 per a l’impuls dels Plans de Pensions d’Ocupació.

Joan Àngel Vergés, Marisol González, Antoni Fernández i Emilio Vicente · Grup de Plans de Pensions CAC

En l’actualitat, el sistema de pensions es sustenta en tres pilars. El primer, format per un règim públic obligatori de repartiment mitjançant el qual la Seguretat Social ofereix prestacions anuals equivalents al 12% del PIB; un segon pilar, conegut com a Previsió Social Complementària, tant empresarial com individual, amb prestacions anuals vora el 0,8% del PIB i, finalment, un tercer pilar format per estalvi privat.

Les properes novetats en l’assegurança de responsabilitat civil de vehicles a motor.

Manuel Mascaraque · UNESPA

La futura modificació de la LRCVSCVM té com a primer objectiu la transposició de la nova Directiva de l’assegurança d’automòbils. En segon lloc, incorpora les recomanacions de l’Informe Raonat de la Comissió de Seguiment del Barem. I, en tercer lloc, establir alguna disposició per la regulació de nous vehicles de mobilitat personal (VMP) o de les bicicletes elèctriques, també conegudes com a “vehicles elèctrics lleugers.

Pedro Herrera, Director General de Nacional de Reaseguros.

Al sector li preocupa la freqüència i l’impacte creixents de les catàstrofes naturals i dels anomenats perills secundaris. En aquest àmbit, crec que és clau la col·laboració públic-privada, a través d’esquemes com pot ser el Consorcio de Compensación de Seguros.

Silvia Herms, Cap d’Afers Econòmics i Financers a AMICE, Brussel·les

Una mútua és una asseguradora on els propietaris són tots els mutualistes. Gràcies a això, es pot mantenir fàcilment un equilibri entre els objectius d'oferir productes d'assegurances de qualitat als assegurats i la generació de beneficis.

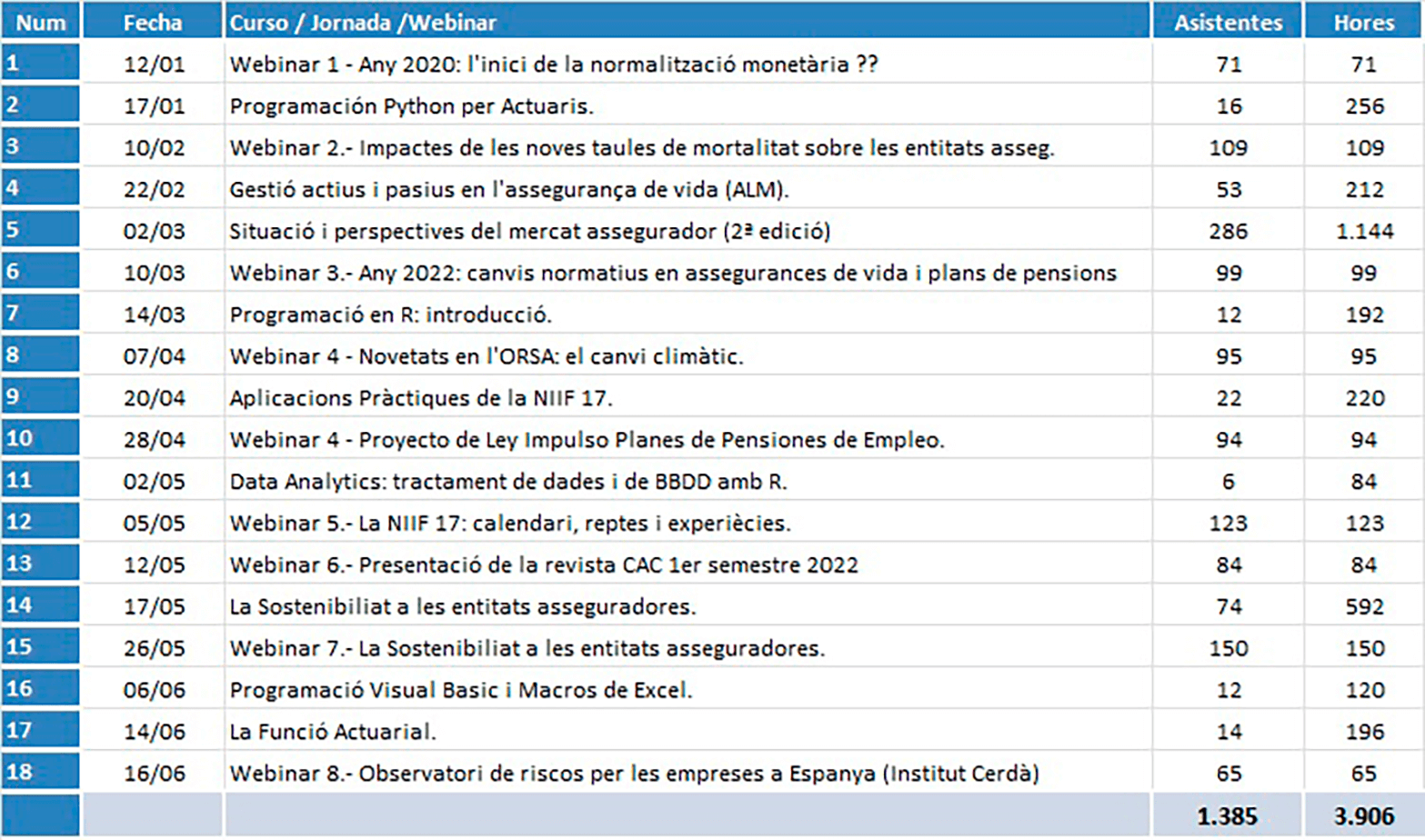

Activitats primer semestre 2022

Al primer semestre de l’any 2022 el CAC va organitzar 18 activitats de formació en les que han participat 1.385 persones, amb un total de 3.906 hores de formació impartides.

En el darrer informe de riscs del Fòrum Econòmic Mundial, “The Global Risk Report 2022”, basat en l’opinió de 12.000 professionals, s’indica que un dels principals riscs que afecten a les economies són els derivats amb els efectes del canvi climàtic, els impactes de la meteorologia extrema i la pèrdua de biodiversitat, entre d’altres. Uns altres riscs importants, en la seva opinió, son els derivats de la pèrdua de cohesió social, les malalties infeccioses, les crisis dels recursos naturals, la crisi del deute excessiu i les confrontacions geoeconòmiques.

D’altra banda, les últimes previsions econòmiques de la Comissió Europea pronostiquen pitjors escenaris, amb una retallada del creixement del PIB per l’any 2023 de més de -1,3pb. Això, sumat als efectes derivats de la guerra a Ucraïna (dificultats en l’aprovisionament de productes energètics i de matèries primeres, emigració massiva, etc.) i la lluita contra el canvi climàtic, marcaran els propers passos a Europa.

Al nostre país, d’altra banda, la probable reducció del creixement del PIB pot incidir directament en les finances públiques, molt condicionades pel cost del finançament de les pensions.

El futur, com sempre, està ple d’incerteses i de riscs i, d’altra banda, l’escenari en el qual es desenvolupa habitualment la nostra professió actuarial.

Amb la finalitat d’ampliar alguns dels aspectes esmentats, en aquest número de la Revista ADC 21 del CAC, entre d’altres, presentarem els següents interessants articles i entrevistes:

Àlex Borrell, d’ACCENTURE, ens parla de la innovació com a motor de la transformació de les organitzacions. Comenta que les noves necessitats dels clients reflecteixen un canvi de la consciència social, primant models de negoci més sostenibles, inclusius i diversos. En el seu article ens parla de què els canvis socials impulsen a les Organitzacions a ampliar la seva oferta de productes i serveis, utilitzant per a això les noves tecnologies.

Alfredo Yagüe i Aitor Milner, d’ANALISTAS FINANCIEROS (AFI), ens parlen dels riscs de Sostenibilitat i la seva inclusió en l’ORSA. Les característiques d’aquests nous riscs, riscs no lineals i riscs a llarg termini, requereixen de noves metodologies per la seva valoració. En l’article es mostren les metodologies més rellevants per la seva avaluació, tant del risc físic com del risc de transició dels actius financers.

Jaume Puig, de GAESCO, en el seu article ens parla de les perspectives econòmiques i financeres incertes. Realitza una visió global dels principals problemes que afecten a les economies actuals, com la inflació, la manca de matèries primeres, l’evolució dels tipus d’interès o les taxes d’atur a Europa.

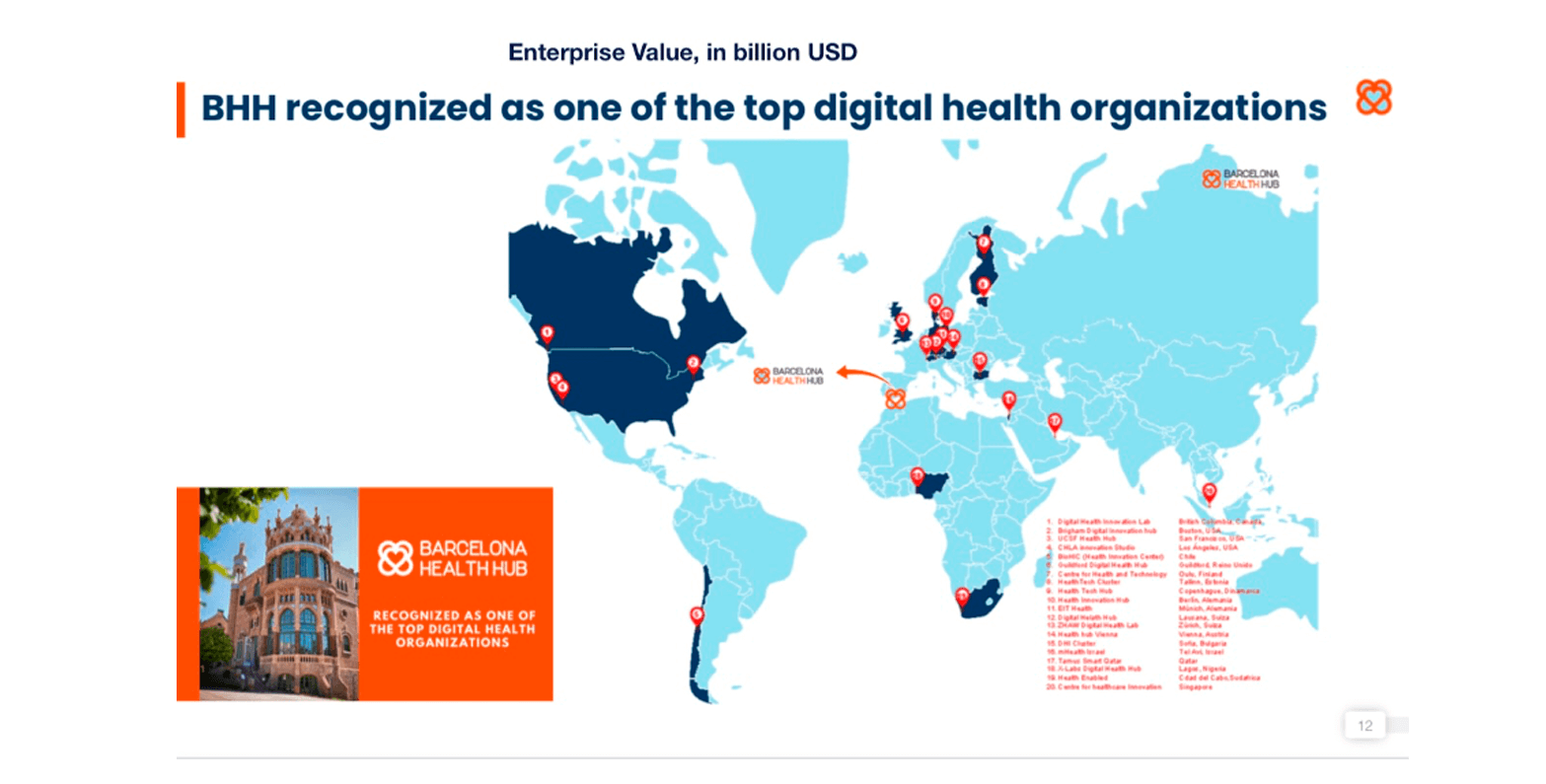

Luís Badrinas, de COMMUNITY OF INSURANCE, ens parla del desenvolupament digital i de les Start Ups. En el seu article ens mostra l’evolució que estan experimentant les Start Ups arreu del món i de la seva evolució, concretament, a Europa. Finalment, comenta l’èxit de la Barcelona Health Hub, iniciativa que ha dinamitzat la posada en marxa de noves empreses tecnològiques de l’àmbit de la salut i de l’assegurança a Barcelona.

Antoni Fernàndez, Marisol González, Emilio Vicente i Joan Àngel Verges, membres del GRUP DE TREBALL DE PENSIONS I SEGURETAT SOCIAL DEL CAC, analitzen els principals efectes de la Llei 12/2022, del 30 de juny de 2022, que regula l’impuls dels plans de pensions d’ocupació de promoció pública. En el seu article, comenten el segon bloc de mesures per a la reforma del Sistema de Pensions al nostre país, seguint els acords assolits a finals de l’any 2020 en el si del Pacte de Toledo.

Manuel Mascaraque, d’UNESPA, ens comenta les recents novetats en l’assegurança de responsabilitat civil de vehicles a motor. En el seu article, comenta els canvis en la mobilitat que estan experimentant les societats modernes, que han dut a la necessitat de revisar definicions com “vehicle a motor” o “fet de la circulació”, entre d’altres. També ens parla dels principals canvis derivats de la revisió del barem que determina les indemnitzacions als perjudicats per accidents de circulació.

La revista també recull una entrevista a Pedro Herrera, de NACIONAL DE REASEGUROS, líder en el mercat reassegurador al nostre país i amb una presència internacional creixent. En aquesta, ens parla de les principals línies estratègiques de la companyia, de la relació amb els seus clients, de la internalització dels seus serveis i dels efectes de les noves tecnologies en el sector assegurador i reassegurador, entre d’altres.

En la secció “ACTUARIS PEL MÓN”, coneixerem les experiències de Silvia Herms, actuària del CAC que, actualment, treballa a Brussel·les (Bèlgica) com a Cap d’Afers Econòmics i Financers a AMICE (Associació Europea de Mútues i Cooperatives d’Assegurances).

Finalment, mostrem la important activitat en matèria de FORMACIÓ CONTINUADA duta a terme pel CAC durant el primer semestre del 2022, en el qual s’han organitzat un total de 18 activitats (cursos, jornades i conferències), amb una participació total de 1.385 persones, amb un total de 3.906 hores de formació.

Context del mercat

La crisi per la COVID i altres esdeveniments més recents com la desacceleració, el repunt de la inflació i la guerra d’Ucraïna han posat en evidència, un cop més, que la indústria asseguradora és altament resilient, capaç de respondre i adaptar-se al nou entorn de forma efectiva. Però també és cert que el nivell d’innovació no ha estat tan elevat en comparació amb altres sectors, i allò motivat en gran part pels resultats positius del negoci i les barreres d’entrada a nous competidors al tractar-se d’una indústria altament regulada.

No obstant això, a Accenture creiem que, en els propers anys, aquest sector patirà un grau de disrupció molt rellevant, tal com es desprèn de l’estudi “Accenture Disruptability Index” que analitza 62 indicadors en diferents indústries per avaluar el grau actual de disrupció i la susceptibilitat a la disrupció futura. A més, segons el nostre estudi “Insurance Revenue Landscape 2025”, una part rellevant del creixement futur estarà fortament lligat a la innovació, concretament un 7% dels ingressos fins al 2025.

Tot i que la indústria anirà incrementant la inversió en innovació i apostant cada cop més per la digitalització i transformació del negoci, cal fer un pas més i posar la innovació al centre de l’organització com a motor real del canvi per accelerar la captura de les noves oportunitats de creixement rentable. Si les asseguradores no compleixen amb aquesta nova expectativa, els nous participants entraran en joc.

En quines àrees innovar

La manera amb la qual el sector assegurador crea i aporta valor ha canviat i continuarà fent-ho. Les asseguradores necessiten reinventar el seu negoci per adaptar-se als canvis en les necessitats dels clients. Per això, han d’ampliar la seva oferta de productes i serveis i preparar l’organització per aprofitar al màxim les tecnologies i operacions de futur.

Ja no és suficient amb ser un participant merament reactiu, sinó que les asseguradores han de convertir-se en jugadors proactius per liderar el mercat explorant nous productes i serveis disruptius i canviant la forma d’interacció amb els clients.

Aquests canvis hauran de ser significatius, ja que els clients exigeixen a les asseguradores repensar el seu paper d’avui dia i realitzar canvis en la seva tecnologia i operacions per donar resposta a noves demandes. Mai havia existit una oportunitat millor per a la indústria per guanyar la confiança dels clients i demostrar el valor aportat.

Productes i proposta de valor

Les necessitats dels clients d’assegurances estan canviant ràpidament, i les asseguradores han d’orientar l’experiència per incrementar la freqüència i la qualitat de les interaccions amb el client. Reinventar l’oferta, passant d’una “gestió de riscs” cap a un compromís continu amb el client a través de l’assessorament, la mitigació i el coneixement del risc reposicionant l’assegurança, millorant l’experiència i generant una economia acumulativa pels clients i les asseguradores. Serà important aprofitar el Cloud, IoT i col·laborar amb l’ecosistema per accelerar el disseny de productes i l’entrada al mercat d’aquestes “ofertes reinventades” que ampliaran el compromís de les asseguradores amb els clients portant a la “convergència” de productes/serveis de manera natural (per exemple, Assegurança de vida + Gestió d’actius + Plans de pensions; Assegurança de salut + Serveis de benestar).

Les claus per reinventar l’oferta són:

- Identificar productes i serveis nous i rellevants per segments de clients.

- Desenvolupar models actuarials i de preus i definir les dades necessàries per donar suport a l’oferta

- Habilitar la tecnologia i col·laborar amb l’ecosistema per identificar les capacitats requerides de Cloud i IoT necessàries per donar suport a noves ofertes.

Innovació digital i intel·ligència aplicada

La indústria d’assegurances es veu afectada significativament per l’evolució de les expectatives dels clients, l’erosió dels mercats tradicionals, els nous participants i la disrupció digital. Les asseguradores han d’abordar aquestes tendències i crear un nou model personalitzat per a l’era digital que asseguri una relació duradora i d’èxit amb el client.

Per donar resposta a aquesta nova realitat digital, Accenture proposa fixar-se en 6 pilars:

- Una oferta centrada en el client: crear productes i serveis compatibles amb lo digital i que donin resposta a les noves demandes dels clients.

- L’ecosistema i acords: generar agilitat estratègica per innovar constantment i aprofitar les capacitats emergents més ràpid.

- Les dades i les plataformes: plataforma APIficada i basada en Cloud que s’integra fàcilment en el stack tecnològic de l’empresa desenvolupant una arquitectura de TI preparada per al futur.

- Les interaccions de canal: reunir múltiples capacitats i ofertes per brindar una experiència digital unificada de principi a fi.

- L’anàlisi i la informació: consolidar dades internes i de tercers per generar informació que pugui ser processada en el temps real, aprofitada en tota la cadena de valor.

- Les noves formes de treballar: innovació enfocada amb compromís de lideratge i cultura de l’aprenentatge.

Les asseguradores estan sotmeses a una enorme pressió per impulsar un creixement rendible, millorar el marge de subscripció i disminuir les despeses. Per complir amb aquests objectius es requereix quelcom més que millores incrementals. La transformació liderada per la Intel·ligència Aplicada tracta de repensar tots els processos i establir intel·ligentment les millors capacitats de persones, dades i màquines per a la presa de decisions basades en dades que assegurin un creixement rendible i sostingut. Impulsar la transformació mitjançant intel·ligència artificial requereix punts de vista agressius sobre el model futur, una voluntat de transformació del perfil dels treballadors a través de la recaptació i la contractació externa, el compromís de l’equip directiu, així com recolzar-se en un ecosistema basat en dades per combinar la mentalitat humana + màquina.

Per nosaltres, la transformació mitjançant la intel·ligència artificial es basa en:

- Dades intel·ligents: col·laborar amb l’ecosistema i els proveïdors de dades recolzant-se en solucions líders de qualitat i gestió de dades.

- Decisions intel·ligents: automatitzar les decisions aprofitant l’anàlisi de dades més innovadora.

- Model operatiu intel·ligent: dissenyar models operatius centrats en els resultats que combinin de manera intel·ligent les capacitats humanes, de màquines, de dades i de l’anàlisi.

- Modernització tecnològica: actualitzar el stack tecnològic i incorporar noves tecnologies (per exemple, cloud, IA, RPA) per potenciar nous productes i models.

Tendències en innovació

Metavers

La Web 3.0 marcada pel 5G, la intel·ligència artificial i les plataformes de realitat mixta han permès que el Metavers ja sigui una realitat. Per una banda, habilita el desenvolupament de punts de reunió per persones amb objectes, espais i noves experiències que evoquen el sentit de pertinença i, d’altra banda, de NFT que catalitzen la creació, l’intercanvi i el valor d’objectes digitals únics en un mercat emergent tant dins com fora del Metavers.

Aquesta tecnologia proporciona noves formes d’entreteniment, socialització i de fer negocis, però també nous riscs per a persones, propietats i inversions: des d’usurpacions d’identitat fins a apropiacions fraudulentes d’actius digitals. D’acord amb les últimes estadístiques del Metavers, es calcula que el valor del mercat dels actius digitals està vora els 40 bilions de dòlars i, pel que fa als negociats en el NFT durant el 2021, al voltant dels 20 bilions.

Aquest entorn ofereix a les asseguradores un nou context per aportar valor als clients, oferint productes i serveis segurs i transparents, acomodats en les tecnologies de Finances Descentralitzades (DeFi), per crear més transparència i connectivitat en els espais digitals.

Des del nostre punt de vista, les oportunitats que comporta el Metavers són:

- Imatge de marca: Oportunitat per a posicionar la marca de les asseguradores a l’avantguarda de la innovació.

- Nous clients: Captar nous clients sense límits geogràfics, arribant a nous públics, entre ells, els joves, amb un alt nivell de vinculació i aprofitant tot el potencial de les dades que ofereix el Metavers.

- Nous productes i serveis: El Metavers consolida noves tendències socials i sorgeixen noves necessitats que provoquen el desenvolupament de nous productes i serveis.

- Reducció de costos: Les tecnologies immersives permetran substituir processos més manuals, que fins ara requerien presencialitat, optimitzant els costos en l’operació de les asseguradores.

- Noves experiències: Redefinir una experiència de client que ofereixi atenció personalitzada de qualitat, adaptada a la necessitat de cada usuari.

- Formació i experiència del treballador: Atraure talent, millorar la qualificació i la col·laboració dels equips, fer millors processos d’onboarding i maximitzar la productivitat dels treballadors.

Quantum Computing com a tecnologia del futur

La tecnologia quàntica està avançant ràpidament. Les empreses amb visió de futur ja estan experimentant amb aquesta tecnologia incipient basada en el núvol, posicionant-se per capitalitzar les innovacions úniques i poderoses que desencadenarà.

Les empreses líders, que entenen les possibles ramificacions d’aquesta tecnologia que canviarà les regles del joc, ja estan avançant en aquesta línia.

En cas de la indústria asseguradora, els principals avantatges que pot oferir aquesta nova tecnologia seran:

- Millorar la gestió de reserves mitjançant el modelatge d’esdeveniments catastròfics i pronòstics meteorològics més precisos.

- Millor detecció i mitigació del frau.

- Millor optimització de la cartera.

- Preus més ajustats.

- Desenvolupament de productes més ràpidament.

- Màrqueting híper-dirigit.

Les asseguradores buscaran integrar la programació quàntica en els seus plans estratègics de TI a mitjà termini i desenvolupar un pla centrat en l’acció per a poder abordar l’impacte que les tecnologies quàntiques poden tenir a la indústria.

Sostenibilitat

Les tecnologies emergents conformen una part de la innovació. Les noves necessitats dels clients reflecteixen un canvi de la consciència social prioritzant models de negoci més sostenibles, inclusius i diversos reflectits en els criteris ESG que demostrin el compromís de les empreses amb el medi ambient, amb la societat i amb les bones pràctiques de govern corporatiu.

Les asseguradores, per la seva naturalesa, són claus en la socialització de riscs ESG, tant els riscs físics com de transició. A més, la seva contribució és fonamental per impactar positivament en els ODS de “Salut i Benestar” i en el de “Reducció de les Desigualtats”, assegurant als col·lectius més vulnerables l’accés als serveis i productes. En aquest sentit, el disseny de productes amb impacte ESG, customitzats i escalables, especialment per al sector millenial, per a clients vulnerables i per a PIMES encara és un repte pel sector.

- Assegurances inclusives: definint i establint models d’identificació de clients vulnerables per oferir-los productes específics i sobreprotecció al frau.

- Assegurances accessibles: oferint una nova experiència que millora l’accessibilitat de diferents col·lectius (invidents, tercera edat...) permetent-los realitzar les operacions més habituals pel canal més adient i de manera accessible.

- Assegurances verdes: incorporant l’efecte greenium al model de preus que permetin finançar i potenciar projectes sostenibles i socialment responsables.

Com articular la innovació en les asseguradores

L’estratègia d’innovació ha d’estar alineada amb l’estratègia de l’organització i definir la missió, visió i objectius que ajudin a emmarcar les iniciatives i el dossier de projectes a executar per assegurar el valor aportat per la innovació en tres àrees:

- Ecosistema: comprometre’s amb l’ecosistema d’innovació de la indústria per aconseguir un impacte valuós.

- Econòmica: millorar l’economia de l’organització (P&L, balanç, resiliència financera...) a curt i llarg termini a través de la innovació.

- Capacitats: desenvolupar les capacitats d’innovació adequades per dur a terme l’estratègia d’innovació.

Per accelerar la innovació es busca implementar un radar d’Innovació que permeti identificar àrees d’interès sobre les quals innovar i analitzar el potencial econòmic i els riscs potencials de forma sistematitzada, i així capturar oportunitats i definir possibles casos d’ús amb impacte en negoci.

Per últim, però no menys rellevant, el radar d’Innovació ha de difondre els resultats rellevants mitjançant una estratègia de comunicació eficient, amb el canal de comunicació, el públic objectiu i els missatges ben definits.

Oportunitats i riscs de Sostenibilitat

Contextualització de la sostenibilitat

El sector assegurador s’ha vist en la tessitura d’incorporar a la seva operativa de funcionament aquells aspectes relacionats amb la sostenibilitat derivats de l’últim allau normatiu, tot i que encara, avui dia, no tots els elements d’aquesta es troben totalment tancats. Com a exemple podem destacar la normativa de taxonomia, on únicament s’han desenvolupat una part dels objectius mediambientals, trobant-se pendents de desenvolupament i/o finançament, la resta d’objectius mediambientals i socials.

Més específicament, la nova norma obliga a les companyies d’assegurances a integrar els aspectes lligats amb la sostenibilitat en la seva estratègia, la seva gestió de riscs i actuarial, en el disseny de productes i la subscripció per part de clients i, fins i tot, en la seva governança i en la fixació de polítiques de remuneracions dels seus Comitès de Direcció.

Aquests nous requisits, detallats en el paràgraf anterior, arriben de la mà de dos reglaments comunitaris aprovats el 2 d’agost de 2021, i que són d’aplicació un any després de la seva publicació, és a dir, el 2 d’agost del present exercici:

- Reglament Delegat (UE) 2021/1256 de la Comissió de 21 d’abril de 2021 pel qual es modifica el Reglament Delegat (UE) 2015/35 pel que fa a la integració dels riscs de sostenibilitat en la governança de les empreses d’assegurances i reassegurances.

- Reglament Delegat (UE) 2021/2358 i (UE) 2017/2359 pel que fa a la integració dels factors, els riscs i les preferències de sostenibilitat en els requisits de control i governança dels productes aplicables a les empreses d’assegurances i els distribuïdors d’assegurances, i en les normes de conducta i d’assessorament en matèria d’inversió relatives als productes d’inversió basats en assegurances.

El risc de sostenibilitat (aspectes ASG, per les inicials en espanyol, o ESG, pel seu acrònim en anglès) és un risc que inclou els aspectes ambientals, socials i de governança. Aquest risc tindrà un impacte tant en l’actiu de les companyies com en el mateix negoci (primes i sinistralitat), si bé, EIOPA, ja l’any 2019, en la seva opinió relativa a la sostenibilitat dins l’àmbit de solvència II (EIOPA-BoS-19/241), on posava el focus en els aspectes ambientals, i en detallava la creació d’un grup d’experts, els quals els seus principals àmbits de treball haurien de ser:

- El calibratge de paràmetres estàndard per al mòdul de risc de catàstrofe natural de catàstrofes naturals de la fórmula estàndard.

- Les pràctiques de gestió de riscs del sector d’assegurances i reassegurances en relació amb els riscs de catàstrofe.

- Les iniciatives del sector privat per esmenar les deficiències en la cobertura dels riscs de catàstrofes naturals.

El canvi climàtic i el deteriorament mediambiental representen una preocupació a escala global que està generant iniciatives des de diferents àmbits. A continuació, detallem alguns d’ells: l’Acord de París, firmat l’any 2015, o el Panell Intergovernamental del Canvi Climàtic en son exemples d’aquestes iniciatives i reflecteixen la necessitat de prendre mesures per mantenir l’escalfament global molt per sota dels dos graus centígrads respecte als nivells preindustrials. Aconseguir aquest objectiu, implica realitzar reduccions considerables en les emissions de gasos d’efecte hivernacle en les properes dècades.

El desembre del 2019, la Comissió Europea va presentar l’anomenat Pacte Verd Europeu, el qual recull un conjunt de mesures destinades a assolir una Europa climàticament neutra l’any 2050. Aquesta iniciativa se suma a l’anomenat Pla d’Acció, publicat l’any 2018 i el qual té l’objectiu de finançar el desenvolupament sostenible, que desenvolupa l’estratègia de la Unió Europea (UE) en finances sostenibles amb l’objectiu d’integrar les qüestions mediambientals, socials i de governança (ESG, per les seves sigles en anglès) en el sistema financer europeu.

A escala nacional, les diferents accions encaminades a assolir els objectius establerts de reducció d’emissions contaminants han estat recollides en el Projecte de Llei de Canvi Climàtic i Transició Energètica. La posada en marxa de les mesures necessàries per avançar vers una economia baixa en carboni i que preservi el medi ambient, així com els riscs físics derivats del canvi climàtic i d’esdeveniments mediambientals, està generant nous factors de risc, que han cridat l’atenció dels supervisors. Per aquest motiu, uns i altres estan incorporant en les seves agendes de treball, l’anàlisi dels riscs financers associats al canvi climàtic i al deteriorament mediambiental.

Què és el risc de canvi climàtic?

El risc de canvi climàtic es divideix en tres grans subriscs: risc físic, risc de transició i risc de litigis. A continuació, es descriuen els dos principals:

El risc de transició sorgeix d’una ràpida transició a una economia baixa en carboni. Inclou, per exemple:

- Risc tecnològic: relacionat amb els canvis en les tecnologies potencialment perjudicials per a la crisis climàtica.

- Risc polític: relacionat amb la futura normativa que podria imposar nous requisits, com l’eficiència energètica o mecanismes de fixació de preus del carboni que augmentin el cost dels combustibles fòssils.

- Risc legal o de litigi: relacionat amb demandes judicials per no minimitzar l’impacte sobre el clima.

- Risc de sentiment de mercat: relacionat amb el canvi dels consumidors a productes menys perjudicials per al clima.

- Risc de reputació: relacionat amb la dificultat d’atraure i retenir als clients a causa de què la seva reputació s’ha vist perjudicada.

Els riscs físics són els que sorgeixen dels efectes físics del canvi climàtic, i inclouen:

- Risc físic agut: derivat d’un esdeveniment natural o catàstrofe natural, per exemple, tempestes, inundacions, incendis forestals.

- Riscs físics crònics: derivats de canvis climàtics a llarg termini, com temperatura, la pujada del nivell del mar, la reducció d’aigua, pèrdua de biodiversitat i canvis en la productivitat de la terra i el sòl.

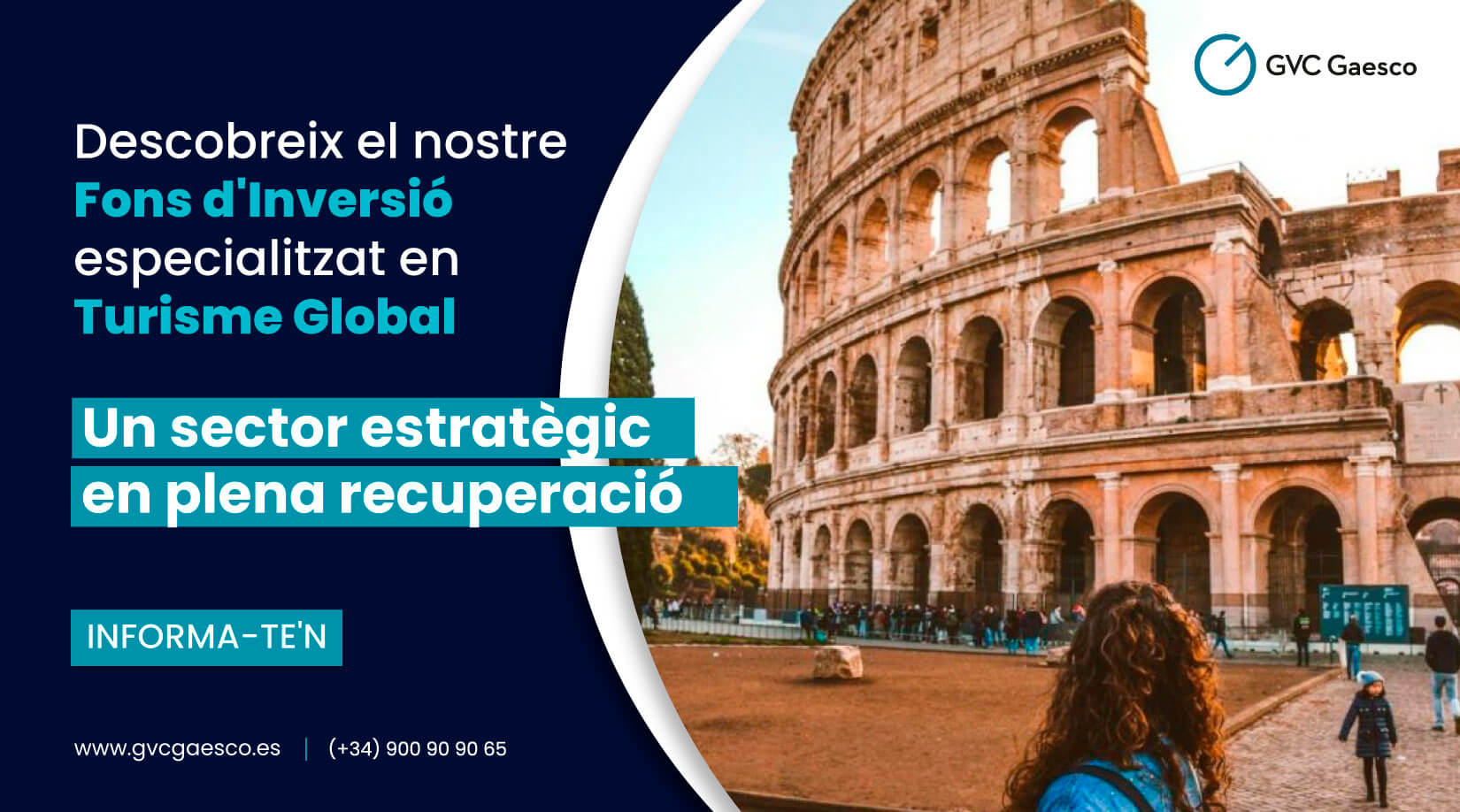

Avaluació del risc del canvi climàtic, anàlisi de la materialitat

Un primer pas a l’hora de considerar els riscs del canvi climàtic en el negoci assegurador consisteix en analitzar la materialitat del seu impacte. Els riscs es consideren materials quan, el fet d’ignorar el risc podria influenciar en la presa de decisions o el judici dels usuaris de la informació, i principalment dins d’aquests usuaris d’informació, el Consell d’Administració, que és qui aprova l’informe d’autoavaluació de riscs (ORSA, per les seves sigles en anglès). En la següent taula, es detalla l’impacte dels riscs físics i de transició en els principals indicadors del negoci assegurador.

Font: AFI, EIOPA

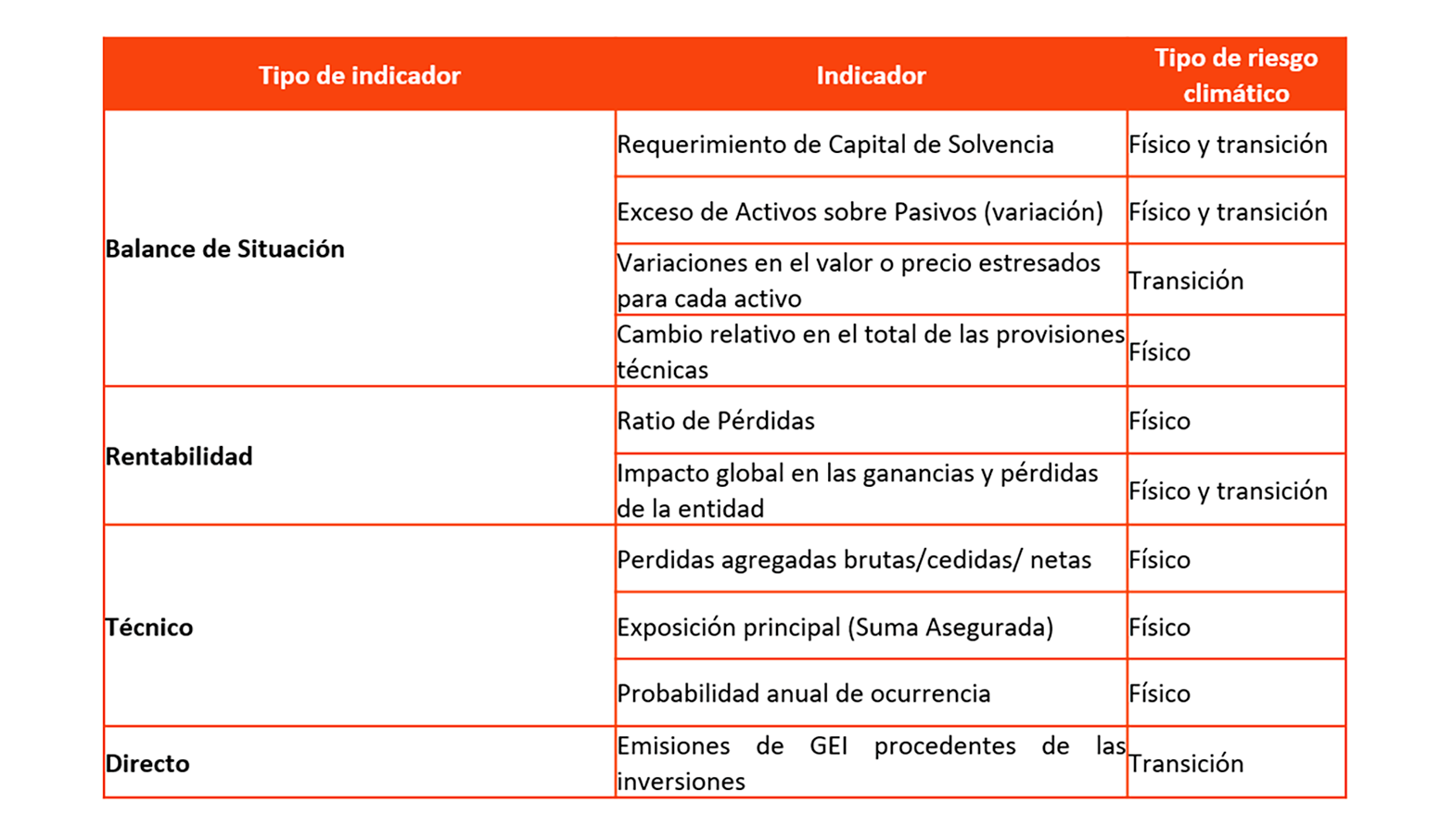

Si bé, i tal i com es detalla en el següent quadre, els canals de transmissió dels riscs climàtics poden ser els riscs tradicionals i les metodologies emprades per a la seva estimació no poden estar basades en models VaR, sinó en escenaris a llarg termini.

Font: AFI, EIOPA

L’ús d’escenaris a llarg termini

Els escenaris són la pedra angular en l’avaluació del risc climàtic. A continuació es detallen els principals escenaris:

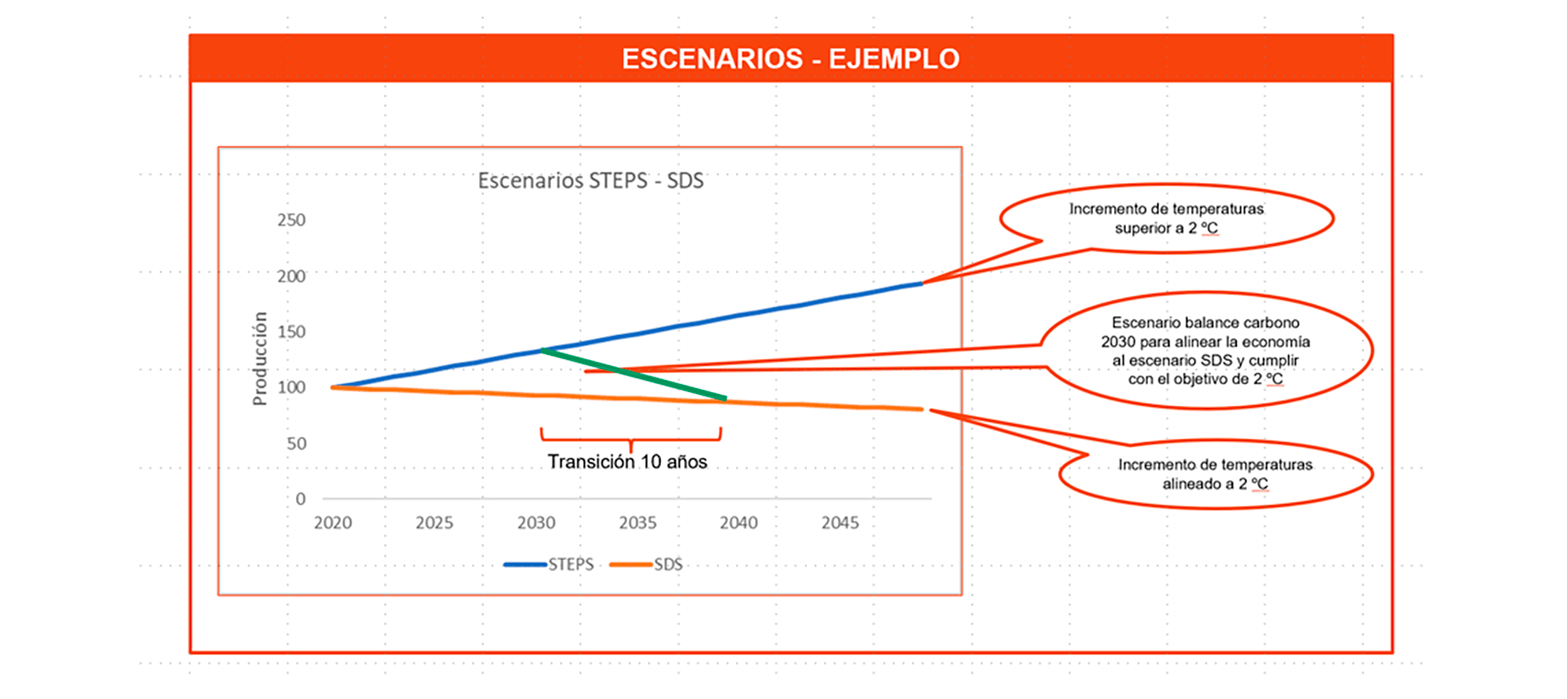

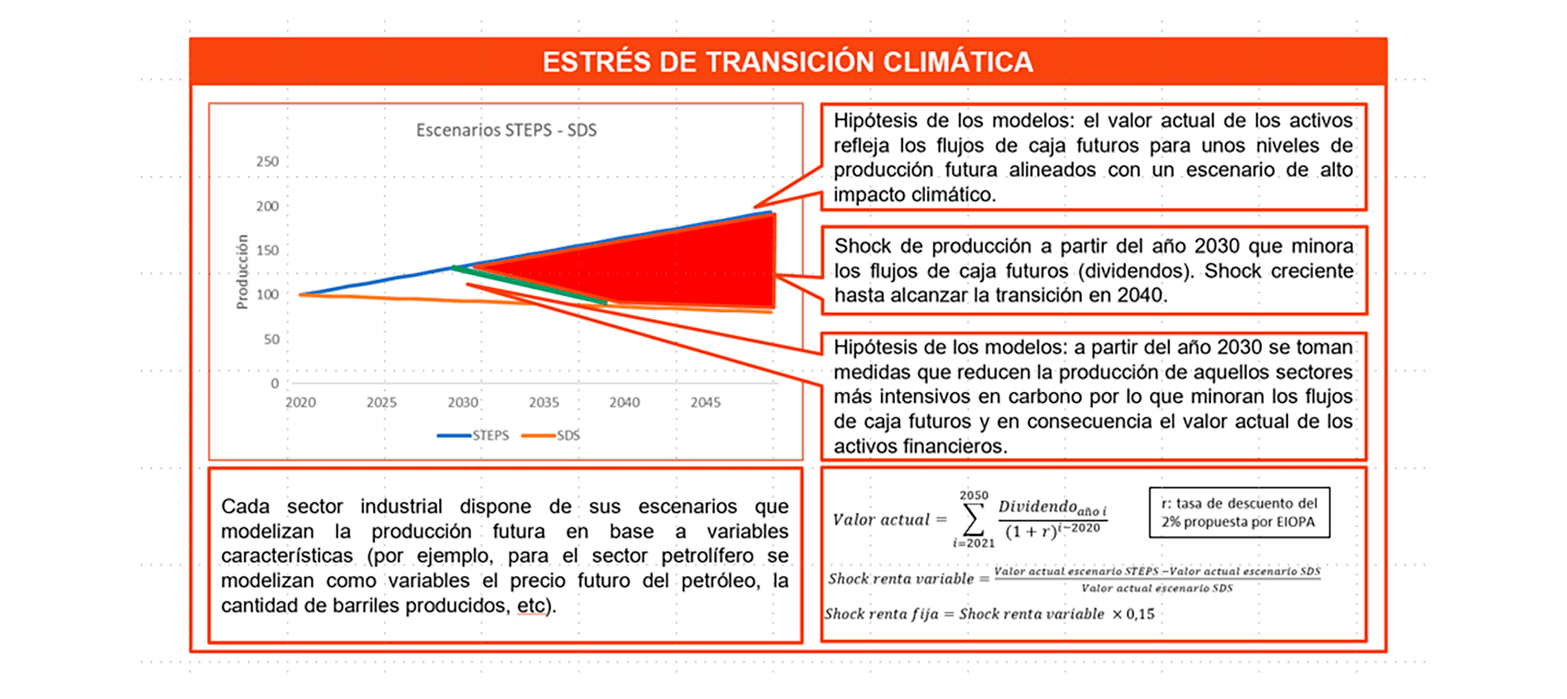

- Risc de transició, els principals escenaris emprats són el SDS (Sustainable development scenario) i el STEPS (Stated policies scenario), desenvolupats per l’agència internacional de l’energia i lligats a l’increment de la temperatura a llarg termini.

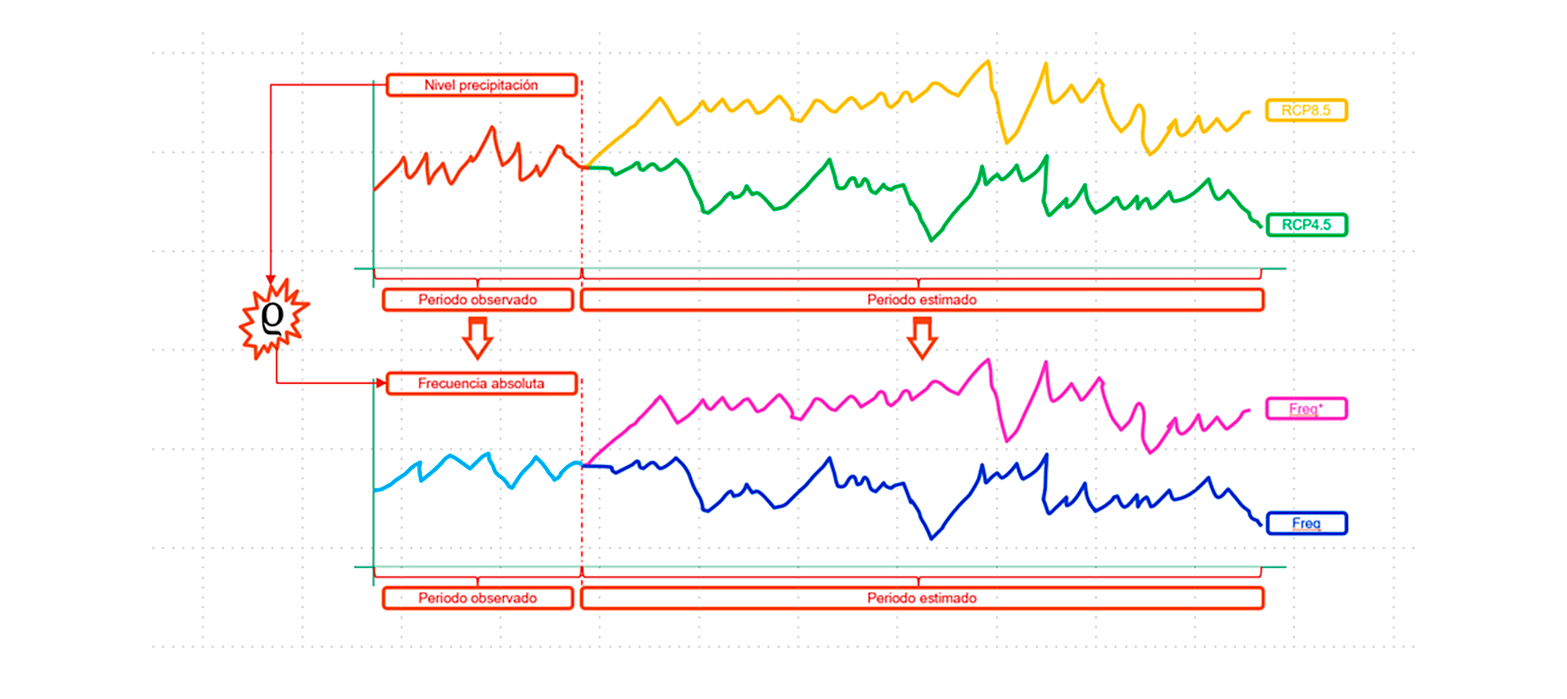

- Risc físic, són els denominats (RCP’s, Representative Concentration Pathways), són els 4 escenaris RCP2.6, RCP4.5, RCP6.0 i RCP8.5 caracteritzats pel seu nivell de forçament radioactiu l’any 2100, entre 2,6 i 8,5.

Metodologies d’avaluació del risc climàtic per actius

Les característiques d’aquest nou risc, risc no lineal i de llarg termini, requereix de noves metodologies de valoració. A continuació es detallen les metodologies més rellevants per l’avaluació del risc físic i de transició dels actius financers:

- PACTA, Eina gratuïta de codi obert elaborada per la 2nd Investing Initiative (2DII) recomanada per l’EIOPA. L’abast d’aquesta metodologia durant els primers 9 mesos de 2022 era bons corporatius i accions dels sectors industrials: energia elèctrica, petroli i gas, carbó i Automoció. Si bé, aquesta solució està en continua evolució.

- NiGEM: Model macroeconòmic emprat pels supervisors nacionals de França i els Països Baixos per realitzar proves de stress i avaluar l’impacte sobre la renda variable i bons corporatius en l’àmbit sectorial.

- Climafin: Metodologia recomanada per l’EIOPA per a l’anàlisi dels impactes climàtics en el risc d’incompliment del deute sobirà, corporatiu i accions.

Malgrat que les metodologies emprades són diferents, totes aquelles tenen factors en comú i és la consideració d’escenaris a llarg termini. Aquests escenaris modelitzen diferents rutes de producció futura que permetran donar compliment als objectius fixats en l’acord de París, o que pel contrari, generarien una situació d’incompliment. Les metodologies es basen en confrontar els plans de producció d’indústries intensives en carboni en base als diferents escenaris.

Per procedir a calcular el stress test s’introdueix la hipòtesi de què l’any 2030, els governs prendran mesures dràstiques per fer complir els objectius de París, provocant així un shock en la producció futura dels sectors intensius en carboni. A continuació, detallem gràficament el funcionament d’aquestes metodologies.

Font: AFI, EIOPA

Font: AFI, EIOPA

Tal com es detalla en el gràfic anterior, per avaluar el risc de transició, es parteix de dos escenaris. El primer d’ells (SDS), parteix del compliment dels acords de París, suposant un increment de les temperatures en menys de dos graus sobre el període preindustrial i un segon que incompleix aquests acords (STEPS) 2030 i en aquest moment es prenen mesures dràstiques per tornar al primer escenari.

Font: AFI, EIOPA

Font: AFI, EIOPA

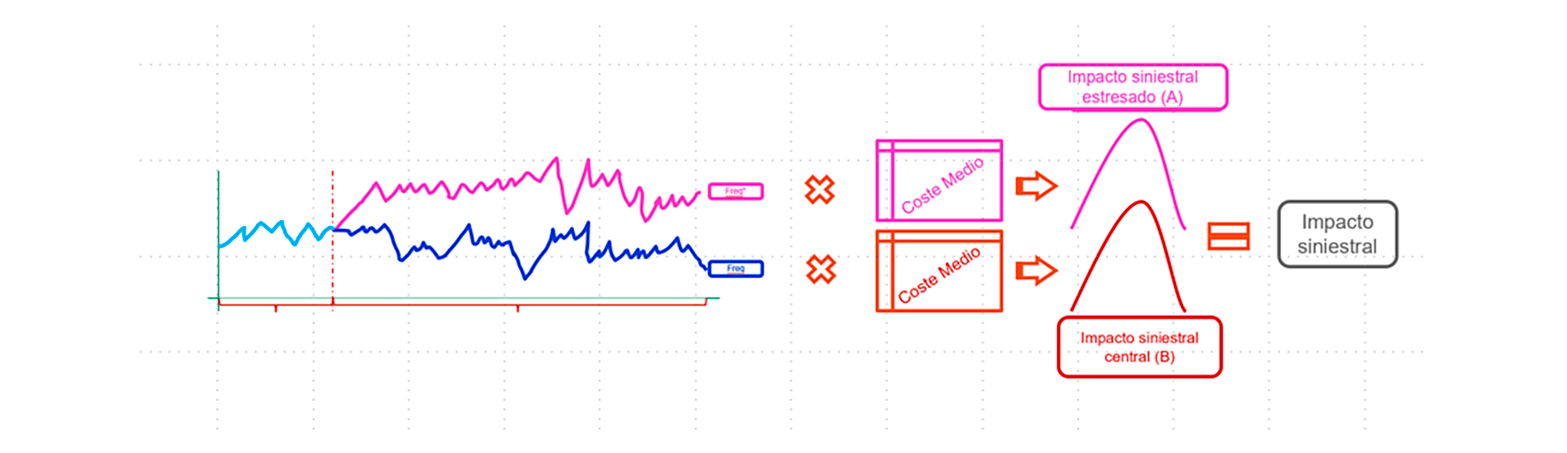

Metodologies d’avaluació del risc climàtic per al negoci de la companyia

Per avaluar els riscs físics associats a la cartera de pòlisses de l’entitat, el primer pas serà estimar la relació de les dades històriques de l’entitat on, mitjançant tècniques estadístiques de regressió/ correlació, estimarem l’impacte de la variable climàtica en la freqüència/ cost mitjà del negoci. En el següent gràfic s’il·lustra la relació entre el nivell de la precipitació i la freqüència.

Font: AFI

La mètrica a monitorar, serà la diferència en la sinistralitat entre dos escenaris seleccionats, partint de les dades climàtiques obtingudes de la informació pública produïda per AEMET i establint la base de les relacions entre les variables climàtiques i la sinistralitat. Aquesta mètrica aportarà un major valor si l’obtenim amb la major granularitat possible (zona geogràfica, tipologia de risc...) de manera que ens permeti prendre decisions de gestió utilitzant aquesta informació.

Font: AFI

Font: AFI

Conclusions

El canvi climàtic representa un repte rellevant. En cas de no prendre mesures per evitar l’increment continuat de les temperatures, la societat es veurà obligada a adaptar-se a un clima canviant amb fenòmens extrems més freqüents, com la desertització d’àmplies zones del planeta i l’augment del nivell del mar. En aquest entorn incert de molts processos productius i socials podran veure’s seriosament pertorbats. Per evitar aquest escenari és necessari que el sector doni suport als seus clients i els seus béns en la transició cap a una economia mediambientalment eficient, amb nul·les emissions netes de carboni i una mínima generació de residus i que, al seu torn, erradiqui els riscs físics associats.

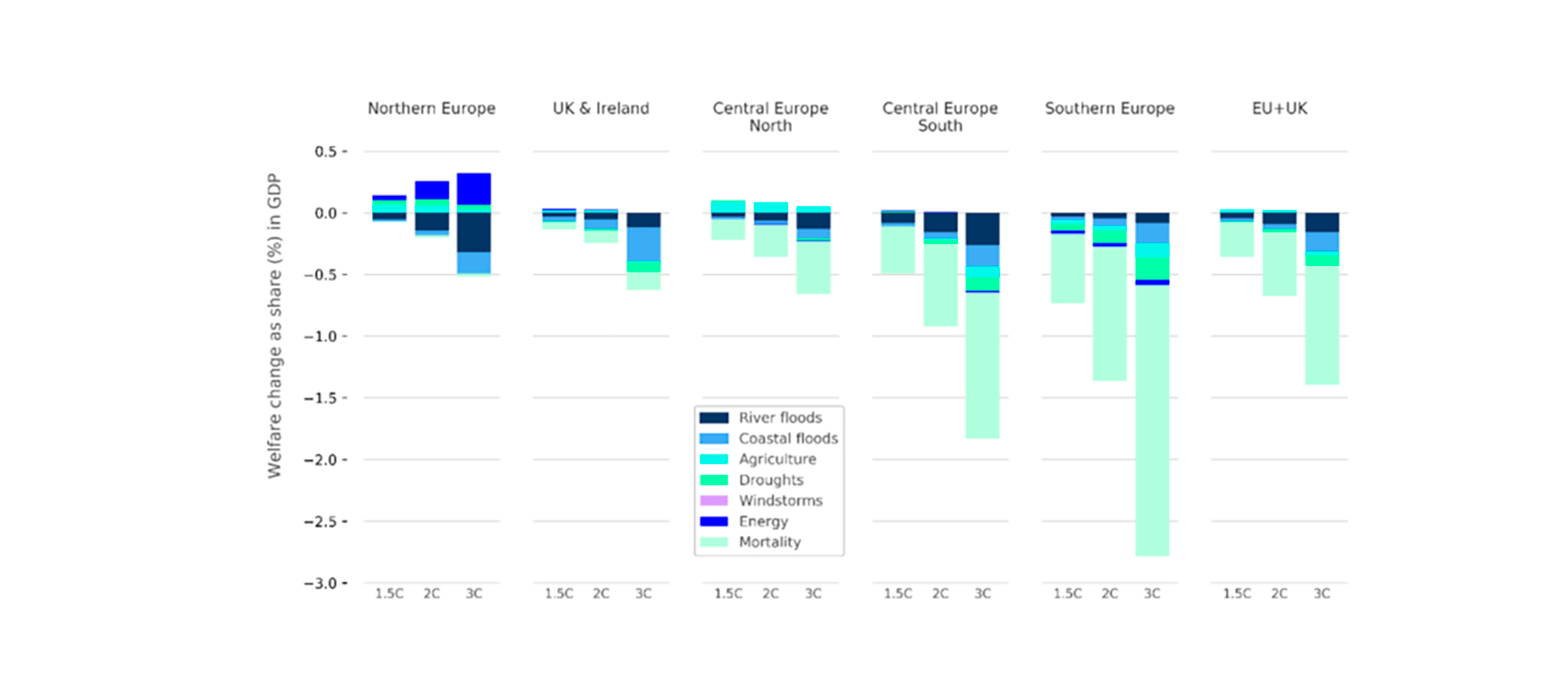

L’impacte serà desigual entre el PIB dels països, essent tal l’impacte major per als països del sud d’Europa davant d’altres països més septentrionals i l’impacte serà major com més elevat sigui l’increment de la temperatura sobre el període preindustrial.  Font: EIOPA

Font: EIOPA

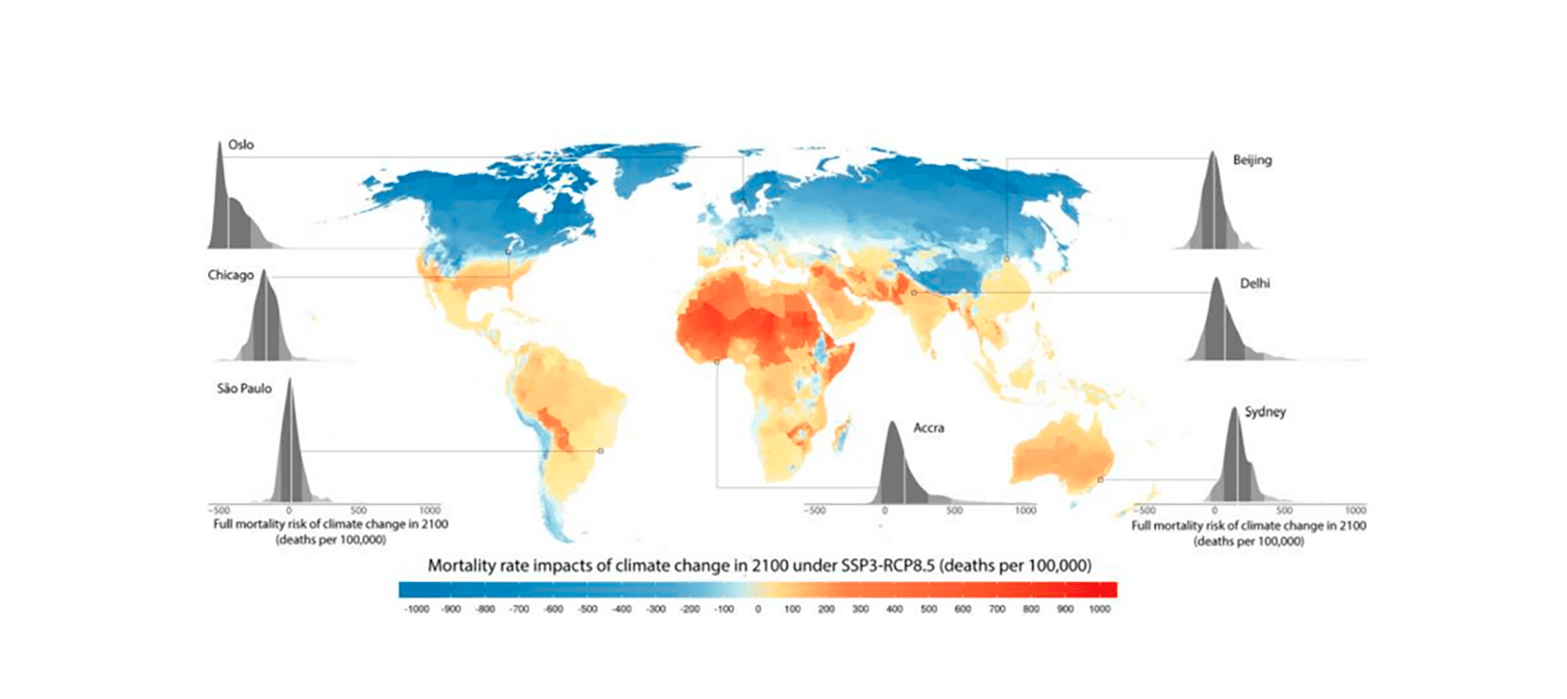

L’impacte de canvi climàtic no tindrà un efecte únicament en les variables macroeconòmiques, sinó que també tindrà un impacte en l’esperança de vida, com es pot veure en el gràfic RCP8.5, que considera un escenari d’increment de la temperatura per la regió mediterrània de 3,8 graus centígrads de mitjana. De la mateixa manera que en el PIB, la incidència és desigual a les diferents zones geogràfiques.

Font: Carleton 2021

Font: Carleton 2021

El sector mundial, i conseqüentment la indústria local, està fermament compromès amb la consecució dels objectius derivats de l’Acord de París. Durant els darrers mesos hem observat un gran desenvolupament de les polítiques de sostenibilitat aprovades per les companyies asseguradores, no només en aquells aspectes mediambientals, sinó també en els socials i de governança. Aquest ferm compromís té el seu reflex en la millora dels ràtings de sostenibilitat de les companyies d’assegurances en els darrers anys.

Els riscs de sostenibilitat, i especialment els de canvi climàtic, són un risc complex que requereix de la col·laboració públic-privada per aconseguir un nivell d’assegurament adequat. Aquestes fórmules que tan bon desenvolupament presenten, a través del Consorcio de Compensación de Seguros i d’Agroseguro, han de continuar i incrementar les seves cobertures de manera que puguin mitigar els efectes del canvi climàtic en el PIB i en l’economia de tots els nostres clients.

L’horitzó temporal emprat en el context de canvi climàtic és molt més extens que l’horitzó temporal “empresarial” habitual i les oportunitats les aprofitaran aquells que saben conciliar la dinàmica a molt llarg termini del canvi climàtic amb la capacitat operativa per avaluar l’impacte dels riscs relacionats amb el model de negoci actual.

En aquest context, les capacitats analítiques i de gestió eficients del risc, presentades pels actuaris, són especialment valuoses i hem de posar-les al servei de la indústria asseguradora per poder transformar els resultats dels models de mesurament de riscs en modificacions operatives en el curt termini que ajudin a donar cobertura als assegurats i els seus béns, continuant amb el compromís del sector amb la sostenibilitat i l’erradicació del canvi climàtic.

La meva primera feina com actuari fou l’any 1990, a l’antic Banc Vitalici i avui Generali, amb uns tipus d’interès governamentals a 10 anys de dos dígits, que no van començar a baixar fins ben entrat l’any 1995. Recordo molt les discussions tècniques d’aquell moment sobre quins tipus d’interès actuarials calia utilitzar. Vint-i-cinc anys després, a finals del 2020 els mateixos tipus d’interès varen arribar al 0%. A la data d’escriure aquest article estan tot just al 2,5%. A quin tipus d’interès hem de descomptar avui els fluxes monetaris futurs per a calcular el valor actual dels actius?

La primera qüestió a tenir en compte és que venim d’un entorn pospandèmic. Això complica necessàriament l’anàlisi, ja que si bé comptem amb moltes crisis econòmiques recurrents i per tant més tractables, l’experiència en pandèmies és molt inferior, essent la gran darrera la de 1918. Això es va notar primer, ja al gener del 2021, quan el Fons Monetari Internacional feia una previsió on deia que esperava per l’any 2021 una inflació a les economies avançades de l’1,3%. Evidentment es va quedar curtíssima. Es va notar també quan els Bancs Centrals van trigar molt a comprendre el que estava passant. A mesura que la taxa d’inflació pujava s’excusaven en el discurs de la cojunturalitat de la inflació per a no actuar. El Banc d’Anglaterra ó BoE, i la Reserva Federal Nord-americana ó FED, no van canviar el discurs fins el Novembre de 2021, i el Banc Central Europeu, el BCE, va trigar encara tres mesos mes a reconèixer-ho, fins el febrer de 2022, i encara uns altres cinc mesos més, fins el passat 21 de juliol, per a començar a pujar el tipus d’interès com a principal mesura antiinflacionista. Els Bancs Centrals han actuat tard.

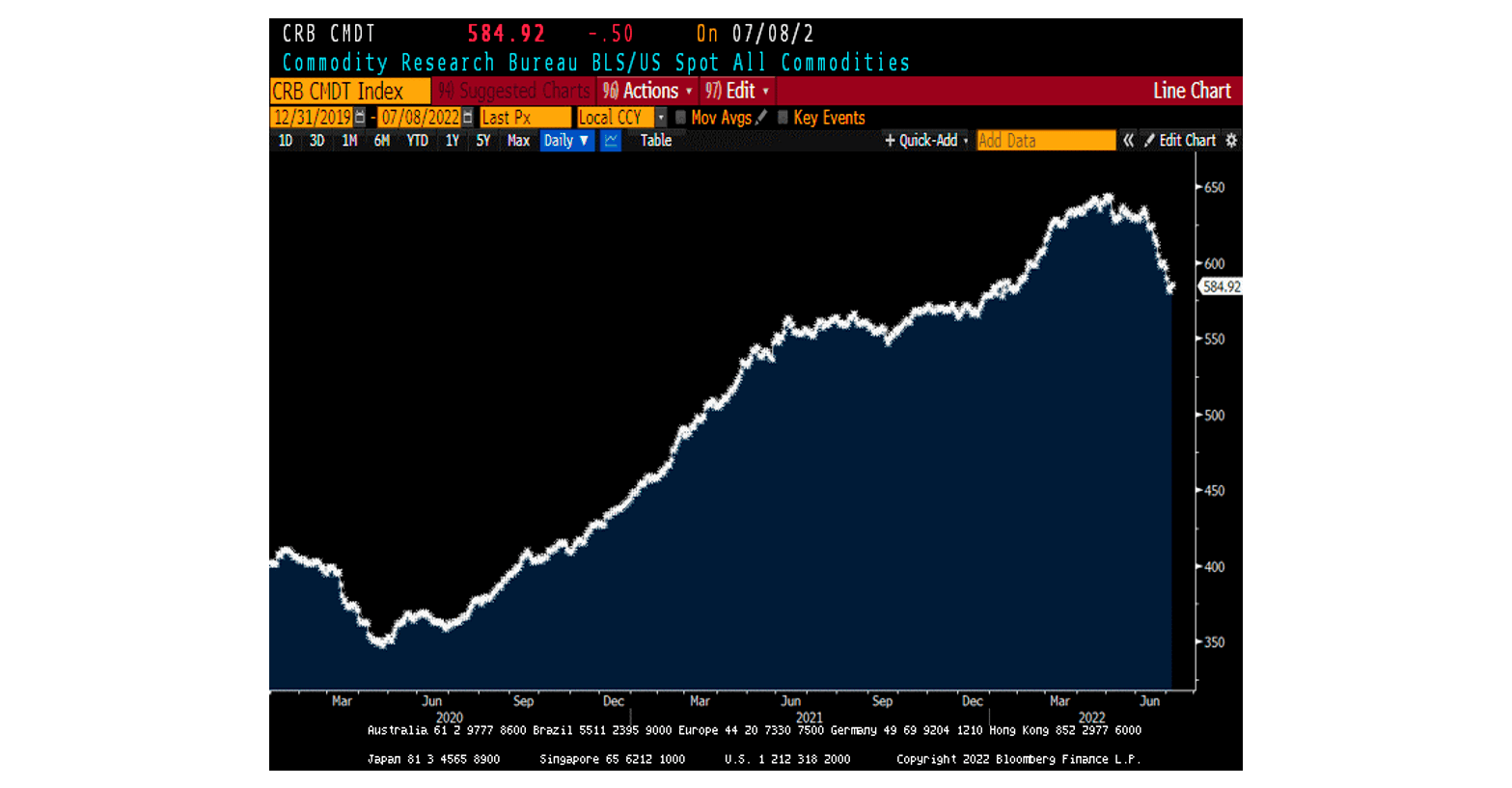

La primera senyal d’alarma va venir de les matèries primeres, que van tenir unes fortes pujades de preus durant la pandèmia.

Gràfic I: Índex general de matèries primeres CRB, des del 31/12/19. Font Bloomberg.

Com podem veure, quan s’inicià la pandèmia, els preus de les matèries primeres van caure, però molt aviat es varen recuperar i no varen parar de pujar fins el mes de juny de 2021. L’índex, que estava a nivells de 400 abans de la pandèmia, es va situar al voltant del nivell 550. Després van estar uns mesos pujant de forma més moderada, fins el nivell 580 que hi havia tot just abans d’iniciar-se la guerra Ruso-Ucrainiana. En altres paraules, abans de la guerra, els preus de les matèries primeres havien pujat un 45% respecte als nivells pre-covid. La guerra va disparar els preus un 10% addicional, que avui ja s’ha perdut, havent tornat els preus als nivells de pre-guerra. Aquesta pujada de les matèries primeres es va fonamentar en la ràpida recuperació de la demanda, que les empreses no s’esperaven. El PIB Mundial va caure -3,1% l’any 2020, però va pujar un +6,1% l’any 2021, de manera que el PIB del 2021 fou ja superior al PIB del 2019. La tornada del consum ha estat en dues etapes, la de l’any 2021 es va centrar més en béns, mentre que la de l’any 2022 s’està centrant més en serveis. El que actualment els està passant a aeroports i línies aèries, que no saben com transportar l’allau de viatgers, ja els va passar l’any passat a empreses com els fabricants de cotxes, que van començar a no poder servir totes les comandes que els feien. Tant l’any 2021 com avui mateix, el problema de les empreses no és vendre, sinó servir allò que han venut, i és per això que mantenen, a hores d’ara, uns inventaris superiors als habituals en aproximadament un 20% més.

D’on surt aquesta demanda tan forta?. En primer lloc del fort augment de la taxa d’estalvis de les famílies a tot el món durant la pandèmia. Les famílies de la Zona Euro, que habitualment estalvien al voltant del 12% dels seus ingressos, varen arribar a estalviar fins el 25%. Les famílies nord-americanes, que estalvien al voltant del 7% dels seus ingressos, varen arribar fins el 30%. Fins i tot les famílies japoneses, que estalvien sempre molt més, al voltant del 22% dels seus ingressos, varen arribar fins el 35%. Es tractà, evidentment, d’un estalvi forçat per la situació pandèmica. A major durada del restriccions pandèmiques, uns dos anys a Occident i uns tres anys a Àsia, major estalvi familiar i major consum futur.

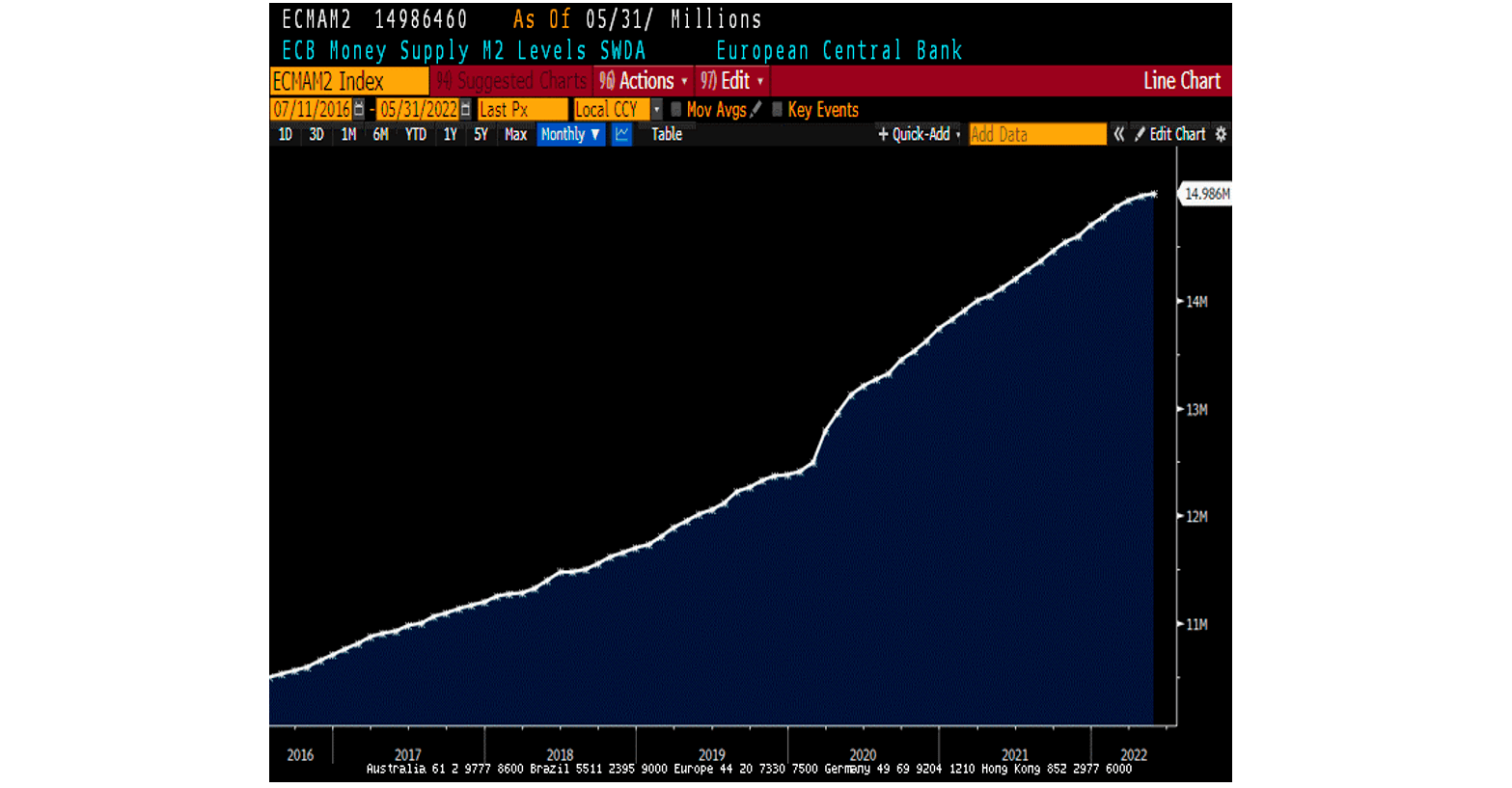

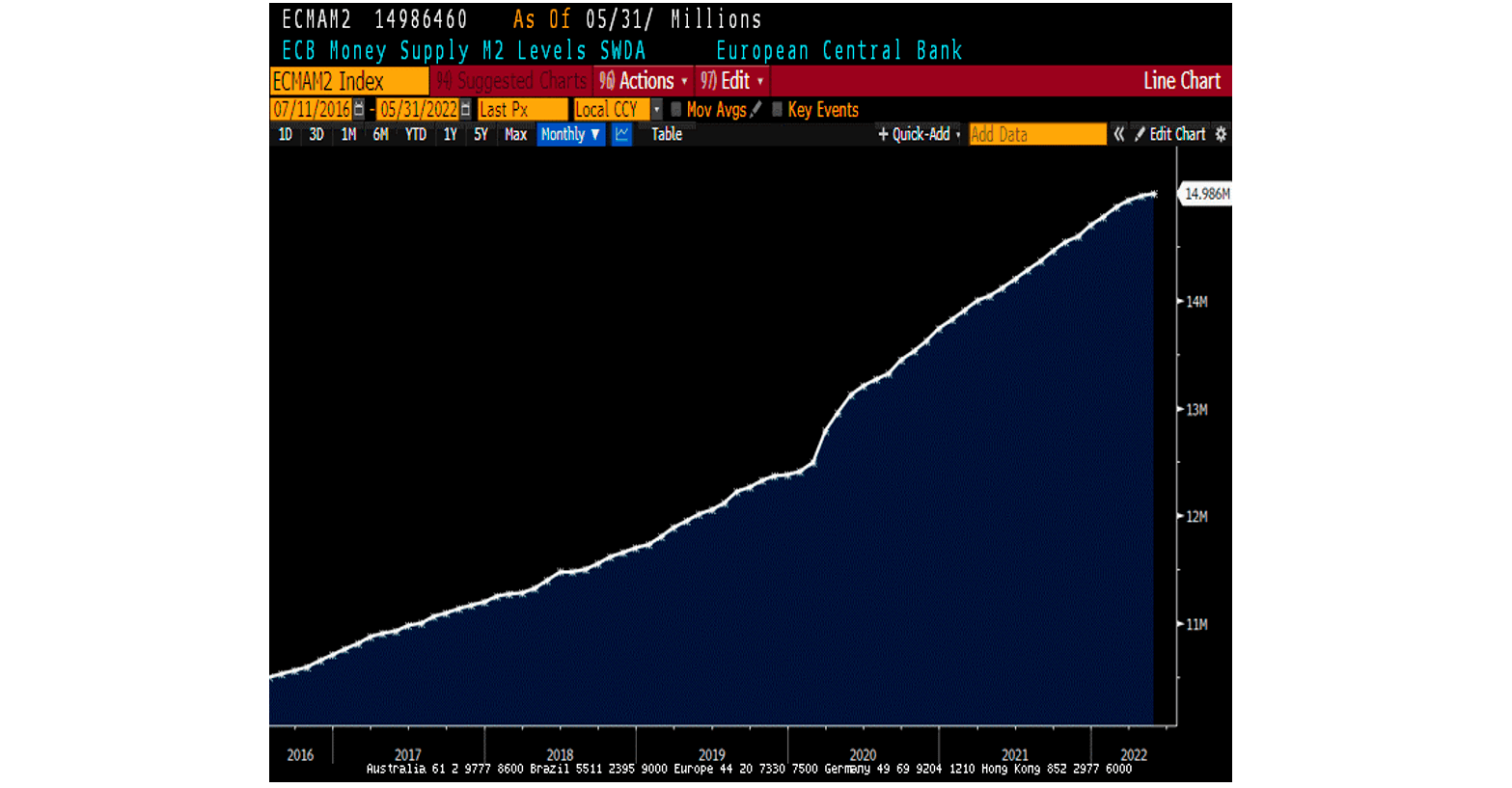

La quantitat de diner en circulació, altrament anomenada Oferta Monetària (M2), que compren bàsicament bitllets, monedes, comptes corrents i dipòsits bancaris a curt termini, ha pujat un +40,7% als Estats Units, i un +20,0% a la Zona Euro, des de just abans de la pandèmia. Aquesta magnitud està fortament correlacionada amb la inflació, i feia presagiar que aquesta pujaria.

Gràfic II: M2 als Estats Units darrers sis anys, fins el 31/5/22. Font Bloomberg.

Gràfic III: M2 de la Zona Euro als darrers sis anys, fins el 31/5/22. Font Bloomberg.

El que realment no varen entendre les autoritats monetàries fou el que podríem anomenar el component microeconòmic de la inflació. L’any 2021 férem 266 reunions amb empreses cotitzades de tot el món de sectors molt diversos. En primer lloc, ja des del mes de març de 2021, ens vam adonar que les empreses estaven traslladant íntegrament l’augment del preu de la matèria prima als seus preus de venda. Feia molts anys que no veiem res de semblant. Fins aquell moment el marge empresarial actuava com una mena d’airbag antiinflacionista, i absorbia una bona part dels augments de la matèria primera. Ara ja no era així. En segon lloc, vèiem com les empreses, tot i disposar de molta caixa, s’estimaven més utilitzar deute per a fer les seves inversions de capital, anomenades Capex, i no emprar la seva pròpia caixa. Això és molt inflacionista, ja que quan els agents econòmics demanen crèdits, amb una mateixa Base Monetària, que és la que fixen els Bancs Centrals, augmenta l’Oferta Monetària, que és la magnitud realment correlacionada amb la inflació. En altres paraules, les empreses estaven, i estan encara avui, mantenint un comportament clarament inflacionista.

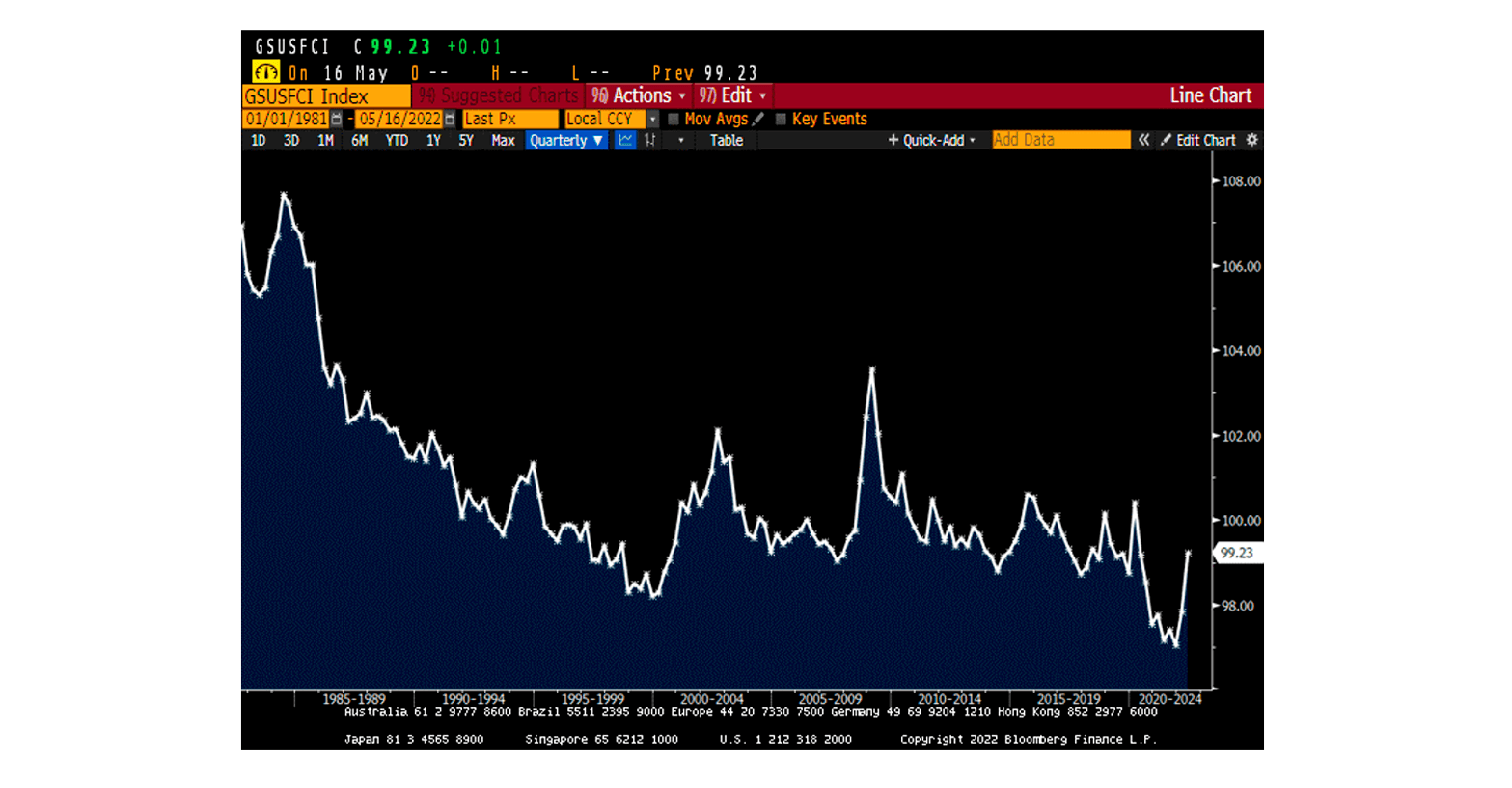

Eren aquestes decisions microeconòmiques normals o bé extravagants?. Per una banda, quan les puges de preus de la matèria primera són tant fortes, les empreses no poden ni tant sols decidir d’absorbir-les en els seus marges, les han de traslladar necessàriament. Per d’altra banda, i com pot veure’s en el següent gràfic, on hi ha representat el Goldman Sachs US Financial Conditions Index, que mesura, des de 1981 fins ara, com de fàcil o difícil els resulta a empreses, famílies i a governs finançar-se, es pot veure que l’any 2021 ha estat el que millors condicions han tingut tots ells per a finançar-se. Les empreses, doncs, simplement han aprofitat la conjuntura d’una elevada inflació i de tipus encara molt baixos que es va donar l’any 2021, per a endeutar-se per períodes llargs de temps, amb unes condicions molt favorables. Res que no sigui molt lògic. Els governs no han aprofitat l’avinentesa en el mateix grau que ho han fet les empreses, tot i havent tingut una ocasió d’or per a finançar-se molt barat a molts anys vista. Això, però, donaria per un altre article i no és pas l’objectiu d’aquest.

Gràfic IV: Goldman Sachs US Financial Conditions Index, des de 1981. Font Bloomberg.

D’ençà que els Bancs Centrals es van adonar del que estava passant els tipus d’interès no han parat de pujar a tots els trams de la corba. El tipus d’interès a un any als Estats Units han pujat ja uns 250 punts bàsics, mentre que els tipus a 10 anys han pujat uns 150 punts bàsics. La pujada de tipus no s’ha acabat pas. Fins quan haurien de pujar els tipus d’interès? Tot depèn de la taxa d’inflació.

D’ençà que els Bancs Centrals es van adonar del que estava passant els tipus d’interès no han parat de pujar a tots els trams de la corba. El tipus d’interès a un any als Estats Units han pujat ja uns 250 punts bàsics, mentre que els tipus a 10 anys han pujat uns 150 punts bàsics. La pujada de tipus no s’ha acabat pas. Fins quan haurien de pujar els tipus d’interès? Tot depèn de la taxa d’inflació.

A finals del mes de Juny de 2022 la taxa d’inflació s’ha situat al 10,2% a Espanya, al 9,4% a Anglaterra, al 9,1% als Estats Units, al 8,5% a Itàlia, al 7,6% a Alemanya, i al 5,8% a França. No és coherent pensar que aquests nivells tant elevats d’inflació persistiran. Necessàriament es moderaran. A banda del efectes del propi enduriment de la política monetària, cal tenir en compte les següents circumstàncies:

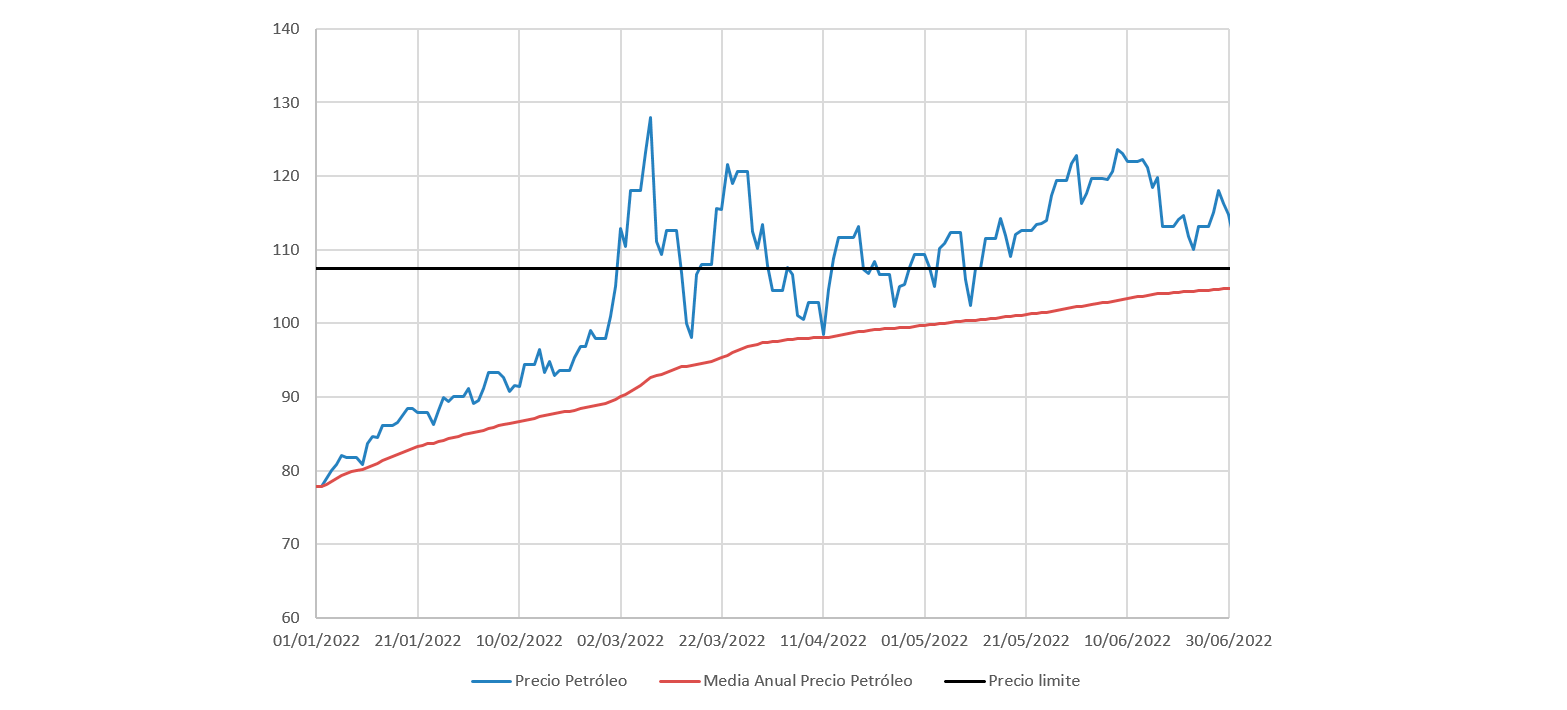

- El preu de les matèries primeres seguirà baixant: No es basa pas en el fet que ja hagin iniciat el seu descens, sinó en que els marges dels productors, als preus actuals, són del tot excessius, i en economia els marges excessius mai són duradors en el temps. Per exemple, el preu del petroli, que va arribar a 130 USD/Barril, i que ara està a 105 USD/Barril, hauria de tornar al rang de 80-90 USD/Barril, al quals tots els productors ja hi estarien d’acord. Cal tenir en compte que el preu de cost dels pous en funcionament és molt baix, que el preu de cost dels nous pous o cost marginal està al voltant dels 30 USD/Barril, i que el preu que permet als països productors finançar les seves inversions per tal de canviar el seu model productiu des del petroli fins activitats noves com puguin ser el turisme de cara al futur, estan al voltant dels 60 USD/Barril. Addicionalment, difícilment el preu del petroli es manté temps per sobre del nivell que arriba a perjudicar el creixement mundial. Històricament aquest nivell límit s’ha produït quan la factura del petroli li ha costat al món més d’un 4% del PIB Mundial. Actualitzo aquest càlcul anualment, i avui està fixat en els 107,4 USD/Barril. Cal considerar-lo un preu límit. No és pas l’interès dels països productors el matar la seva particular gallina dels ous d’or.

- La normalització dels inventaris per part de les empreses. A mesura que les cadenes de subministres es normalitzen l’excés d’inventaris es fa innecessari.

- L’anomenat efecte base, pura matemàtica.

Gràfic V: Evolució del preu del petroli – Brent –, en USD/Barril, durant el primer mig any de 2022. Elaboració Pròpia.

Segons les nostres estimacions, les taxes d’inflació aniran remeten durant el segon semestre de 2022 i molt especialment durat el primer semestre de 2023. El nivell d’estabilització de la inflació que tenim està al voltant del 3% per a finals de l’any vinent. Certament es tracta d’un nivell superior al de les darreres dècades, però d’un nivell molt tractable, al cap i a la fi.

I els forts tambors de recessió econòmica a la tornada de l’estiu que han sonat fortament, especialment a partir de la meitat del mes de juny? No els dono gaire credibilitat.

- Si el motiu hipotètic de la recessió és que la inflació es mantindrà tan alta com està avui durant molt de temps, de manera que caldria apujar moltíssim els tipus d’interès, fins a nivells del 7% o 8%, el que certament provocaria una recessió, ja he comentat que la inflació remetrà necessàriament.

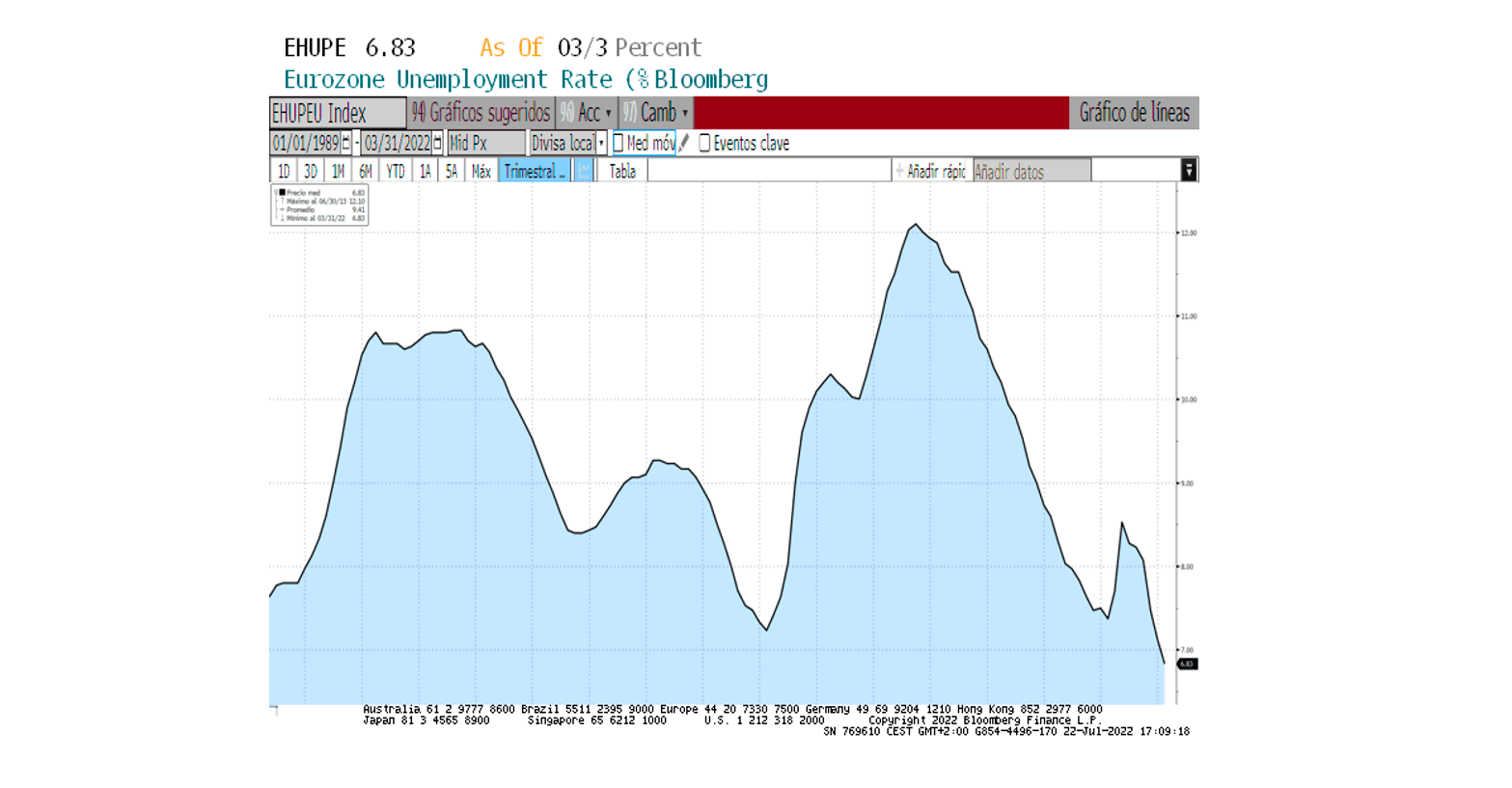

- Si el motiu hipotètic de la recessió és que la demanda dels consumidors afluixarà després de l’estiu, cal dir que és poc versemblant. Per una banda mig any de normalitat al món occidental no compensa al consumidor de dos anys de pandèmia. Per d’altra banda hi ha una part del món, Àsia, que manté encara unes fortes restriccions covid i que les anirà alliberant durant els propers mesos, calculem que entre Octubre 22 i Febrer 23. Això provocarà una segona onada de demanda de serveis. Per d’altra banda ja hem vist que la quantitat de diner en mans del públic està en zona de màxims. Finalment, i no menys important, la taxa d’atur tant a la Zona Euro com als Estats Units està en mínims històrics. El que realment retrau el consum és l’expectativa de perdre la feina, i a dia d’avui el mercat laboral està molt fort. Els consumidors avui, no només volen consumir, sinó que amés poden fer-ho.

Gràfic VI: Evolució de la taxa d’atur a la Zona Euro des de 1991:

En aquest context, l’expectativa és que la taxa d’inflació s´estabilitzi al voltant del 3%, que els tipus d’interès de curt termini puguin arribar, sense passar-lo, al nivell del 3,5%, entrant en una zona de tipus reals positius, i que els tipus d’interès governamentals a 10 anys puguin arribar fins al 5,5%. Aquests nivells serien d’equilibri, i suposarien només una normalització dels tipus d’interès, no una pujada pròpiament dita.

Per suposat que aquest escenari és molt bo per uns determinats actius financers alhora que molt dolent per uns altres. Però tal i com hem dit ja abans, això donaria per un altre article.

La digitalització està transformant les diferents indústries, i no podria ser d’una altra manera que impactés també en el sector assegurador.

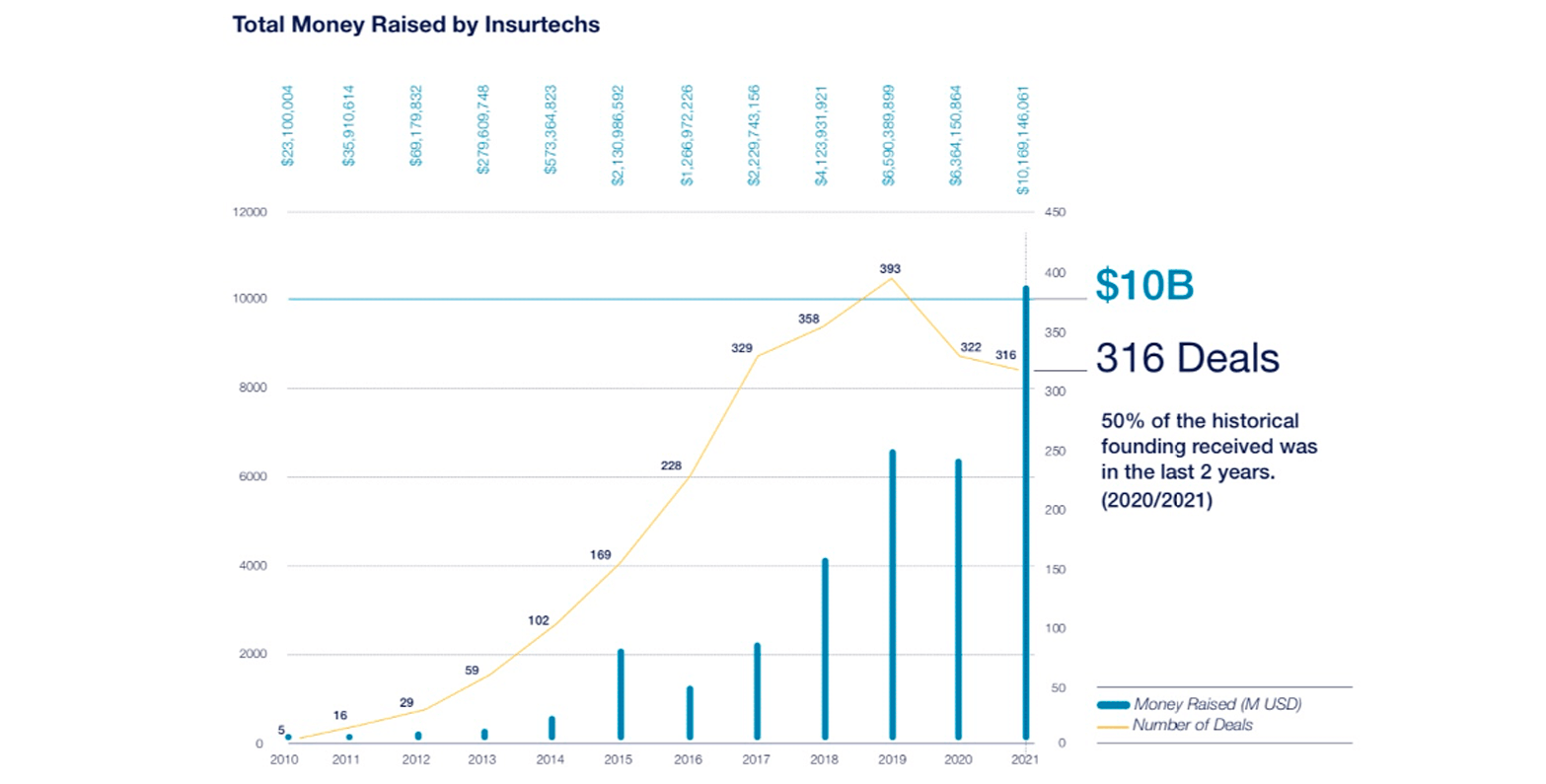

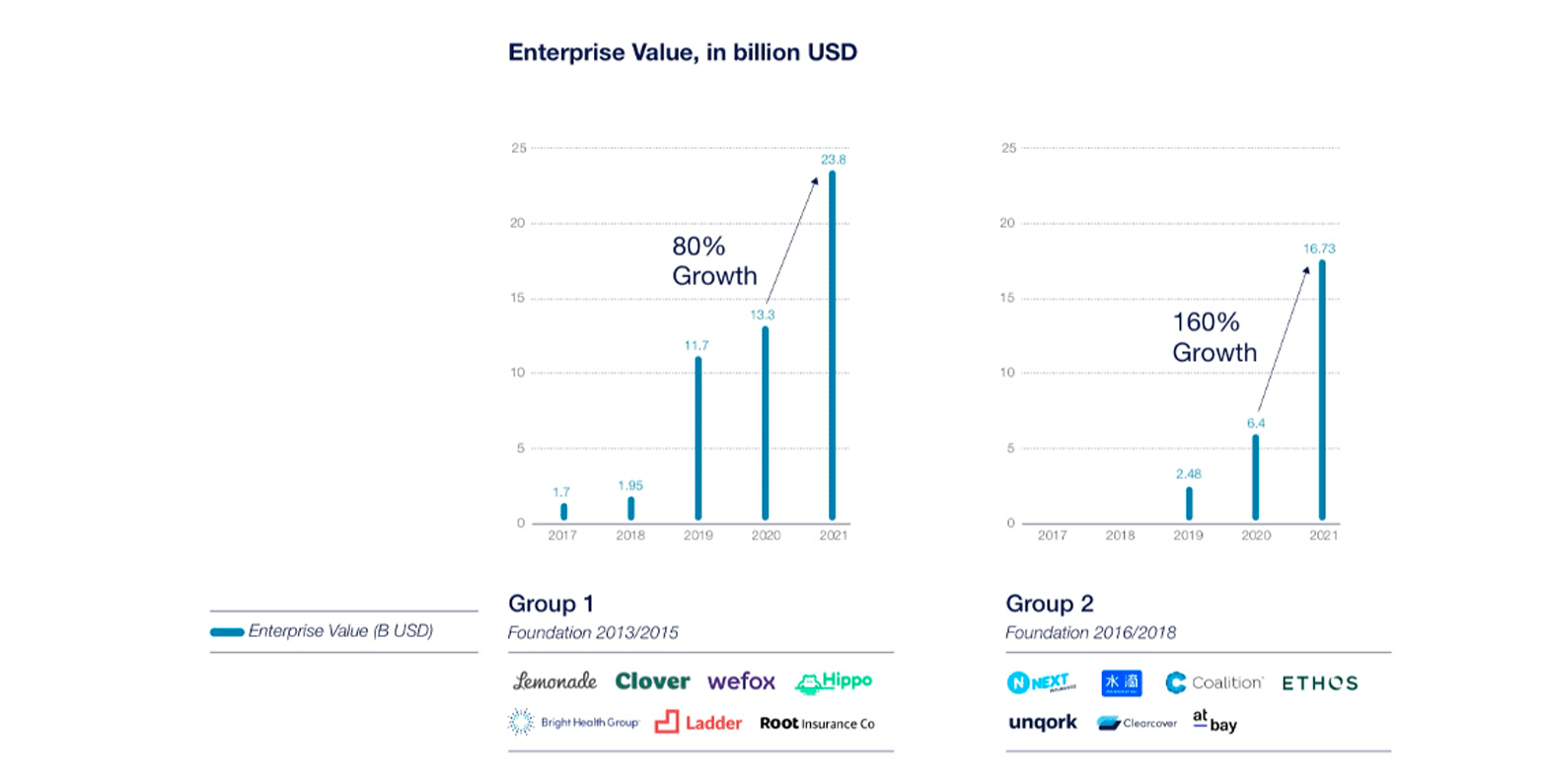

La darrera edició de l’Informe Insurtech Global Outlook 2022 de NTT Data, reflecteix que les inversions globals en Insurtech van experimentar un creixement del 38% l’any 2021 en comparació amb l’any anterior. La inversió total va assolir 10.100 milions de dòlars, xifra que no només representa una fita històrica, sinó que també reflecteix una tendència.

Les tecnologies en l’àmbit assegurador s’han anat consolidant, sobretot en els darrers dos anys, període en el qual les Insurtech han rebut la meitat del seu finançament històric. Després dels efectes de la COVID19, la mida mitjana de les operacions va aconseguir l’any 2021 la mitjana històrica més elevada per operació amb una quantitat de 41 milions de dòlars.

L’informe afegeix que la inversió en Insurtech s’acumula, sobretot, en aquelles amb un nivell de maduresa superiors, els outliers o unicorns (que han rebut més de 100 milions de dòlars i tenen una valoració superior als 1.000 milions de dòlars. Aquestes, tot i representar només un 10% de les iniciatives, concentren el 75% del finançament de 2021. Pel que fa a les startups (aquelles fundades fa menys de 3 anys i amb una inversió total de 5 milions de dòlars), que corresponen al 45% de la mostra, representen només el 2% de la inversió.

La Intel·ligència Artificial, l’anàlisi predictiva i la Internet de les Coses (IoT) són les tecnologies que han liderat l’interès dels inversors en el sector assegurador. Segons l’informe NTT Data, el 61% de les asseguradores estan utilitzant aquesta última tecnologia per millorar el nivell de servei que ofereixen i mantenir-se informats del comportament dels seus clients.

Pel que fa a la localització de la inversió, Nord-Amèrica manté el lideratge amb cinc mega deals, encara que Europa aconsegueix l’any 2021 reduir l’escletxa i, a més, concentrar les companyies amb un major finançament. Àsia, per la seva banda, ha tingut un creixement més pla que les altres dues regions.

Si bé, l’informe refereix una forta davallada en la creació de noves empreses Insurtech, van ser tres les categories que van destacar com a tendència: marketplaces (per a integrar diferents solucions en un mateix lloc), mascotes i benestar.

L’ evolució que està seguint Europa està força allunyada d’EEUU, i Espanya no n’és una excepció, per això, i més que mai, és necessari recolzar la innovació. Amb aquest propòsit va néixer Insurtech Community Hub, un espai d’innovació que promou i impulsa la transformació digital de l’assegurança. Un gran ecosistema de co-creació i col·laboració on s’agrupen més de 200 organitzacions, entre insurtechs, companyies d’assegurances, corredories, corporacions, universitats i escoles de negoci, institucions i inversors.

Amb l’objectiu de potenciar les capacitats i recolzar el talent, i basat en els rols de les startups: growth hacker, data, marketing i comercial, executor d’estratègia, tecnòleg, etc. Insurtech Community Hub ha creat ICH Academy, la primera escola de negocis específica per a l’emprenedoria en el sector assegurador. S’accedeix a programes de formació d’ICH Academy, cursos impartits per un quadre docent d’experts del sector assegurador.

A més, i donat que des de l’acadèmia es pensa que l’emprenedoria és quelcom que s’aprèn, el programa de mentoring facilita el creixement de la insurtech en la indústria asseguradora. Amb una xarxa de veterans emprenedors experts del sector, perquè els guiïn i orientin a aconseguir l’èxit.

Els programes de mentoring són una iniciativa ambiciosa dirigida i adaptada a les insurtech de l’ecosistema. Cada mentor és escollit acuradament d’acord amb la seva experiència, coneixements i personalitat, per formar un equip compenetrat amb el qual aconseguir els millors resultats.

A més de lo esmentat, networking necessari per avançar en els projectes i connectar amb la indústria i també l’assistència legal i jurídica a disposició de tots els membres a través d’un equip d’assessors en totes les qüestions legals i jurídiques de l’emprenedoria, des de la redacció dels estatuts socials, fins al disseny i implementació de plans d’incentius per als treballadors i col·laboradors, els nostres serveis legals contemplen tot el cicle de vida del teu projecte, perquè puguis centrar-te i despreocupar-te de la burocràcia.

Els membres d’Insurtech Community Hum es beneficien també del programa d’acceleració d’Insurtech, amb el suport d’un mentor ajustat al projecte, formació intensiva de les àrees clau, la InsurTech Hub Network, difusió mediàtica a través Community of Insurance i Pich Day. També es beneficien del programa de finançament que combina el finançament privat amb el públic.

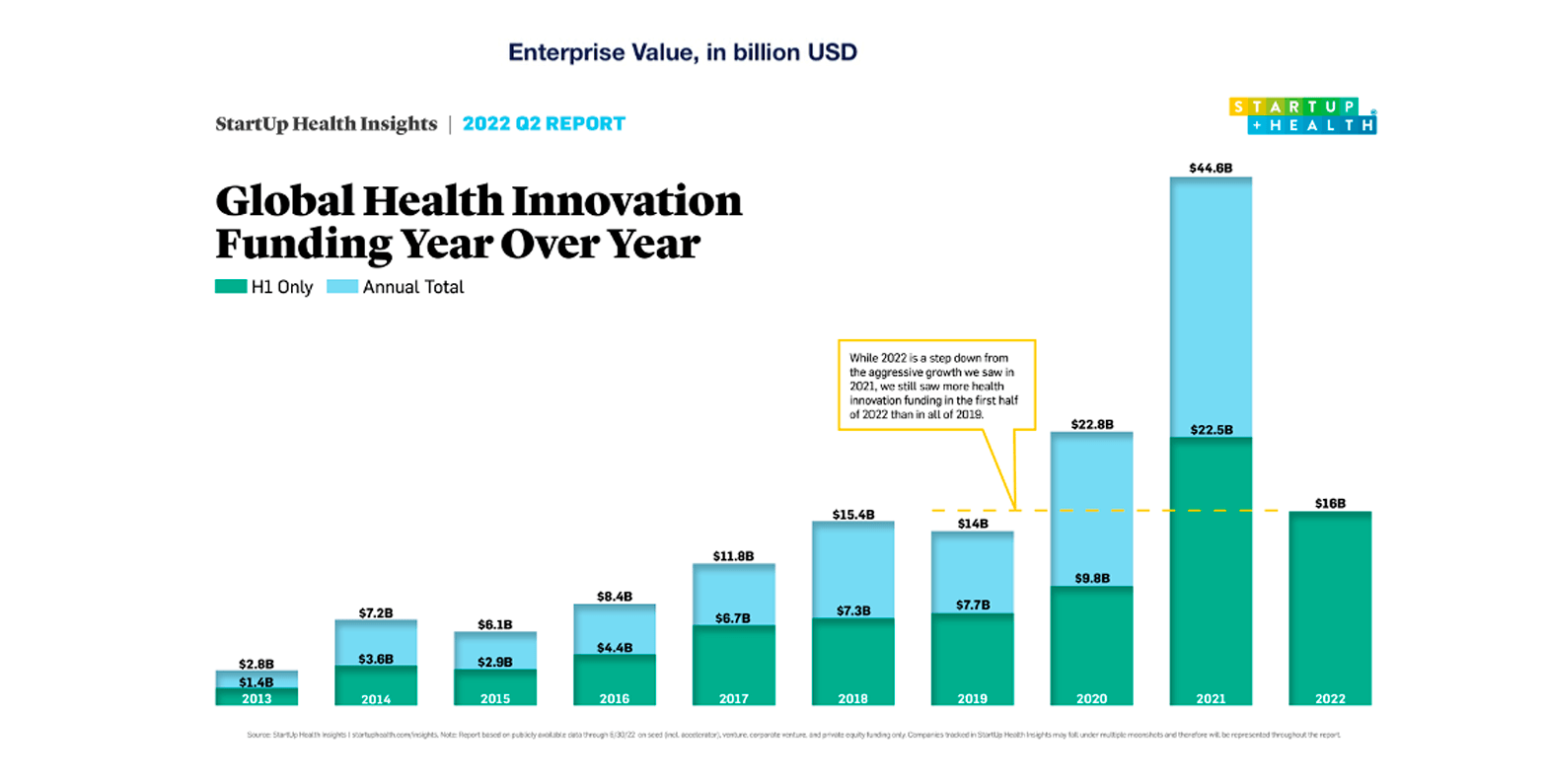

D’altra banda, la inversió en startups de digital Health també està experimentant un creixement exponencial. L’informe StartUp Health Insights, elaborat durant la primera meitat de 2022, StartUp Health va registrar USD 16.000 milions en inversió d’innovació en salut global, un augment del 63% respecte del primer semestre del 2020 i més del que es va recaptar en tot el 2019. Tot i que la inversió ha disminuït en comparació amb l'obtinguda el 2021, mostra una forta trajectòria de creixement per al sector.

Les tendències digitals en salut, no han fet més que consolidar-se després de la pandèmia. Així, la Telemedicina, el monitoratge de pacients crònics a distància, la interoperabilitat de dades compartides i codificades entre hospitals, la medicina personalitzada, l’atenció en el punt de cura per tractar al pacient i diagnosticar-lo allà on sigui, i a distància, i l’ús de la intel·ligència artificial per agilitzar processos.

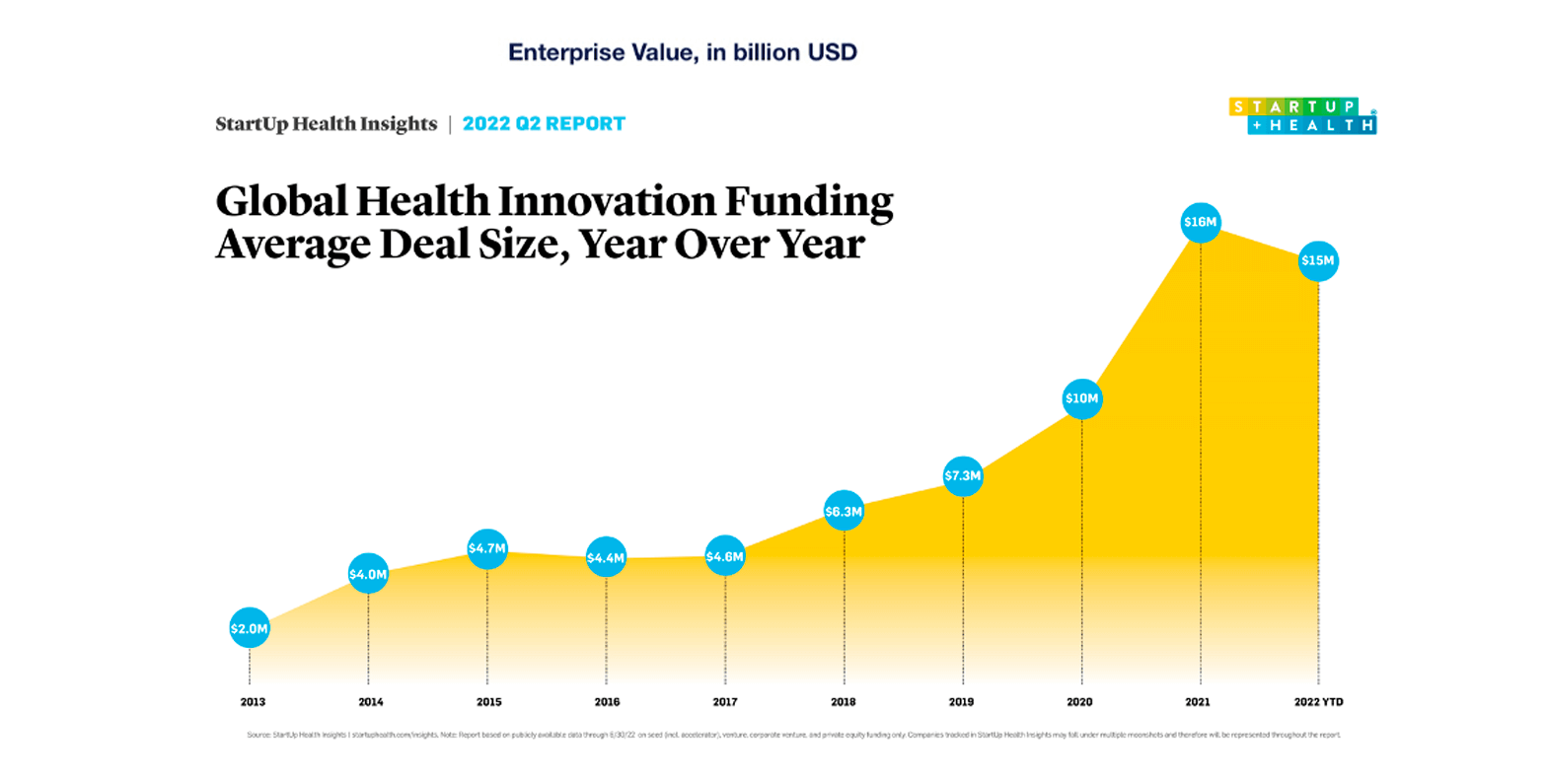

Com pot observar-se en el gràfic, la mida mitjana de les transaccions ha disminuït de $16 milions l’any 2021 a $15 milions per a la primera meitat de 2022. D’acord amb el tema del trimestre, aquests $15 milions representen un augment significatiu de la mida mitjana de les transaccions de $10 milions l’any 2020. En altres paraules, la mida mitjana de les transaccions ha baixat any rere any, però indica una forta corba de creixement de 10 anys.

Darrere d’aquesta perspectiva mundial, es troba també un dels hubs més influents del món com Barcelona Health Hub. Segons about Digital Health, Barcelona Health Hub és una de les principals organitzacions de salut digital.

Quan es va fundar Barcelona Health Hub, les cures de salut estaven davant la tempesta perfecta. Aleshores hi havia una clara demanda creixent de cures de salut, a causa de tres factors: l’envelliment de la població, l’increment de pacients crònics, l’increment de les expectatives dels tractaments de salut i, per últim, les tensions del creixement de la població que l’any 2050 amenaçava amb doblar la població mundial actual.

Quan es va fundar Barcelona Health Hub, les cures de salut estaven davant la tempesta perfecta. Aleshores hi havia una clara demanda creixent de cures de salut, a causa de tres factors: l’envelliment de la població, l’increment de pacients crònics, l’increment de les expectatives dels tractaments de salut i, per últim, les tensions del creixement de la població que l’any 2050 amenaçava amb doblar la població mundial actual.

Està clar que la inversió en digital Health, o salut digital, atenua considerablement aquestes forces en la mesura en què és més sostenible, inclusiu i escalable.

La missió de Barcelona Health Hub és la d’innovar en salut digital i la seva transferència al sector sanitari, enllaçant startups, corporacions, hospitals, universitats i inversors. El hub compta avui amb més de 350 organitzacions, i forma part del Recinte de Sant Pau, declarat patrimoni de la humanitat per la UNESCO l’any 2017. Ocupa tres pavellons amb més de 5.000 m2 i forma part d’un campus on està l’Hospital de la Santa Creu i de Sant Pau, la fundació Kálida, Fundació Puigvert, Universitat de medicina (UAB), escola d’infermeria i l’Institut de Recerca.

El primer punt del seu pla estratègic consisteix a impulsar les validacions clíniques de les startups als hospitals a través de la creació d’una xarxa d’hospitals validadors. Per la seva banda, Sant Pau impulsa la creació de la seva Unitat Funcional de Salut Digital que coordinarà el pilotatge clínic de les noves tecnologies en pacients reals per obtenir una avaluació preliminar del seu impacte, també valorarà la seguretat i viabilitat d’aquestes tecnologies per a ser implementades en la pràctica assistencial.

Aquesta Unitat coordinarà, a més, altres línies d’innovació emmarcades en l’Àrea de Ciutadania, Innovació i Usuari de l’Hospital de Sant Pau com són la salut mòbil i eConsulta, la cocreació de tecnologia, i la transferència de solucions digitals segures i de qualitat en l’entorn assistencial. La Unitat, juntament amb el Campus de Sant Pau Docent, treballarà per a oferir formació als professionals sanitaris en l’àmbit de la salut digital. La Unitat Funcional de Salut Digital comptarà amb un equip de professionals per acomplir la seva activitat, incloent-hi experts en informàtica, epidemiologia i estadística, tècnics d’innovació i bioenginyeria, entre d’altres. Aquest equip haurà de donar resposta al nou Centre de Validacions Clíniques de Solucions Digitals que s’emmarca dins de la Unitat de Salut Digital gràcies a l’aliança entre Sant Pau i Barcelona Health Hub i amb el suport de la Fundació Privada Sant Pau. A més, el fet de ser un centre de coneixement, desenvolupar i impulsar la gestació de startups de digital Health i l’expansió a altres ciutats i països potencia el lideratge del Hub mundialment. Avui dia, la indústria asseguradora està molt interessada en la innovació provinent de les insurtech, i també de la que ve de la salut digital, ja que busca millorar la vida de les persones situant a l’assegurat al centre. La medicina personalitzada i la medicina predictiva és el que permetrà mantenir a les persones amb una millor salut. Finalment, cal destacar l’ INSURANCE WORLD CHALLENGES, el gran festival d’innovació asseguradora, referent iberoamericà i espai de coneixement de la transformació digital de l’assegurança, que any rere any revisa els reptes als quals s’enfronta el sector assegurador. Un esdeveniment al qual hi assisteixen més de 4.000 persones entre digital i presencial, i que l’edició d’enguany compta amb una agenda molt centrada en aquells temes claus per a l’assegurança, amb una nova perspectiva animada per la insur_re_volució per l’aplicació de les tecnologies digitals que ens porten a re_imaginar el futur de l’assegurança, a través dels següents temes centrals:

- SILVER Economy

- Sostenibilitat, ciberseguretat i riscs emergents

- Distribució digital i venda híbrida

- Salut digital i tendències del sector assegurador

Un gran esdeveniment on corporacions i insurtech comparteixen i expliquen casos d’ús reals que poden enriquir l’experiència de tots els assistents. També comptarem amb una agenda de “speaker corner” amb els temes més disruptius i que estan impactant a la indústria.

En definitiva, sempre hem defensat que la transformació digital depèn de les seves persones i que la tecnologia només serveix si millora la vida de les persones, per això, les insurtechs i les startups que estan en ambdós ecosistemes digitals, estan tenint un impacte molt positiu en la cadena de valor de l’assegurança, i estan presents en les companyies asseguradores i corredories d’assegurança.

En aquest article comentem la nova Llei 12/2022, del 30 de juny, de regulació per l’impuls dels plans de pensions d’Ocupació, per la qual es modifica, entre d’altres, el text refós de la Llei de Regulació dels Plans i Fons de Pensions, aprovat pel Reial Decret Legislatiu 1/2002, del 29 de novembre, publicada al B.O.E l’1 de juliol de 2022.

1. Evolució dels fons de pensions a Espanya i objectius de la reforma.

Durant la primera meitat del segle passat, la majoria dels països desenvolupats van instaurar sistemes d’assegurances socials que reconeixien els drets dels treballadors a tenir cobertes situacions de necessitat, com la invalidesa o la jubilació.

Al nostre país es va apostar majoritàriament per la gestió pública, tal com queda reflectit a l’article 41 de la Constitució: “Els poders públics mantindran un règim públic de Seguretat Social per tots els ciutadans, que garanteixi l’assistència i prestacions socials suficients davant de situacions de necessitat, especialment en cas d’atur. L’assistència i prestacions complementàries seran lliures”.

En l’actualitat, el sistema de pensions es sustenta en tres pilars. El primer, format per un règim públic obligatori de repartiment mitjançant el qual la Seguretat Social ofereix prestacions anuals equivalents al 12% del PIB; un segon pilar, conegut com a Previsió Social Complementària, tant empresarial com individual, amb prestacions anuals vora el 0,8% del PIB i, finalment, un tercer pilar format per estalvi privat.

Les dades anteriors mostren l’escàs pes del segon pilar davant del primer, més encara tenint en compte que els plans de pensions individuals tenen gairebé quatre vegades més partícips i el doble de patrimoni que els plans de pensions d’ocupació; es posa de manifest l’escàs desenvolupament d’aquests darrers.

Amb la finalitat de potenciar la Previsió Social Complementària Empresarial, el Pacte de Toledo de 2020, va dedicar el seu punt 16 als sistemes complementaris. En aquest, s’animava a impulsar l’actual model de previsió social complementària, preferentment mitjançant sistemes sustentats en el marc de la negociació col·lectiva i, prioritàriament, sense ànim de lucre. Pel que fa a l’estalvi privat, el tercer pilar, es recomana que sigui més transparent, impedint que els costos d’administració dels promotors representin rendiments negatius als beneficiats.

Amb la finalitat d’impulsar el punt 16, mitjançant la Disposició Addicional quadragèsima de la Llei 11/2020 de Pressupostos Generals de l’Estat per l’any 2021, es va indicar que, en el termini màxim de 12 mesos, es presentaria un projecte de llei sobre fons de pensions d’ocupació de promoció pública en el qual s’atribuiria a l’Administració General de l’Estat la capacitat legal per a la seva promoció.

Els eixos d’aquesta reforma serien els següents:

- Creació de fons de pensions d’impuls públic

- Potenciar la negociació col·lectiva mitjançant la creació de plans simplificats

- Possibilitat de supervisar els fons

- Informació digital comuna

- Règim fiscal més avantatjós pels plans d’ocupació

- Menors comissions

2. Els Fons Públics d’Ocupació, la Comissió Promotora i de Seguiment i la Comissió de Control Especial.

Una de les grans novetats de la reforma és la creació dels Fons de Pensions d’Ocupació de Promoció Pública (FPEPP), la creació dels quals es justifica per part del legislador amb la finalitat de tenir instruments de patrimoni disponibles i d’una dimensió adequada per tal de garantir uns menors costos de gestió, que permetin una distribució d’inversions diversificades i, amb això, millorar els nivells de rendibilitat actuals.

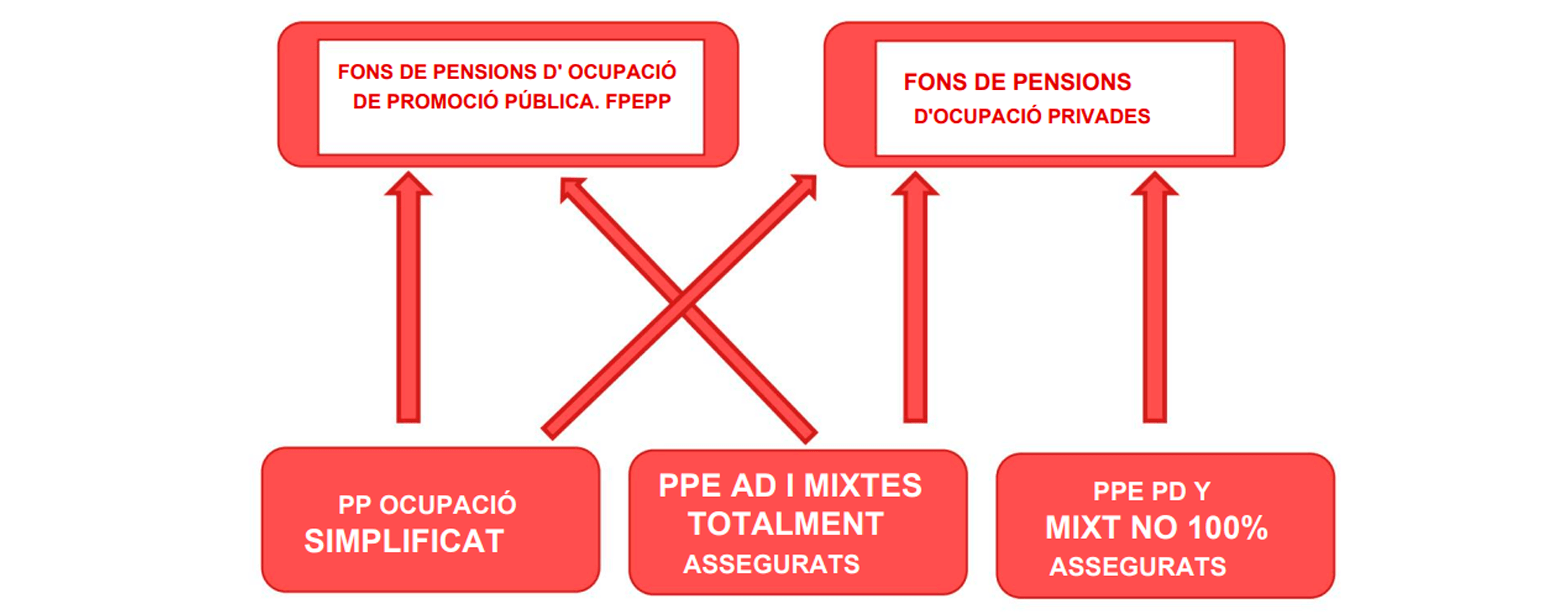

Tal com es mostra a continuació, amb la creació dels FPEPP s’ampliaran les possibilitats d’integració dels plans de pensions de la modalitat d’ocupació, tant per les diferents classes de plans de pensions d’ocupació conegudes fins a dia d’avui, com pels nous plans de pensions d’ocupació simplificats que seran desenvolupats en el següent apartat d’aquest article.

Possibilitats d’Integració de Plans a Fons de Pensions d’Ocupació:

L’ordenació i supervisió dels nous FPEPP estarà a càrrec de la Dirección General de Seguros y Fondos de Pensiones i actuarà com a entitat promotora pública d’aquesta modalitat de fons la Comissió Promotora i de Seguiment.

La Comissió Promotora i de Seguiment serà un organisme adscrit al Ministeri d’Inclusió, Seguretat Social i Migracions, i estarà integrada per nou membres de l’Administració General de l’Estat, designats per cinc Ministeris diferents.

Unes altres de les principals funcions de la Comissió Promotora i de Seguiment, seran:

- La selecció de les entitats gestores i dipositàries, establint els requisits i condicions d’adjudicació d’aquestes entitats privades mitjançant el concurs públic.

- Establir i aprovar un marc comú d’estratègia d’inversió dels FPEPP. A més, haurà de vetllar per un funcionament adequat i pel bon govern sobre l’aplicació de la política d’inversions.

- Vetllar per un funcionament adequat i el bon govern dels FPEPP.

- Ratificar les modificacions de les normes de funcionament o canvi de denominació d’un FPEPP, així com el canvi d’entitat gestora i/o dipositària.

- Nomenar als membres de la comissió de control especial.

Per consegüent, els FPEPP seran administrats per una entitat gestora amb el concurs d’una entitat dipositària, la supervisió de la qual estarà a càrrec de la Comissió de Control Especial.

La Comissió de Control Especial serà única per tots els FPEPP i estarà formada per tretze persones d’experiència reconeguda, coneixement, capacitat de supervisió i gestió. Els membres d’aquesta comissió seran designats pel Ministeri d’Inclusió, Seguretat Social i Migracions (5) i pels empresaris (4). El seu mandat serà, com a màxim, de sis anys i s’observarà el principi de representació equilibrada, garantint una representació mínima del 40% de qualsevol dels gèneres.

Aquesta Comissió de Control Especial única per tots els FPEPP tindrà les funcions vigents per a les comissions de control que es recullen en la Llei i el Reglament de Plans i Fons de Pensions. Els seus acords seran adoptats per la majoria simple amb les següents peculiaritats:

- Els acords relatius a les substitucions d’entitat gestora i depositària requeriran la majoria qualificada de tres quartes parts dels membres presents o representats.

- Els acords relatius a canvis en la política d’inversions sobre l’exercici del dret d’impugnació d’acords socials i de l’acció social de responsabilitat requeriran l’aprovació de la majoria dels membres proposats pel Ministeri d’Inclusió, Seguretat Social i Migracions.

Com a conseqüència, el Ministeri d’Inclusió, Seguretat Social i Migracions tindrà el dret al veto en relació amb les decisions de la comissió de control del fons que afectin l’estratègia d’inversió, així com a la substitució de les entitats gestora i depositària.

En relació amb el règim financer dels FPEPP seran classificats com “renda fixa”, “renda variable mixta” o “renda variable”, no concordant completament aquestes categories amb les quals comunament són acceptades pel sector, tal com es deriva de la inexistència d’una categoria de renda variable mixta.

Tanmateix, cal destacar que la declaració comprensiva de la política d’inversió haurà d’establir que no s’invertirà en empreses o negocis que comptin amb alguna seu en paradisos fiscals o que hagin comès delictes mediambientals o laborals en els 10 anys anteriors a la inversió, així com el procés d’inversió, que haurà de seguir criteris de gestió socialment responsables amb especial compliment dels ODS i de la Taxonomia Mediambiental regulada en l’àmbit de la unió Europea.

El futur reglamentari de desenvolupament haurà d’aclarir aspectes relatius a la plataforma digital comuna, d’obligat ús per part de les Entitats Gestores i Dipositàries i que haurà de donar servei a promotors, partícips i beneficiaris, a la Comissió Promotora i de Seguiment, a la Comissió de Control Especial i a la Comissió de Control dels Plans de Pensions d’Ocupació Simplificats que s’integrin en un FPEPP.

També s’espera que el futur reglament estableixi el límit màxim, tant de les comissions de gestió i depositària de les FPEPP que, en el seu conjunt, podria quedar establert al voltant del 0,40% del compte de posició del fons.

3. Els Plans de Pensions d’Ocupació Simplificats: Promotors i característiques. Nous Incentius Fiscals.

Els Plans de Pensions d’Ocupació Simplificats (PPES)

Aquest nou instrument de previsió social complementària es regirà pel que s’estableix al capítol XII de la Llei de Regulació dels Plans i Fons de Pensions (LRPFP) i en el que no està específicament regulat en aquest nou capítol i les seves normes de desenvolupament, es regirà per la normativa aplicable als plans de pensió d’ocupació de promoció conjunta.

- Podran ser les següents modalitats:

- Plans de pensions d’ocupació sectorials, promoguts per les empreses incloses en els acords col·lectius de caràcter sectorial que instrumentin compromisos per pensions a favor de les seves persones treballadores.

- Plans de pensions d’ocupació del sector públic, promoguts per les Administracions públiques, incloses les Corporacions Locals, les entitats i organismes que en siguin dependents i que instrumentin compromisos per pensions a favor del personal al seu servei.

Les societats mercantils amb participació majoritària de les Administracions i d’entitats públiques podran integrar-se en els plans de pensions dels apartats a) o b) en funció dels acords corresponents de negociació col·lectiva. - Plans de pensions de treballadors per compte propi o autònoms, promoguts per les associacions, federacions, confederacions o unions d’associacions de treballadors per compte propi o autònoms, per sindicats, per col·legis professionals o per mutualitats de previsió social, en els quals els seus partícips siguin exclusivament persones treballadores per compte propi o autònoms.

No es requerirà la condició prèvia d’associat al partícip que desitgi adscriure’s a un pla promogut per una associació de treballadors per compte propi o autònoms. - Plans de pensions de socis i sòcies treballadores i de socis de treball de societats cooperatives i laborals, promoguts per societats cooperatives i laborals I les organitzacions representatives d’aquestes.

- Els PPES podran integrar-se en un FPEPP (procés que es regula en el nou article 70) o en un FP d’ocupació de promoció privada de la seva tria.

- Els PPES hauran de ser la modalitat d’aportació definida per la contingència de jubilació, sense perjudici de què es puguin preveure prestacions definides per la resta de contingències, sempre que estiguin totalment assegurades a través dels corresponents contractes d’assegurança previstos segons el pla, el qual, en cap cas, assumirà els riscs inherents a aquestes prestacions.

- Les especificacions del PPSE seran comunes per totes les empreses o entitats integrades en el mateix i hauran d’incorporar un annex normalitzat per cada una d’elles que contindrà les condicions particulars relatives a les aportacions i contribucions. La Dirección General de Seguros y Fondos de Pensiones, mitjançant una circular, podrà establir el contingut i format de les especificacions dels PPES, així com els models normalitzats de referència.

- La constitució de la comissió de control del pla es realitzarà mitjançant els processos de designació directa establerts en l’article 69 per la comissió promotora de PPES.

La designació dels representats en la comissió de control podran coincidir amb tots o part dels components de la comissió negociadora o organisme paritari del conveni o representants d’empreses i persones treballadores, fins i tot quan no fossin partícips o beneficiaris del pla de pensions.

Altres modificacions destacables introduïdes per la Llei 12/2022

- Es modifica l’article 5.1.a) 1r i 2n de la LRPFP, de manera que no es podrà exigir una antiguitat superior a un mes per accedir a un pla del sistema d’ocupació perquè aquest no sigui discriminatori. La no discriminació en l’accés al pla del sistema d’ocupació serà compatible amb la diferenciació d’aportacions del promotor corresponents a cada partícip, havent-se de garantir en tot moment les mesures correctores per evitar el biaix de gènere.

- Amb efectes de 01/01/2023, es modifica l’article 5.3.a), que regula el límit d’aportacions i contribucions empresarials a plans de pensions.

El total de les aportacions i contribucions empresarials anuals màximes als plans de pensions no podrà excedir els 1.500 euros.

Aquest límit s’incrementarà en els següents supòsits, en les quantitats indicades:

1r) En 8.500 euros anuals, sempre que aquest increment provingui de contribucions empresarials, o d’aportacions del treballador al mateix instrument de previsió social per un import igual o inferior al resultat d’aplicar a aquesta contribució empresarial el coeficient que resulti del següent quadre:

| Import anual de la contribució | Coeficient |

| Igual o inferior a 500 euros. | 2,5 |

| Entre 500,01 i 1.000 euros. | 2 |

| Entre 1.000,01 i 1.500 euros. | 1,5 |

| Més de 1.500 euros. | 1 |

En tot cas, s’aplicarà el coeficient 1 quan el treballador obtingui en l’exercici rendiments íntegres del treball superiors a 60.000 euros procedents de l’empresa que realitza la contribució, a l’efecte de la qual l’empresa haurà de comunicar a l’entitat gestora que no concorre aquesta circumstància.

A aquests efectes, les quantitats aportades per l’empresa que deriven d’una decisió del treballador, tindran la consideració d’aportacions del treballador.

2n) En 4.250 euros anuals, sempre que aquest increment provingui d’aportacions als plans de pensions d’ocupació simplificats de treballadors per compte propi o autònoms previstos en l’article 67.1.a) i c) d’aquesta llei; o d’aportacions pròpies que l’empresari individual realitzi a plans de pensions d’ocupació dels que, al seu torn, sigui promotor i partícip.

En tot cas, la quantitat màxima d’aportacions i contribucions empresarials per aplicació dels increments previstos en els números 1r i 2n anteriors, serà de 8.500 euros anuals.

- Es modifica l’article 9, apartat 5, referent a la revisió dels plans d’ocupació de qualsevol modalitat i dels plans associats de prestació definida i mixtos, que han de ser revisats, almenys, cada tres anys per l’actuari independent designat per la comissió de control, incorporant la possibilitat que la revisió financera-actuarial sigui única i conjunta, agrupant tots els plans adscrits a un mateix fons, recaient, en aquest cas, la designació de l’actuari revisor de la comissió de control del fons de pensions.

- Amb efectes de 01/01/2023, per les contribucions empresarials satisfetes mensualment als plans de pensions del sistema d’ocupació, i als instruments de modalitat d’ocupació propis de previsió social establerts per la legislació de les Comunitats Autònomes amb competència exclusiva en matèria de mutualitats no integrades a la Seguretat Social, les empreses tindran dret a una reducció de les quotes empresarials a la Seguretat Social per contingències comunes, exclusivament per l’increment en la quota que se’n derivi directament de l’aportació empresarial al pla de pensions.

L’import màxim d’aquestes contribucions a les quals s’aplicarà una reducció del 100% es el que resulti de multiplicar per tretze la quota resultant d’aplicar a la base mínima diària de cotització del grup 8 del Règim General de la Seguretat Social per contingències comunes, el tipus general de cotització a càrrec de l’empresa per la cobertura d’aquestes contingències. - Amb efectes de 01/01/2023, el subjecte passiu del IS podrà practicar una deducció a la quota íntegra del 10% de les contribucions empresarials imputades a favor dels treballadors amb retribucions brutes anuals inferiors als 27.000 euros, sempre que aquestes contribucions es realitzin a plans de pensions d’ocupació, a plans de previsió social empresarial, a plans de pensions regulats en la Directiva (UE) 2016/2341 del Parlament Europeu i del Consell, de 14 de desembre de 2016, relativa a les activitats i la supervisió dels fons de pensions d’ocupació i a mutualitats de previsió social que actuïn com a instrument de previsió social dels que en sigui promotor el subjecte passiu.

Quan es tracti de treballadors amb retribucions brutes anuals iguals o superiors a 27.000 euros, la deducció prevista s’aplicarà sobre la part proporcional de les contribucions empresarials que corresponguin a l’import de la retribució bruta anual ressenyat.

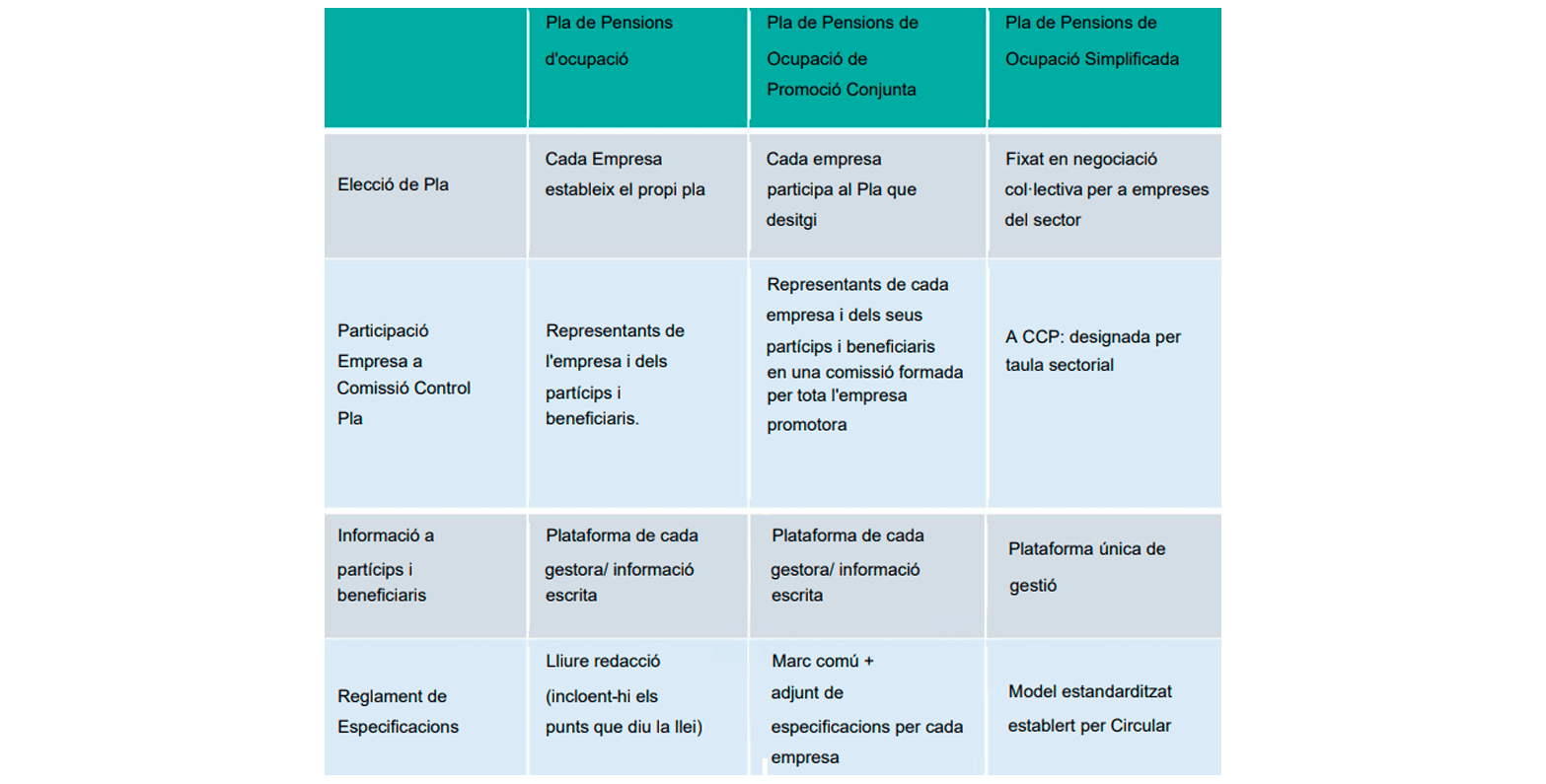

4. Comparativa amb el sistema actual i adaptació. Reptes de futur.

De forma esquemàtica, a continuació es reflecteixen les principals diferències entre els nous Plans Simplificats i els anteriors Plans de Pensions d’Ocupació i de Promoció Conjunta existents: