ADC21

COL·LEGI D’ACTUARIS DE CATALUNYA | Nº3 PRIMER SEMESTRE 2019

articles

Ignasi Calvet, soci de Garrigues, parla de l’adaptació de la Directiva 2016/97 sobre la distribució d’assegurances al mercat espanyol.

Artur Reñé, director de Guy Carpenter, explica les funcions de la reassegurança i les seves tendències actuals.

Rafael García, director de Serfiex, escriu sobre la gestió de riscos a les entitats asseguradores.

Magdalena Ramada, director Senior Economist de Willis Towers Watson, aprofundeix en el Big Data, l’analítica avançada i el futur de l’assegurança.

Xavier Plana, vicepresident del Col•legi d’Actuaris de Catalunya, rememora els 25 anys del CAC.

entrevista

Josep Lluís Ferré, conseller delegat d’Allianz

“La professió actuarial continuarà jugant un important paper en l'activitat asseguradora.”

Miquel Viñals

Comencem l'any amb una nova imatge i un logotip més actual que va ser triat per votació entre els nostres col·legiats.

Ignasi Calvet · Garrigues

La Directiva persegueix reforçar la protecció del client, garantint un mateix nivell de protecció, sigui el que sigui el canal a través del que adquireixi el producte d’assegurança.

Funcions de la reassegurança i les seves tendències actuals.

Artur Reñé · Guy Carpenter

La reassegurança és la protecció que els asseguradors han de necessitar per limitar l'exposició originada en els riscos assumits dels seus assegurats.

La gestió de riscos a les entitats asseguradores.

Rafael García · Serfiex

Sens dubte la nostra eina més útil són les “proves de tensió” (stress test).

Big data, analítica avançada i el futur de l’assegurança.

Magdalena Ramada · Willis Towers Watson

Les iniciatives de big data, les tècniques avançades d'analítica predictiva, l'internet de les coses i la intel·ligència artificial són realitats gairebé quotidianes en la majoria de les grans empreses asseguradores.

El Col·legi d’Actuaris de Catalunya: 25 anys de servei a col·legiats i empreses.

Xavier Plana · CAC

El CAC ha volgut destacar especialment l'important suport rebut dels membres protectors, el que ha permès abordar molts dels projectes que s'han dut a terme.

Josep Lluís Ferré, Conseller Delegat d’ALLIANZ

La professió actuarial continuarà jugant un important paper en l'activitat asseguradora.

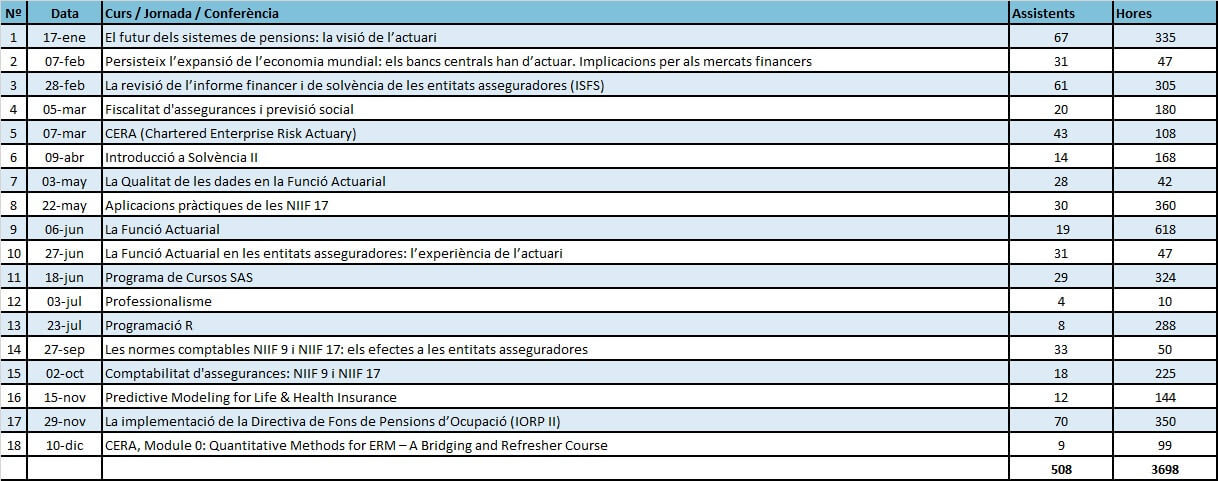

Any 2018

Prop de 3.700 hores i més de 500 professionals han participat en els cursos, jornades i conferències organitzades al llarg de l'any 2018.

Comencem l'any amb una nova imatge, un logotip més actual i modern, que va ser triat per votació dels nostres col·legiats, entre diverses propostes. Amb seguretat, aquesta nova imatge, potenciarà el caràcter de modernitat i transcendència que té la professió actuarial en l'economia.

La presentació de la nova identitat es va dur a terme el passat 25 d'octubre de 2018, en la celebració del 25 aniversari del CAC. Un acte al que van assistir més de 200 persones, col·legiats, antics presidents, representants dels membres protectors, Generalitat de Catalunya, Universitat de Barcelona, UNESPA, ICEA i col·legis de mediadors d'assegurances, entre d’altres.

El Sr. Xavier Plana, Vicepresident del CAC, ens parla a la revista de la celebració del 25 aniversari del Col·legi d’Actuaris de Catalunya, i dels fets més importants d'aquests 25 anys de vida del nostre Col·legi.

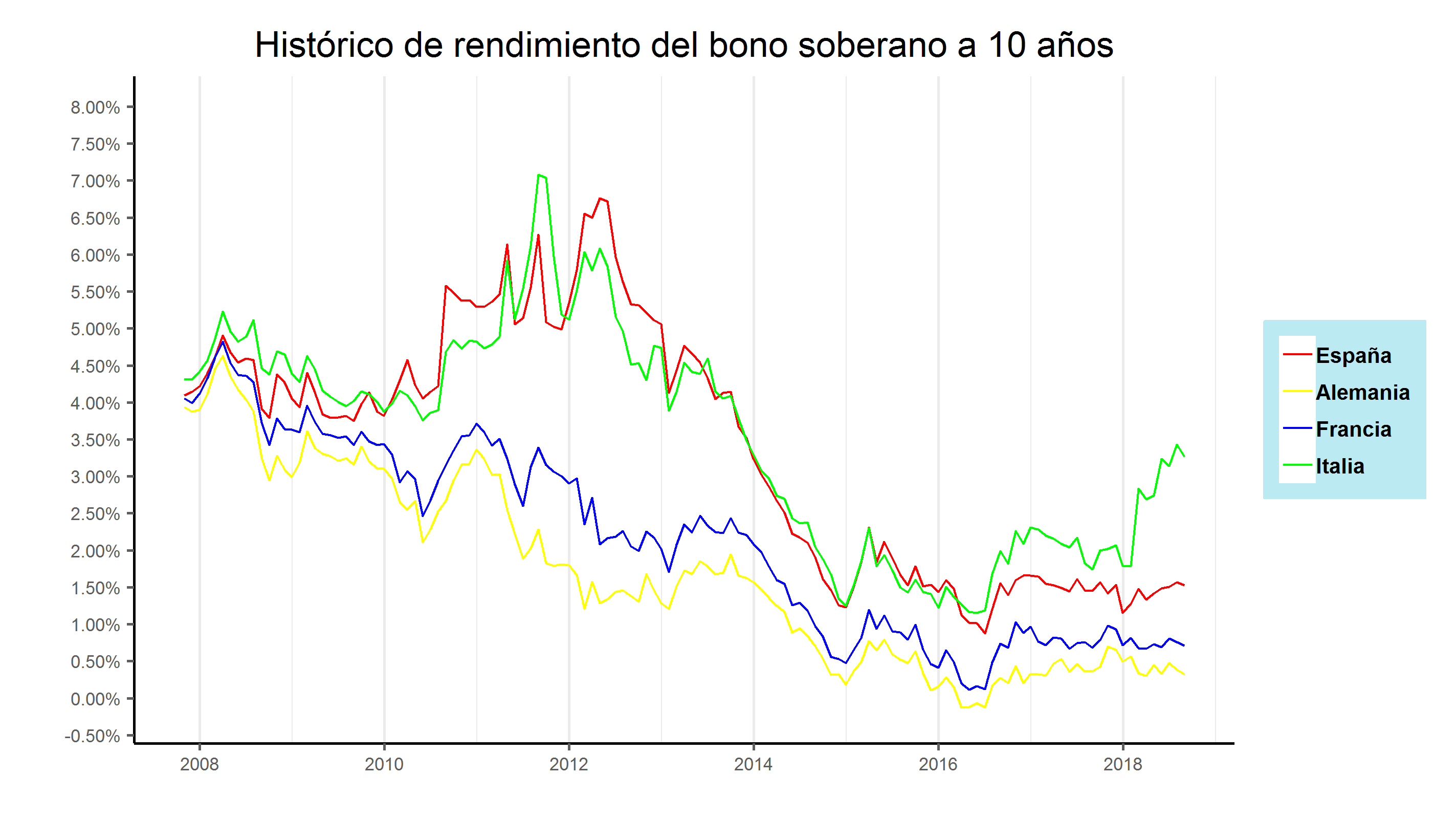

El sector assegurador gestiona una inversió aproximada de 300.000 milions d'euros, un volum equivalent al 25% del PIB. Davant aquests volums d'inversió, és comprensible que el sector assegurador mostri una atenció preferent sobre els riscos associats a ells. Qualsevol fluctuació que experimentin les inversions pot tenir conseqüències directes en el compte de resultats de l'asseguradora.

El Sr. Rafael García, Director de SERFIEX, ens parla dels principals riscos que afronten les entitats asseguradores, recomanant a les entitats que formin al seu personal en la gestió dels riscos, recordant que els riscos s'assumeixen quan es pot no quan es vol.

Des de Solvència II, se li demana al sector assegurador un mínim de 22.600 milions d'euros en fons propis per poder fer front als riscos excepcionals que poguessin materialitzar-se durant el següent any. El sector, pel seu costat, mostra la seva gran fortalesa financera amb uns fons propis igual a 54.700 milions d'euros, més del doble. És evident que la gestió del risc és un element clau en les asseguradores i, la reassegurança, es presenta com una peça bàsica en la seva configuració com podem llegir en l'article que ens presenta Artur Reñé, Director de Guy Carpenter.

Amb més de setanta-cinc mil agents, és evident que les asseguradores tenen una extensa activitat que desenvolupar per mantenir actives i formades a aquestes xarxes. En aquest sentit la transposició d'una directiva europea els objectius de la qual són reforçar la transparència, la protecció al client, així com la competència equitativa per a tots els operadors del sector obligarà a determinats ajusts i canvis en les formes de treballar. En l'article desenvolupat per, Ignasi Calvet, Soci de Garrigues, podrem conèixer les principals línies d'actuació.

El Big Data ha portat amb ell la possibilitat de perfeccionar els sistemes analítics permetent un millor coneixement del client, primes més precises, creació de productes específics, prevenció del frau i determinació de les accions més adequades per a la minoració de les baixes i l'increment de nous clients. En aquest entorn, l'article de Magda Ramada, Director i Sènior Economist , de Willis Towers Watson, ens desvetlla les claus d'aquests processos.

La revista també recull les 18 activitats de formació continuada del CAC l'any 2018, en les quals han participat un total de 508 persones, la qual cosa ha suposat un total de 3.698 hores de formació prestades. Destacar que aquest any 2019 entra en vigor el programa de formació continuada del CAC (CPD) que permetrà recollir en el “Compte CPD” personal de cada col·legiat la formació continuada i complir amb els requisits mínims de formació, d'acords amb els estàndards internacionals, de 20 hores/any.

Finalment, la revista recull una interessant entrevista al Sr. José Luis Ferré, Conseller Delegat d'Allianz Segurs, actuari membre del CAC, en la qual que ens parla, entre d’altres dels principals reptes que, en la seva opinió, hauran d'afrontar les entitats asseguradores, els reptes de la digitalització i del paper de l'actuari en aquest nou escenari.

Esperem que els continguts d'aquest número de la revista siguin del seu interès.

La Directiva (UE) 2016/97 del Parlament Europeu i del Consell, de 20 de gener de 2016, sobre la distribució d'assegurances (“IDD”, per les seves sigles en anglès) hauria d'haver estat traslladada a l'ordenament jurídic espanyol el més tard el passat 1 de juliol de 2018[1]. I les seves disposicions haurien de ser aplicables a Espanya des de l'1 d'octubre de 2018. No obstant això, el Projecte de Llei que l’ha de transferir està encara tramitant-se al Congrés i, atenent a la situació política actual, res permet assegurar que arribi a ser aprovat dins d'aquesta legislatura.

A continuació repassem les novetats més rellevants de la IDD, les línies generals de l’actual text del Projecte de Llei, així com els riscos de la tardana transposició de la Directiva.

Las novetats més rellevants de la IDD

1. L'ampliació del àmbit d'aplicació de la Directiva

La IDD harmonitza les disposicions nacionals relatives a la distribució d'assegurances i reassegurances i coordina les que regulen l'accés a l'activitat, permetent que puguin adaptar-se a les possibles especificitats del mercat i sistema jurídic propis de cada Estat membre. És una regulació de mínims que no impedeix que cada Estat adopti disposicions més estrictes en honor de la protecció dels clients, sempre que no siguin contràries al dret europeu. Introdueix canvis rellevants sobre la Directiva 2002/92/CE, sobre la mediació en les assegurances (“IMD”, per les seves sigles en anglès)[2], que refon i deroga.

Persegueix reforçar la protecció del client, garantint un mateix nivell de protecció, sigui el que sigui el canal a través del que adquireixi el producte d’assegurança. Per a això, amplia el seu àmbit d'aplicació a la distribució d'assegurances que defineix, de forma pràcticament idèntica a com la IMD definia l'activitat de mediació en assegurances[3]. Però, inclou també dins de la distribució d'assegurances, tant l'activitat de mediació en assegurances desenvolupada pels intermediaris, com aquesta mateixa activitat quan és desenvolupada (i) directament per una entitat asseguradora, (ii) per un comparador d'assegurances[4] o per (iii) un intermediari d'assegurances complementàries. Per tant, tots els canals de venda d'assegurances (agents, corredors, operadors de bancaseguro, asseguradores o els seus empleats, comparadors, agregadors, agències de viatges, empreses de lloguer d'automòbils…) queden subjectes, al mateix règim de protecció del client. Només aquells intermediaris d'assegurances complementàries en els quals concorrin les circumstàncies excloents[5], quedaran fora de l'àmbit d'aplicació de la IDD, si be no evitaran el necessari compliment d'obligacions d'informació i normes de conducta mínimes.

2. Els principis generals per al reforç de la protecció del client

El reforç de la protecció del client es pretén aconseguir per la IDD, essencialment, mitjançant noves obligacions d'informació i normes de conducta. Com a principis generals inspiradors d'aquestes obligacions i normes, (i) requereix que els distribuïdors d'assegurances actuïn sempre amb honestedat, equitat i professionalitat en benefici dels interessos dels seus clients, (ii) exigeix que tota la informació, incloses les comunicacions publicitàries, sigui precisa, clara i no enganyosa i (iii) prohibeix que la remuneració dels distribuïdors d'assegurances, o l'avaluació del rendiment dels seus empleats, es realitzin de manera que entrin en conflicte amb l'obligació d'actuar en el millor interès dels clients. En particular, prohibeix qualsevol sistema de remuneració, d'objectius de vendes o d'una altra índole que pugui constituir un incentiu perquè el distribuïdor o els seus empleats recomanin un determinat producte d’assegurança a un client, si el distribuïdor d'assegurances pot oferir un producte diferent que s'ajusti millor a les necessitats del client.

En tot cas, la informació que es faciliti haurà de ser sempre objectiva i comprensible de manera que el client pugui prendre una decisió amb coneixement de causa.

caldria pensar que amb aquests principis generals elementals, i una adequada autoregulació del mercat, la protecció desitjada del client podria quedar suficientment garantida. No obstant això, la IDD va més enllà i concreta determinades obligacions addicionals específiques en les quals es plasmen aquests principis generals.

La Directiva persegueix reforçar la protecció del client, garantint un mateix nivell de protecció, sigui el que sigui el canal a través del que adquireixi el producte d’assegurança.

3. El reforç de les obligacions d'informació

En relació amb les obligacions d'informació, s'exigeix que, amb suficient antelació abans de celebrar-se un contracte d’assegurança, tots els distribuïdors d'assegurances proporcionin al client determinada informació general prèvia, el contingut de la qual varia segons el tipus de distribuïdor que es tracti i és similar al que ja exigia la IMD. Aquesta mateixa informació haurà de facilitar-se també en relació amb qualsevol pagament, diferent de les primes periòdiques i els pagaments previstos, que hagi de realitzar el client en virtut del contracte d’assegurança subscrit.

Com a novetat, convé destacar la informació que es requereix sigui facilitada sobre la naturalesa i la forma de remuneració dels intermediaris d'assegurances i sobre la naturalesa de la remuneració percebuda pels empleats d'entitats asseguradores.

En relació amb el producte d’assegurança, s'exigeix que abans de la celebració del contracte els distribuïdors d’assegurances facilitin al client la informació pertinent sobre el producte d’assegurança de forma comprensible, de manera que el client pugui prendre una decisió fundada, i atenent a la complexitat del producte d’assegurança i al tipus de client. En relació amb els productes de d’assegurança diferents de l'assegurança de vida, l'anterior informació es facilitarà mitjançant un document amb format i contingut d'informació normalitzats (“IPID”, per les seves sigles en anglès)[6], elaborat pel productor de l’assegurança.

Aquestes obligacions d'informació no s’apliquen en relació amb la distribució de les assegurances de grans riscos, ni quan així ho disposi cada estat en relació amb els clients professionals[7]

4. L'assessorament en la venda

Si bé l'assessorament en la venda era un concepte que ja manejava la IMD, la IDD introdueix alguna novetat sobre aquest tema. Per evitar vendes inadequades, la IDD exigeix que el distribuïdor només proposi contractes que s'adeqüin a les exigències i necessitats del client que haurà d'especificar basant-se en informacions obtingudes del propi client.

Així mateix, quan es faciliti assessorament en la venda, a més d'informar aquesta circumstància al client, aquest assessorament es basarà en una anàlisi objectiva i personal, basat en l'anàlisi d'un nombre suficient de contractes d’assegurança oferts al mercat que permeti formular una recomanació personal, atenint-se a criteris professionals.

La Directiva prohibeix qualsevol sistema de remuneració, d'objectius de vendes o d'una altra índole que pugui constituir un incentiu perquè el distribuïdor recomanin un determinat producte d’assegurança si el distribuïdor pot oferir un producte diferent que s'ajusti millor a les necessitats del client.

5. Les vendes creuades

La IDD introdueix el concepte de vendes creuades o de paquets en els quals (i) al costat l’assegurança, com a producte principal, s'ofereixen serveis o productes auxiliars diferents o en els quals (ii) l’assegurança és auxiliar d'un altre producte o servei.

En el primer cas, el distribuïdor haurà d'informar al client si els diferents components poden adquirir-se separadament, oferint una descripció adequada dels diferents components, justificant els costos i despeses de cadascun i, si és el cas, descrivint la manera en què la interacció entre els components modifica el risc o la cobertura de l’assegurança. En el segon cas, el distribuïdor oferirà la possibilitat d'adquirir el bé o servei per separat, excepte quan es tracti d'una assegurança complementària d'un servei o activitat d'inversió, d'un contracte de crèdit o de compte de pagament.

Aquest règim no té relació a la distribució de pòlisses d'assegurança multirisc.

6. Control de productes i requisits en matèria de governança

La IDD introdueix l'obligació per a les entitats asseguradores, i els intermediaris que dissenyin productes d’assegurança, d'establir un procés de disseny, aprovació o adaptació significativa i control dels productes que distribueixi, en el qual s'especifiqui el mercat destinatari per a cada producte, s'avaluïn els riscos pertinents i s'adoptin les mesures que garanteixin que el producte es distribueix en el mercat destinatari definit. Tota la informació adequada resultant d'aquest procés es posarà a la disposició dels distribuïdors. I tot distribuïdor d'assegurances comptarà amb els mecanismes adequats per obtenir i comprendre la informació anterior.

La Directiva introdueix el concepte de vendes creuades o de paquets, però

el distribuïdor haurà d'informar al client si els diferents components poden adquirir-se separadament.

7. Requisits addicionals en relació amb els productes d'inversió basats en assegurances

Arran de la crisi financera i de la desconfiança creada en la suficiència de la informació financera, i en paral·lel amb la regulació del règim dels PRIIPs, la preocupació de la IDD per la protecció del client es fa especialment intensa en relació amb qualsevol producte d'inversió basat en assegurances (“IBIP”, per les seves sigles en anglès) que es defineix com: producte d’assegurança que ofereix un valor de venciment o de rescat exposat total o parcialment, i directa o indirectament, a les fluctuacions de mercat.

En relació amb aquests productes, la IDD exigeix requisits addicionals consistents en:

a) L'adopció de mesures administratives i organitzatives que permetin detectar, prevenir, i impedir conflictes d'interès que perjudiquin els interessos dels seus clients.

b) Facilitar informació addicional prèvia a la celebració del contracte, amb un contingut mínim estipulat, que permeti als clients comprendre raonablement la naturalesa i els riscos del producte i, per tant, adoptar decisions d'inversió amb coneixement de causa.

c) La realització d'una determinada anàlisi d'idoneïtat i adequació diferent segons es tracti de supòsits de venda amb o sense assessorament.

Confiem que el cost i esforç d'adaptació a la IDD que ha suposat, i suposarà, per a tots els distribuïdors d'assegurances, redundi efectivament en una major protecció del client. No obstant això, no cal descartar que determini un excés d'informació difícilment comprensible i assumible pel client mitjà, sense un impacte significatiu per complir l'objectiu que es pretén.

El Projecte de Llei de distribució d'assegurances i reassegurances privades

Existeix un Projecte de Llei que transpassa la IDD tramitant-se en la Comissió d'Economia i Empresa del Congrés dels Diputats; però, en el context polític actual, existeix el risc que no arribi a ser aprovat dins d'aquesta legislatura.

El legislador espanyol ha optat per tramitar una nova llei, que derogui i substitueixi a la vigent Llei 26/2006, de 17 de juliol, de mediació d'assegurances i reassegurances privades, en la qual manté aquells aspectes propis i específics de l'ordenament jurídic espanyol en matèria de mediació d'assegurances i recull la totalitat de les previsions de la IDD, sense acollir-se, en general, a la possibilitat d'establir disposicions més estrictes.

En el que concerneix a qüestions específiques de l'ordenament espanyol, el projecte reprodueix la classificació de mediadors ja consagrada a Espanya (agents d'assegurances exclusives i vinculats, operadors de banca-assegurances i corredors d'assegurances i de reassegurances), amb un règim específic per a cada categoria, manté la figura del col·laborador extern que segueix sense considerar-se mediador, així com els acords de cessió de xarxes d'agents exclusius.

No obstant això, la incertesa sobre la seva aprovació definitiva i sobre el contingut del text final, atenent al grau d'avenç de la tramitació parlamentària no permeten aventurar una anàlisi més profunda de la versió actual del text del projecte.

El retard en la transposició de la Directiva a Espanya pot accentuar el risc de controvèrsies atenent a que els reglaments comunitaris tenen eficàcia plena des del moment de la seva promulgació i entrada en vigor.

La tardana transposició de la IDD a Espanya

Les conseqüències del retard en la transposició de la IDD a Espanya poden ser diverses. D'una banda, la Comissió Europea podria sol·licitar al Tribunal Superior de Justícia de la UE que imposés sancions a Espanya per aquest retard[1].

D'altra banda, el retard en la transposició introdueix el risc d'eventuals controvèrsies derivades del efecte directe vertical de les normes de la IDD que implica la possibilitat que, en determinades circumstàncies, qualsevol particular pugui invocar-les en sentit ascendent davant l'Estat que no les ha traslladat (però sense que càpiga la seva invocació en sentit descendent -és a dir, que l'Estat pugui exigir als particulars el compliment d'aquestes normes-, ni horitzontal entre particulars) o que, de sofrir un perjudici per la falta de transposició, pugui demanar la corresponent responsabilitat patrimonial a l'Estat.

El risc, i les possibilitats, de controvèrsies s'accentuen atenent al fet que, a diferència de les directives que requereixen de transposició, els reglaments comunitaris tenen eficàcia plena des del moment de la seva promulgació i entrada en vigor. Per tant, les normes dels reglaments que completen la IDD[2], podrien ser invocades des de la seva entrada en vigor el passat 1 d'octubre de 2018, malgrat l'efecte directe limitat de la directiva que completen[3].

Per tot això, la falta de transposició en termini crea una incertesa absoluta al mercat de la distribució d'assegurances, tant en les empreses, com en els consumidors els drets dels quals la IDD té com a objectiu prioritari protegir.

1 Inicialment, la IDD hauria d'haver estat traslladada en tots els estats de la UE el 23 de febrer de 2018. Però, atenent a l'aprovació, el 21 de setembre de 2017, dels Reglaments Delegats (UE) 2017/2358 i 2017/2359, que completaven la IDD en el que respecta , respectivament, als requisits de control i governança dels productes aplicables a les empreses d'assegurances i els distribuïdors d'assegurances i als requisits d'informació i les normes de conducta aplicables a la distribució de productes d'inversió basats en assegurances, el Parlament Europeu va sol·licitar a la Comissió que diferís a l'1 d'octubre de 2018 la data d'aplicació de les disposicions legals, reglamentàries i administratives necessàries per donar compliment a la IDD, en honor de donar a les empreses més temps per preparar millor la seva aplicació correcta i eficaç i realitzar els canvis tècnics i organitzatius necessaris per donar compliment als Reglaments Delegats.

2 Directiva 2002/92/CE del Parlament Europeu i del Consell, de 9 de desembre de 2002, sobre la mediació en les assegurances.

3 Tota activitat d'assessorament, proposta o realització de treball previ a la celebració d'un contracte d’assegurança, de celebració d'aquests contractes, o d'assistència en la gestió i execució d'aquests contractes, en particular en cas de sinistre.

4 L'activitat del qual defineix com l'aportació d'informació relativa a un o diversos contractes d’assegurança d'acord amb els criteris triats pels clients a través d'un lloc web o d'altres mitjans, i l'elaboració d'una classificació de productes d’assegurança, inclosos preus i comparacions de productes, o un descompte sobre el preu d'un contracte d’assegurança, quan el client pugui celebrar un contracte d’assegurança directa o indirectament utilitzant un lloc web o altres mitjans.

5 Les circumstàncies excloents són les mateixes que ja recollia la IMD: (i) assegurança d'avaria, pèrdua o dany del bé, o de no utilització del servei, subministrats, o de danys o pèrdua de l'equipatge i altres riscos relacionats amb un viatge contractat i (ii) prima anual prorratejada d'import no superior a 600 EUR, o 200 EUR si la durada del serveis és inferior o igual a tres mesos (abans amb la IMD 500 EUR, exigint-se a més que la durada total de l’assegurança, amb les seves pròrrogues no fos superior a cinc anys).

6 El format i contingut del qual ha estat regulat pel Reglament d'Execució (UE) 2017/1469 de la Comissió, d'11 d'agost de 2017, pel qual s'estableix un format de presentació normalitzat per al document d'informació sobre productes d’assegurança diferents de l'assegurança de vida.

7 Segons es defineixen en l'article 4.1.10), d'acord amb els criteris de l'Annex II, de la Directiva 2014/65/UE, del Parlament Europeu i del Consell, de 15 de maig de 2014, relativa als mercats d'instruments financers.

8 Segons la informació actualitzada a 1 d'octubre de 2018 que figura a la web de la UE, sobre el transposition status de la IDD (https://ec.europa.eu/info/publications/insurance-distribution-directive-transposition-status_en), d'acord amb les comunicacions que tots els estats estan obligats a realitzar, a més d'Espanya, vuit estats més no haurien comunicat transposició alguna i quatre estats (entre els quals es trobaven Alemanya i França) haurien solament comunicat una transposició parcial.

9 Reglamento d'Execució (UE) 2017/1469, de la Comissió, d'11 d'agost de 2017, pel qual s'estableix un format de presentació normalitzat per al document d'informació sobre productes d’assegurança i els dos Reglaments Delegats (UE), de 21 de setembre de 2017, pels que es completa la IDD: 2017/2358, pel que fa als requisits de control i governança dels productes aplicables a les empreses d'assegurances i els distribuïdors d'assegurances i 2017/2359, pel que fa a als requisits d'informació i les normes de conducta aplicables a la distribució de productes d'inversió basats en assegurances.

10 Sobre aquesta qüestió, en relació amb l'entrada en vigor del Reglament d'Execució 2017/1469, cal esmentar que la DGSFP, mitjançant resposta a consulta de 13 de setembre de 2017, ja s'ha pronunciat defensant que com té lloc en el context de relacions entre particulars (clients i distribuïdors de productes d’assegurança) no desplegarà la seva eficàcia jurídica fins que entri en vigor la norma per la qual es traslladi la IDD a l'ordenament jurídic espanyol.

La definició més popular de la reassegurança, que en algun moment tots hem utilitzat, és que la reassegurança és l’assegurança de l’assegurança. Aquesta explicació sembla una mica simple i banal i potser ho sigui, però no per això deixa de ser certa. La reassegurança és la protecció que els asseguradors han de necessitar per limitar l'exposició originada en els riscos assumits dels seus assegurats.

Un assegurador ha de tractar de replicar les mateixes operacions tantes vegades com pugui, particularment quan els riscos que assumeix siguin homogenis i les tarifes aplicades confortables, però aquesta cartera que crea, porta inherents els riscos propis de l'activitat asseguradora, que l'assegurador ha de voler protegir, és a dir reassegurar.

La reassegurança és la protecció que els asseguradors han de necessitar per limitar l'exposició originada en els riscos assumits dels seus assegurats.

Com dèiem, tot i considerant una cartera homogènia, creada amb una tarifa la freqüència de la qual i cost mitjà hagin estat obtinguts d'una mostra suficientment gran i de riscos idèntics als que anem a subscriure i amb un gran nombre d'ells, no podem descartar l'ocurrència de desviacions negatives de diferent naturalesa que són les que anem a tractar de protegir i minorar amb la reassegurança.

Així tenim; desviacions dels resultats per les fluctuacions aleatòries en la càrrega sinistral pròpies de les operacions d’assegurança, que poden venir derivades d'increments de la freqüència sinistral, per l'ocurrència de sinistres punta i/o per l'ocurrència de grans esdeveniments catastròfics tant siguin generats per la natura como per l'home.

Les desviacions negatives també poden produir-se pel conegut risc de canvi on englobaríem; canvis tecnològics, legals o de qualsevol altre tipus que ens portarien a l'assegurament d'un risc diferent del que està contemplat al moment de la subscripció

Finalment també podem tenir desviacions negatives fruit del que es coneix com el risc d'error o millor, devaluació errònia del risc, que comporta una selecció inadequada o unes primes i o condicions insuficients,

De l'anterior es desprèn que l'assegurador va a comprar proteccions de naturalesa financera, per limitar aquestes possibles desviacions i a aquestes proteccions les anomenem reassegurança.

De tot l'anterior es desprèn que el que estem limitant o reduint amb la reassegurança i que per tant podem considerar com la seva funció principal és:

- La volatilitat dels resultats i el risc de liquiditat

- La necessitat de capital per operar

Dos aspectes clau per a la viabilitat d'un assegurador i al qual el control és estrictament necessari en la seva gestió.

No obstant això les dues funcions, encara que íntimament lligades, tenen les seves diferents peculiaritats.

La reducció de la volatilitat dels resultats i el risc de liquiditat ha de preocupar als gestors i als accionistes de la companyia en funció del seu gust pel Risc, de la disponibilitat d'actius amb suficient liquiditat per fer front a aquests escenaris negatius quan es produeixin i del nivell de probabilitat de sofrir pèrdues en la Retenció. De vegades també pot interessar per altres aspectes conjunturals com evitar la potencial constitució d'alguna provisió vinculada a resultats passats, als plans de futur desenvolupament de la Companyia o fins i tot el guanyar una major llibertat en la política d'inversions.

La reassegurança genera reducció de Capital, necessària particularment en aquells casos on els recursos propis o el capital disponible és limitat.

La reducció de Capital que genera la reassegurança és una mica més estructural i totalment necessària , particularment en aquells casos on els recursos propis o el capital disponible és limitat.

Per poder valorar si les funcions de la Reassegurança són les esperades i un programa opera adequadament en una determinada cartera, haurem primer de poder mesurar la grandària d'aquestes potencials desviacions negatives futures que es poden produir.

Per fer-ho la millor solució és crear un model que reprodueixi el més fidelment possible el comportament de la nostra cartera i mitjançant un procés de simulació estocàstic generar un gran nombre d'escenaris que ens permetin saber quins són les pèrdues que aquesta cartera pot sofrir en els escenaris negatius encara que aquests siguin poc probables i tenir suficient capital per afrontar-los o dissenyar una reassegurança que redueixi aquesta necessitat a un nivell assumible.

Solvència II, reconeix i recull perfectament aquesta situació, identifica els riscos que cal valorar, defineix el capital necessari per operar com aquell per fer front al 99,5% dels escenaris que es puguin produir, és a dir que fixa en el VaR del 99,5% el capital per operar i atorga a la reassegurança un paper de rellevància com el principal mitigador o reductor d'aquestes necessitats de capital de qualsevol assegurador.

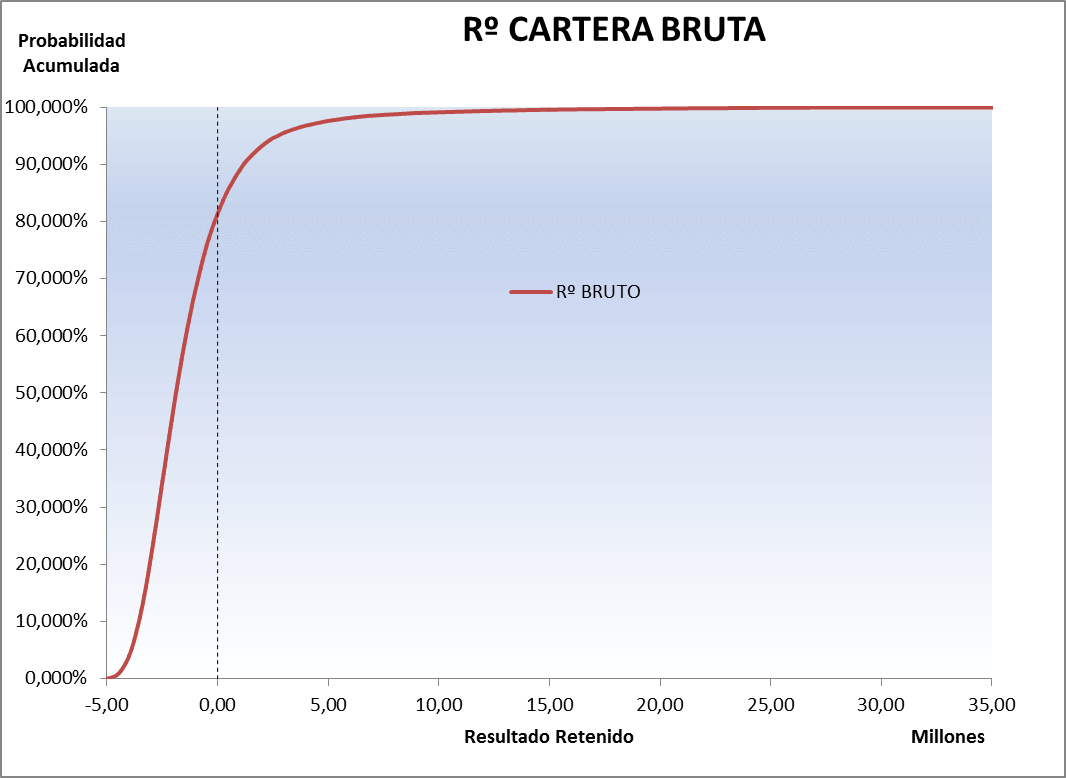

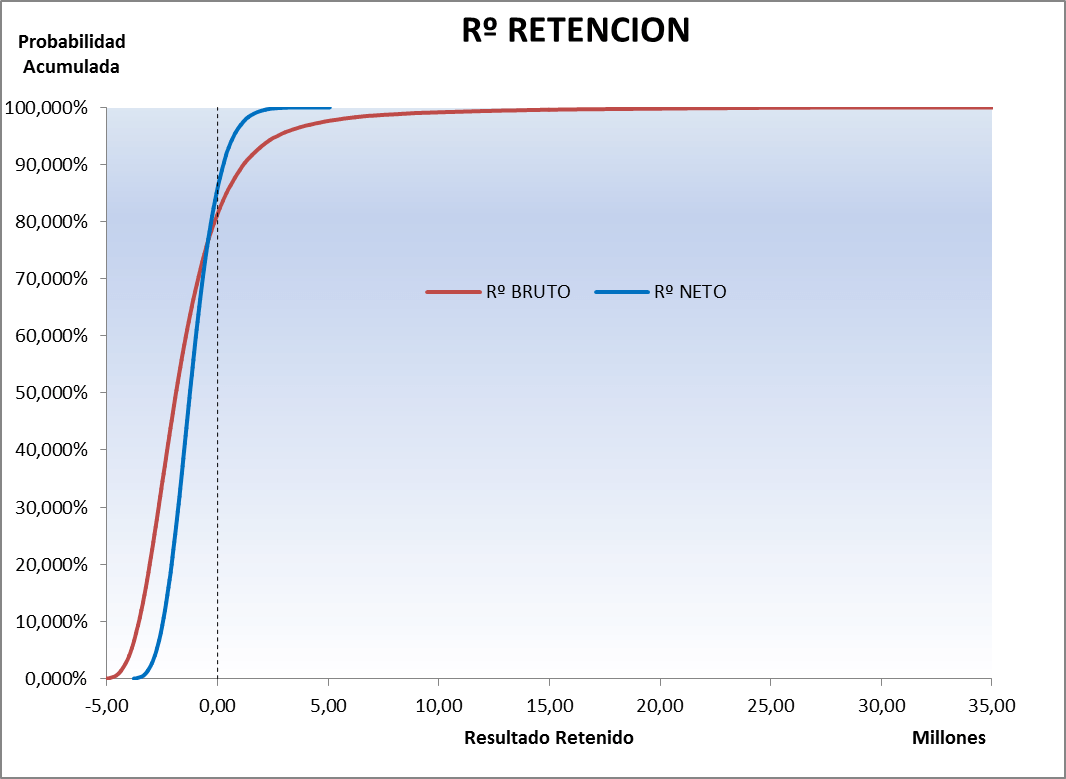

Seguint el suggeriment de Solvència II, podem definir que la reducció de capital que hem dit que és una de les principals funcions de la reassegurança, és la diferència que trobem entre el VaR del 99,5% de la cartera bruta i el VaR del 99,5% de la cartera Neta després de l'aplicació d'un programa de Reassegurança. Es fàcil d'entendre que aquesta diferència és la principal funció de la Reassegurança.

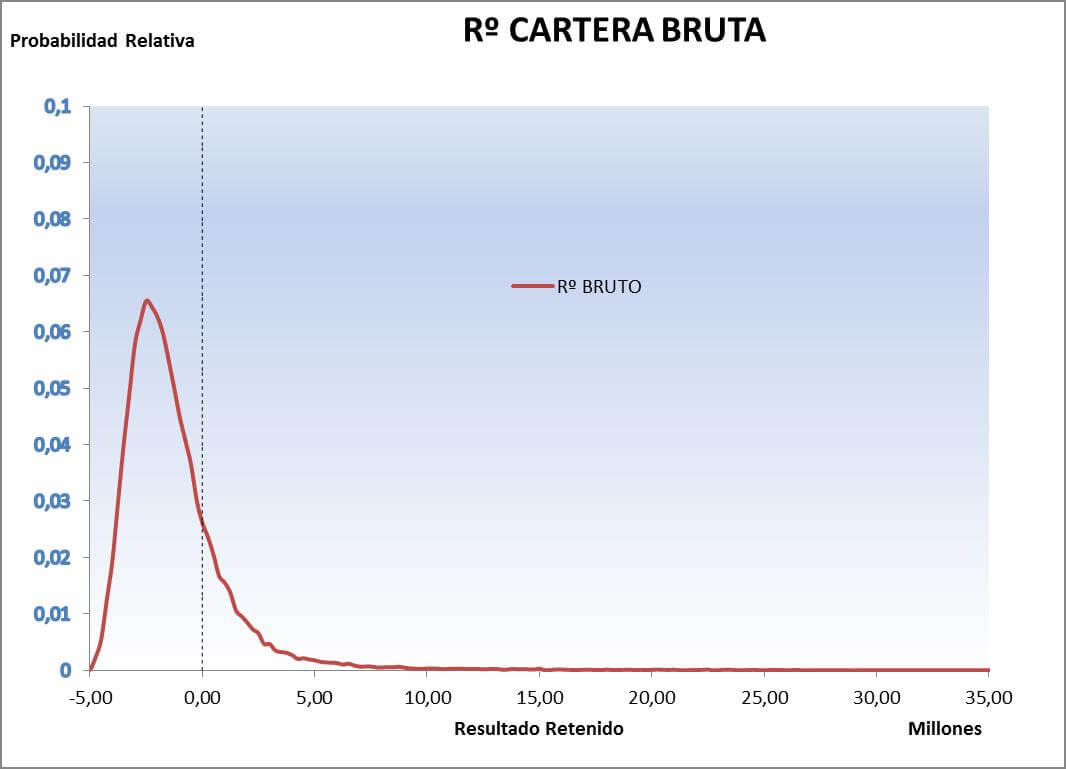

Per exemple, modelitzem una cartera imaginària de Danys mixta que inclogui Riscos Particulars, Riscos industrials i una mica d'exposició catastròfica d'una grandària de €32M aproximadament. Per crear aquest model que reprodueixi el comportament de la cartera i ens permeti generar escenaris mitjançant la modelització, hem de parametritzar la sinistralitat, segmentant-la entre bàsica i greu, triant les distribucions matemàtiques, tant per a freqüència com per a intensitat que millor s'ajustin a l'experiència de la mateixa i que ofereixin la major qualitat predictiva possible i afegir un “CAT event file” d'acord amb l'exposició catastròfica, per poder efectuar el procés de simulació que ens permeti generar suficients escenaris, d'acord als paràmetres obtinguts de la sinistralitat de la cartera i d'aquí obtenir la “CDF” o Distribució Agregada de Probabilitat del resultat d'aquesta cartera.

Una altra funció essencial que ens ofereix la reassegurança és reduir la volatilitat dels resultats Nets i l'accés a liquiditat en cas de sinistre o esdeveniment greu.

Com hem vist la modelització d'una cartera es basa en la generació d'escenaris de sinistralitat però per conèixer el capital necessari per operar hem de considerar les pèrdues que aquestes desviacions poden oferir pel que a la sinistralitat li sumarem les despeses en els quals l'assegurador incorre i deduirem les primes que anem a cobrar.

Així els resultats negatius equivaldran a benefici mentre que els resultats positius són les pèrdues o el capital necessari per operar.

En aquest exemple:

Si convertim la funció de densitat en una “CDF” o distribució agregada de probabilitat tenim una millor visió de la qualitat i els resultats que ofereix qualsevol cartera. Així en aquest cas veiem que la probabilitat que la cartera generi benefici és del 80% i el capital que requereix per fer front al 99,5% dels escenaris negatius és més aviat elevat €13,6 fruit d'una cua una mica pesada pel risc industrial.

| Agg prob | Rº BRUTO |

|---|---|

| 10,00% | -3.555.375 |

| 25,00% | -2.861.412 |

| 50,00% | -1.882.315 |

| 75,00% | -550.017 |

| 90,00% | 1.171.100 |

| 99,00% | 8.876.016 |

| 99,50% | 13.623.204 |

| 99,75% | 18.919.137 |

| 99,90% | 23.369.470 |

| Mean | -1.330.993 |

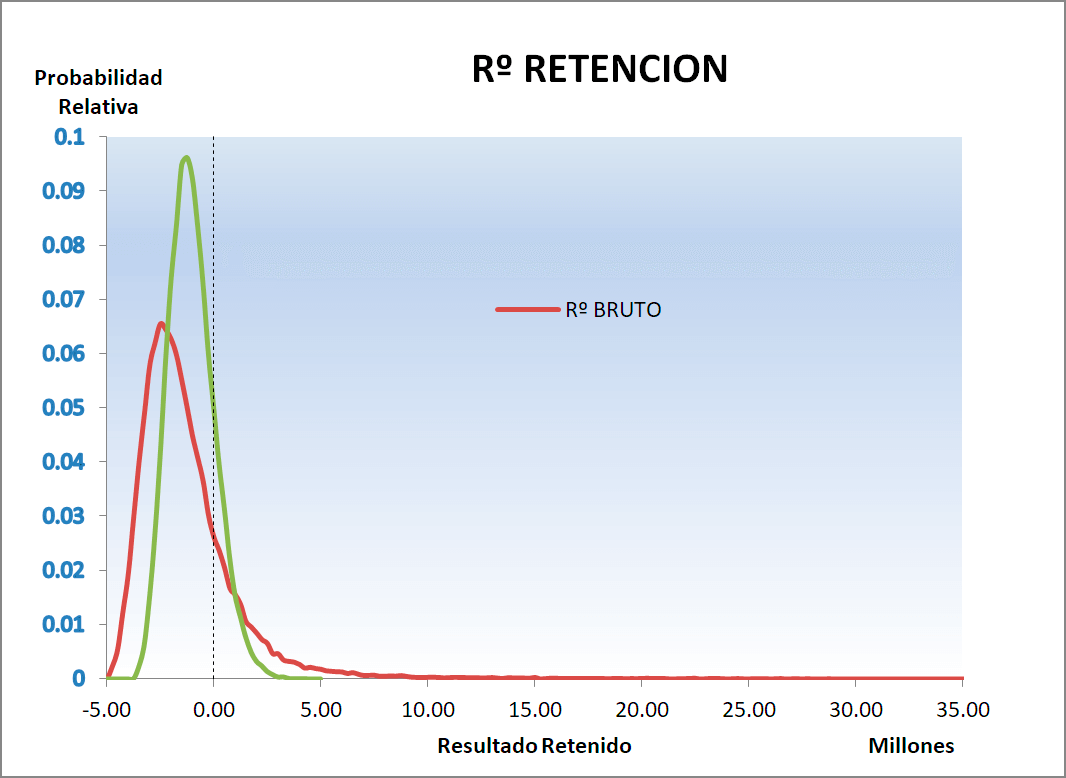

Si aquesta cartera la protegim amb un programa de Reassegurança a l'excés de Pèrdues per Risc amb una Prioritat de €400k i fins a un límit total de €30M i un altre programa per esdeveniment amb la mateixa Prioritat i fins a un límit total de €4,5M.

Resimulem i obtenim:

| Agg prob | Rº BRUTO | Rº NETO |

|---|---|---|

| 10,00% | -3.555.375 | -2.468.856 |

| 25,00% | -2.861.412 | -1.923.387 |

| 50,00% | -1.882.315 | -1.251.280 |

| 75,00% | -550.017 | -496.485 |

| 90,00% | 1.171.100 | 264.454 |

| 99,00% | 8.876.016 | 1.689.218 |

| 99,50% | 13.623.204 | 2.061.033 |

| 99,75% | 18.919.137 | 2.364.048 |

| 99,90% | 23.369.470 | 2.752.964 |

| Mean | -1.330.993 | -1.161.116 |

Com podem veure, aquesta cartera ofereix en la mitjana un Benefici de €1,3M que equival al Resultat esperat Brut. El Capital estalviat si considerem el VaR del 99,5% és de € 11,6M doncs passa de € 13,6M en la cartera Bruta a €2M en la cartera neta, mentre que el benefici esperat solament es redueix a €1,33M a €1,16M.

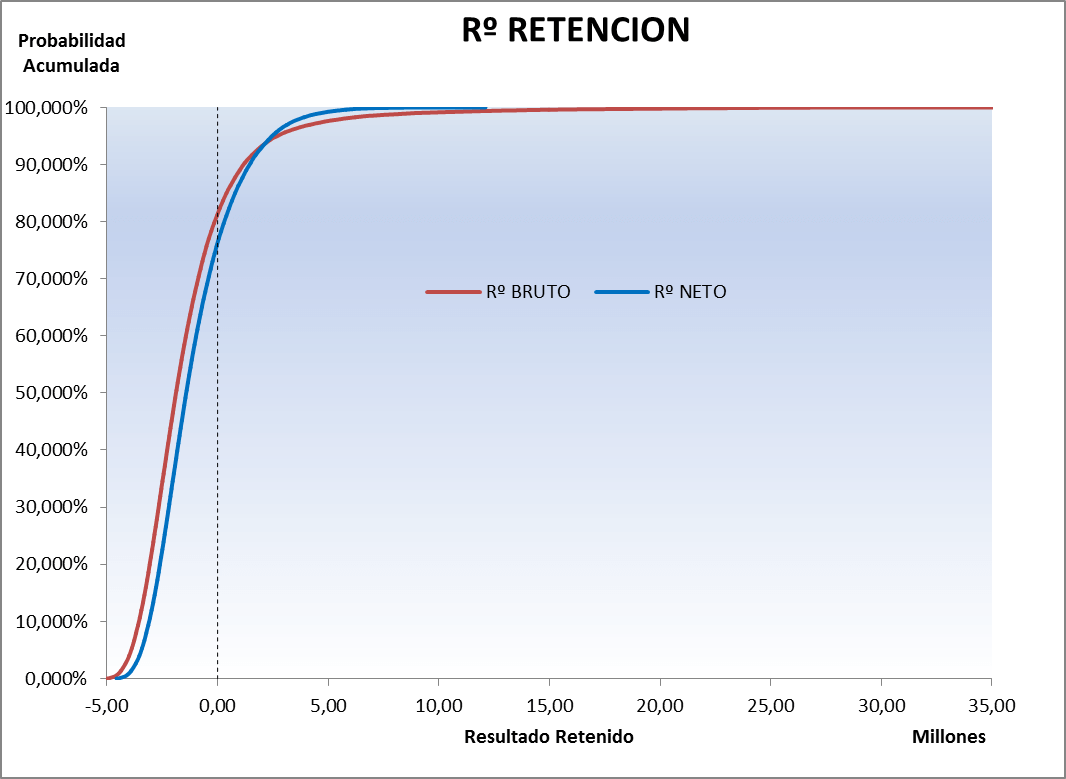

L'altra funció essencial que ens ofereix la reassegurança és reduir la volatilitat dels resultats Nets i l'accés a liquiditat en cas de sinistre o esdeveniment greu.

Ja es veu perfectament que amb la Reassegurança edim benefici en els escenaris favorables però reduïm la probabilitat de pèrdua i la cua en els escenaris negatius. Se'ns redueix tant el benefici com la pèrdua i per tant la volatilitat doncs en la distribució del Resultat Net, els resultats simulats estan menys dispersos respecte de la mitjana que en el cas de la cartera bruta.

Així tenim que la Desviació Estàndard o Típica és una mesura que podem utilitzar per mesurar la volatilitat que reduïm amb la Reassegurança però també podem utilitzar el Coeficient de Variació que és una altra mesura de la dispersió relativa, que s'obté dividint la desviació estàndard del conjunt d'escenaris simulats entre la seva mitjana i que s'expressa en termes percentuals

En el cas que hem vist tenim:

| Mean | -1.330.993 | -1.161.116 |

|---|---|---|

| dvt Std | 2.656.680 | 1.066.217 |

| CV | 200% | 92% |

En l'exemple presentat amb el mateix programa aconseguim reduir tant el capital com la volatilitat.

Aquesta mateixa cartera si apliquéssim tan sols el programa d'excés de pèrdues per risc i amb una prioritat de €3,5M aconseguiríem reduir el capital necessari per operar de forma encara una mica rellevant però la volatilitat molt menys a pesar que l'estalvi en Cost de Reassegurança no és significatiu!

| Agg prob | Rº BRUTO | Rº NETO |

|---|---|---|

| 10,00% | -3.555.375 | -3.093.907 |

| 25,00% | -2.861.412 | -2.399.944 |

| 50,00% | -1.882.315 | -1.420.847 |

| 75,00% | -550.017 | -93.517 |

| 90,00% | 1.171.100 | 1.446.414 |

| 99,00% | 8.876.016 | 4.648.738 |

| 99,50% | 13.623.204 | 5.548.251 |

| 99,75% | 18.919.137 | 6.237.811 |

| 99,90% | 23.369.470 | 7.417.920 |

| Mean | -1.330.993 | 2.656.680 |

| dvt Std | 2.656.680 | 1.848.821 |

| CV | 200% | 173% |

Al mercat durant alguns anys es va mantenir una tendència on es van buscar programes més simples, fonamentalment en XL, amb retencions més aviat altes on els objectius eren reduir el cost de Reassegurança i el capital per operar però en alguns escenaris realment adversos i crítics. Com a conseqüència i sempre parlant en termes generals, es va veure com alguns programes proporcionals desapareixien i les prioritats augmentaven particularment entre les companyies més grans.

Recentment s'ha vist que aquesta tendència ha canviat i que fruit de la situació de mercat ha renascut un interès, per protegir millor les exposicions contractant majors cobertures de reassegurança o alternatives com les que ofereixen els ILS Industries link securities en forma de CAT Bond, Sidecars etc… que no sembla conjuntural

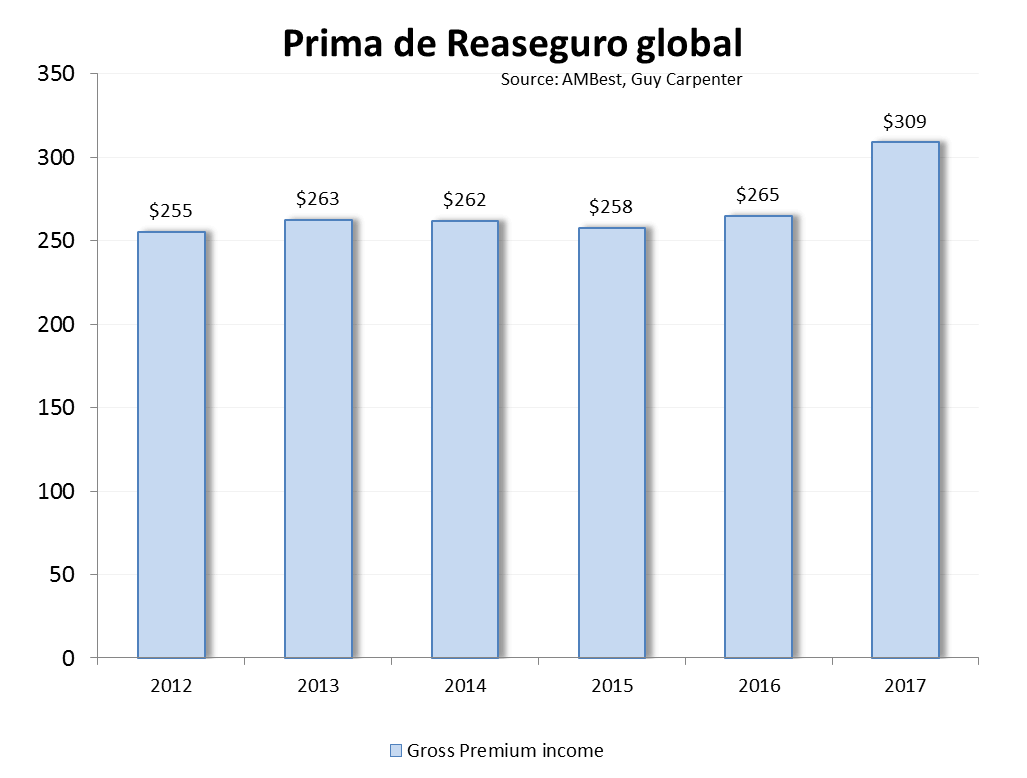

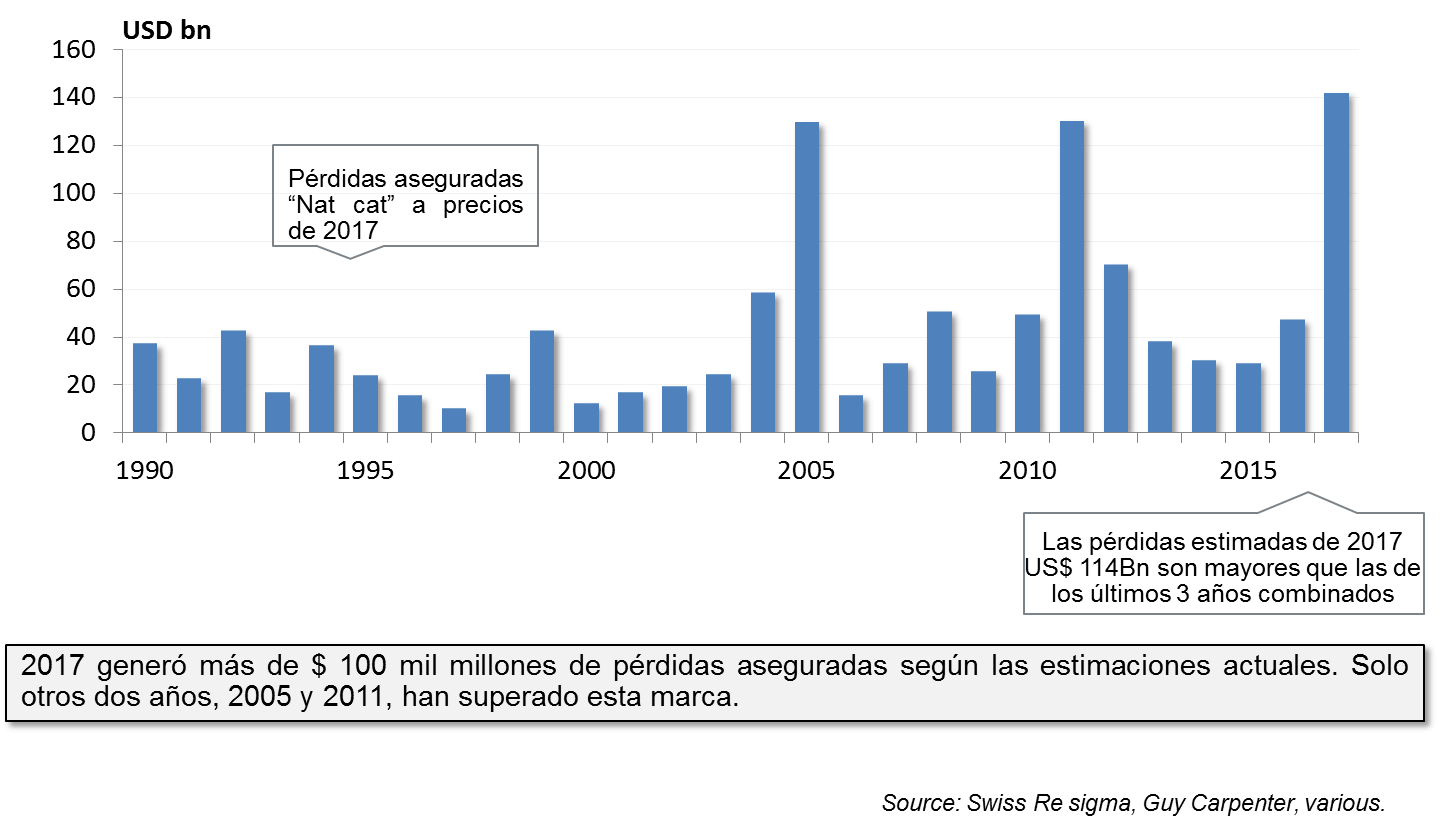

Aquest fenomen es pot veure en l'evolució de primes reassegurades a nivell mundial.

Confirmant aquesta tendència, en 2018 la cessió de primes a la reassegurança està també creixent significativament i al primer semestre suposa un 16% sobre el primer semestre de 2017.

Què està passant?

D'una banda tenim que després de l'entrada en vigor de Solvència II la reassegurança s'ha convertit en un mecanisme estratègic de gran rellevància per a les asseguradores a les quals, com ja hem dit, permet manejar millor les seves necessitats de capital, la volatilitat del seu negoci i les seves necessitats de liquiditat.

Després de l'entrada en vigor de Solvència II la reassegurança s'ha convertit en un mecanisme estratègic de gran rellevància per a les asseguradores.

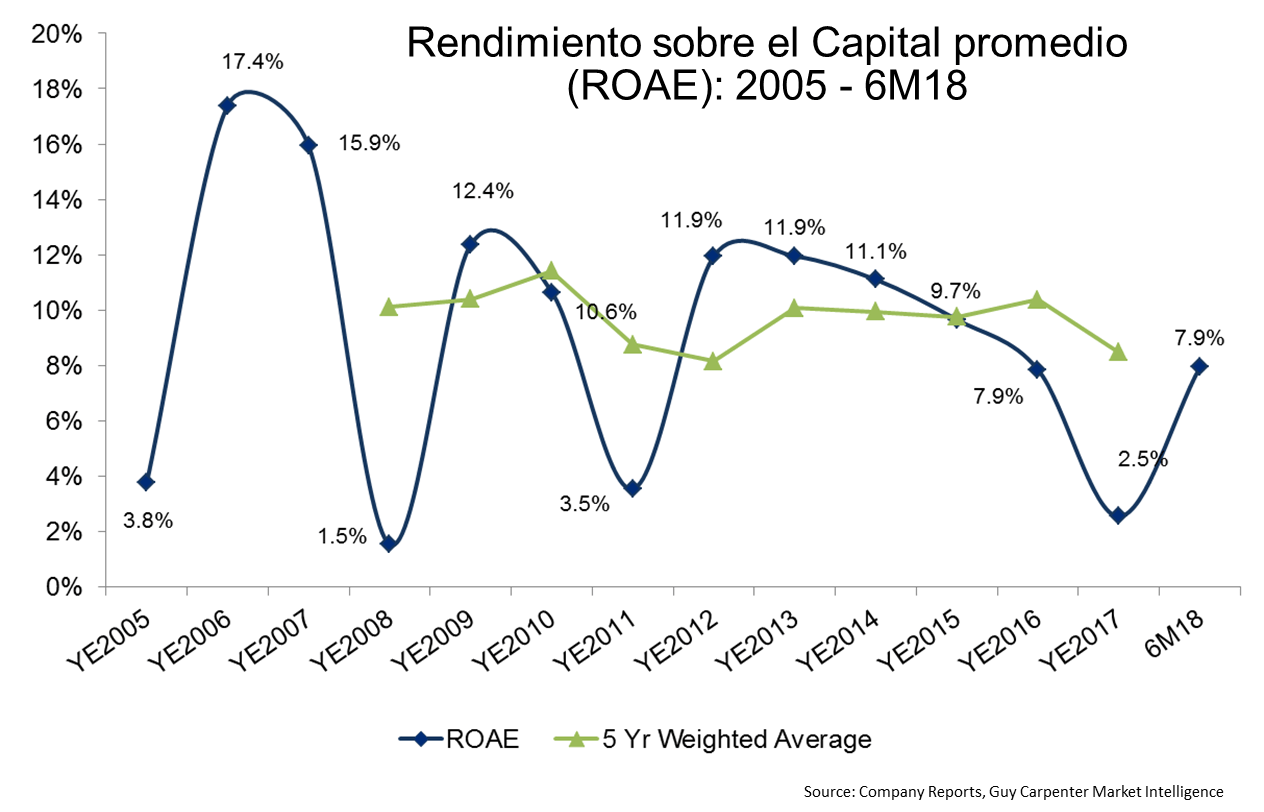

D'altra banda tenim un mercat cada vegada més volàtil, incert, competitiu, complex i ambigu és a dir el que avui es coneix amb l'acrònim de VUCCA, que òbviament planteja la necessitat de considerar unes millors proteccions als asseguradors que a més veuen com els mercats financers amb un període sostingut de tipus d'interès baixos o fins i tot, en algun moment, negatius, minven els resultats financers derivats de les inversions i impulsen la necessitat de major contractació de reassegurança com a única fórmula de control de la volatilitat i la liquiditat, vital per poder mantenir els actuals nivells atractius de ROE que ofereix el sector assegurador tant a nivell nacional com a internacional.

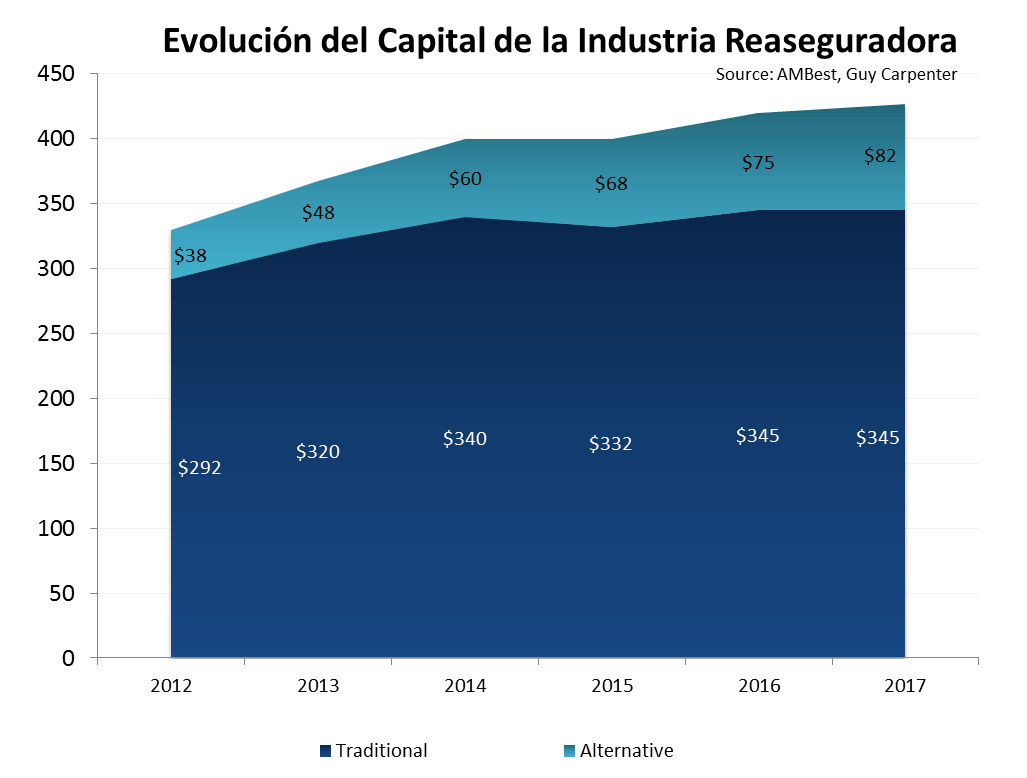

Curiosament aquesta situació de món VUCCA i de baixos tipus d'interès té altres derivades interessants per a la reassegurança. Fa just un any després dels huracans Harvey, Irma i Maria i posteriorment els Terratrèmols de Mèxic i els incendis salvatges de Califòrnia, s'esperava una erosió dels recursos propis de la indústria reasseguradora que podia comportar un enduriment del mercat.

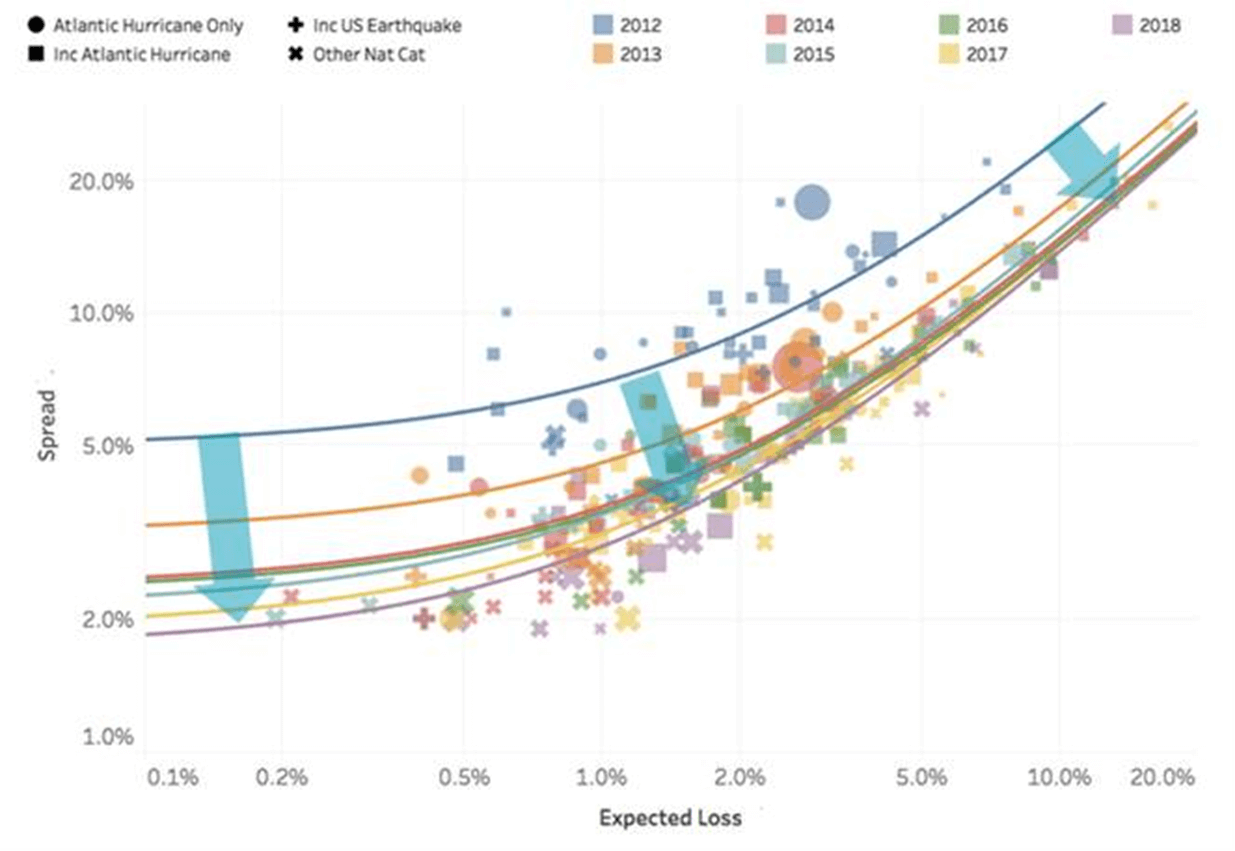

De fet la principal incertesa radicava en si el capital seguiria fluint al sector en formes “alternatives” com CAT Bonds, Sidecars, etc…. Doncs algun d'aquests instruments s'havia vist afectat pels esdeveniments del 3er trimestre del passat any. El dubte es va resoldre de pressa, el capital no tan sols va tornar, sinó que ho va fer en major quantitat i una mica més barat.

Aquí podem veure l'evolució dels preus dels CAT Bonds dels últims anys que segueixen oferint cupons amb tipus atractius per als inversors i més competitius per als compradors.

La raó per la qual es va produir aquest fenomen és, simple, la tornada que ofereix la indústria reasseguradora, encara que no va ser bo el 2017, si ho és en la mitjana dels últims anys i per descomptat ho és molt més que un altre tipus d'inversions.

Aquesta arribada contínua de capital, més en forma alternativa que tradicional, té una altra conseqüència que és la necessitat d'obtenir la tornada pretesa i per tant exerceix pressió als Reasseguradors per subscriure més, la qual cosa difícilment permetrà mantenir els preus estables.

Com que el coneixement i la gestió del risc per part dels Reasseguradors és profund i professional, cal esperar que la seva disciplina de subscripció mitigarà parcialment aquesta pressió i com a conseqüència que la potencial caiguda de preus no es produeixi o sigui molt tímida, però d'altra banda també impedeix, que els preus augmentin malgrat que els resultats dels reasseguradors no siguin últimament tan bons com en el passat .

Aquesta situació d'estabilitat de mercat, a diguem bon preu, és la que s'ha percebut, primer pels grans jugadors i els propis reasseguradors, i que ara s'està generalitzant i és generadora d'aquesta major contractació que hem apuntat i que té com a fi aprofitar millor les dues funcions clau de la reassegurança, la reducció de Capital i també de la volatilitat i del risc de liquiditat.

En aquest entorn el paper del broker de reassegurança i per descomptat el de Guy Carpenter s'està tornant més estratègic per als nostres clients, doncs més que mai requereixen consell per poder navegar en aquest món VUCCA i per trobar les solucions més adequades a les seves específiques necessitats.

La gestió de riscos a les entitats asseguradores

Una vegada em van explicar que un estadístic va ficar el seu cap en un forn i els seus peus en un congelador, i somrient va dir: quina temperatura tan agradable! Els que ens dediquem a la mesura, control i gestió de riscos financers i actuarials recorrem habitualment a mitjanes, desviacions i probabilitats com la millor forma de caracteritzar la incertesa. Però, en la majoria dels casos, l'estimació de possibles pèrdues no és només qüestió de matemàtiques, estadística o tècnica actuarial si no, també, d'ofici, experiència i, sobretot, molt sentit comú.

Els nens saben pels contes que existeixen els cignes negres… i també saben que són molt rars. Els professionals del risk-management ens hem oblidat d'aquests “contes” i com ja som grans preferim els “comptes”. I els comptes d'actuaris i financers ens diuen que els nostres cignes negres són successos pràcticament inversemblants (successos catastròfics) als quals prestem poca atenció degut a que són incontrolables i escassament gestionables. El que realment ens inquieta és que també existeixen molts cignes blancs rebels, que se separen del grup, volen baix i poden fer-nos molt dany.

L'estimació de possibles pèrdues no és només qüestió de matemàtiques, estadística o tècnica actuarial si no, també, d'ofici, experiència i, sobretot, molt sentit comú.

Efectivament, els professionals de la gestió de riscos dediquem principal atenció a preparar la capacitat de resposta dels nostres recursos propis a evitar successos “versemblants però poc probables” (com una crisi de borsa, l'incendi d'un immoble assegurat o una desviació de la longevitat del nostre col·lectiu), però no a successos inversemblants o catastròfics. Per a aquests últims tan sols podem dissenyar plans de contingència (dels quals parlarem més tard).

Per exemple, el capital de solvència obligatori (SCR) de Solvència II s'ha calibrat al 0,5% de probabilitat d'ocurrència, és a dir, successos versemblants però poc probables. Per a la caracterització d'aquests successos tenim bons aliats. L'anàlisi de les cues de les distribucions de probabilitat és un d'ells: ens diu el que passa més enllà de la “normalitat” (el Tail VaR, és una d'aquestes tècniques).

Però sens dubte la nostra eina més útil són les “proves de tensió” (stress test). Totes les proves de tensió consisteixen bàsicament en el mateix: comparem quant valem avui i quant valdríem després que el “cigne poc probable” ens impactés. El nostre treball no només consisteix a mesurar la pèrdua esperada (la diferència) o la deterioració de la nostra solvència; també consisteix a ajudar a dissenyar escenaris realistes per a la recuperació del nostre “muscle” (recursos propis econòmics) i la seva capacitat de generar riquesa futura.

Els professionals de la gestió de riscos dediquem principal atenció a evitar successos versemblants però poc probables, però no a successos inversemblants o catastròfics. Per a aquests últims tan sols podem dissenyar plans de contingència.

Les proves de tensió més útils són “anàlisi què passa si?”, “comportament en el pitjor escenari” i “proves de resistència inversa”. En “què passa si?” (what if? analysis) dibuixem situacions extremes creïbles. En la següent tècnica -worst case scenario- repliquem crisis reals passades o dissenyem situacions extremes combinades. Les proves de resistència inversa són especialment interessants. Consisteix a fer les coses a l'inrevés: com de gris ha de ser el cigne i com de baix ha de volar per tal que la meva solvència o el meu “muscle” es deteriorin fins a un determinat nivell?

Els xocs del model estàndard de SCR de Solvència II són proves de tensió. L'avaluació de les necessitats de capital i desig de risc d'ORSA requereixen bateries extenses de proves de tensió. Fins i tot l'estimació de l'ajust addicional per risc tècnic d'IFRS 17 o la provisió per deterior del valor creditici d'IFRS 9 es poden estimar amb proves de tensió.

Podem realitzar proves de tensió simples i genèriques amb motors de càlcul senzills (però tremendament útils) com Excel. No obstant això, per poder realitzar proves complexes i “fines” necessitarem eines potents capaces d'industrialitzar i sistematitzar la valoració del nostre actiu i passiu. Si no podem valorar és impossible mesurar riscos o realitzar stress test. És important recalcar aquest punt: la valoració és la pedra angular de tot el procés de risk-management. Pel seu lloc estem parlant de la valoració intel·ligent, és a dir, la millor estimació dels passius actuarials (best estimate liability o BEL) i el valor raonable de les nostres inversions.

Els motors de càlcul no són necessaris perquè cal mesurar riscos o realitzar proves de tensió. Els motors de càlcul són necessaris, fonamentalment, per valorar passius actuarials i actius financers, tant per separat com de forma contingent. Com pretenem realitzar els càlculs de BEL mensuals que exigeix IFRS 17 si amb prou feines arribem al càlcul trimestral que exigeix Solvència II? L'aposta per la tecnologia ja no és una opció.

Sens dubte la nostra eina més útil són les “proves de tensió” (stress test).

Però independentment de la industrialització de les tasques i els motors de càlcul el que és innegociable per a l'ofici de risk-management és l'organització i la qualitat de la informació, tant la inicial com la generada. Qualsevol projecte BEL, SCR, QRT, ALM, ORSA o IFRS és, fonamentalment, un projecte de gestió i organització d'informació complexa i heterogènia. És necessari mobilitzar informació de productes, pòlisses, primes, notes tècniques, taules de mortalitat, històrics de sinistralitat, de rescats, classificacions a l'efecte de solvència o de comptabilitat, operacions financeres, característiques i atributs dels instruments d'inversió, preus, corbes de descompte, diferencials de crèdit, probabilitat d'impagament, ratings, registre d'esdeveniments operacionals, les seves probabilitats d'ocurrència i les seves severitats, millor estimació dels passius, marge de risc, valor raonable dels actius, riscos financers, tècnics i operacionals, balanç, compte de resultats, marge de servei, estàndards regulatoris, models interns. Ni en el magatzem de la ferreteria més gran del món trobem tantes referències! Crec fermament que a EIOPA se li va oblidar una cinquena “funció clau” en el Pilar II de Solvència II: la funció de “ governança de la dada”. Sense un Chief Data Officer que es responsabilitzi de la qualitat de la dada, estem morts. Els americans ho resumeixen així: ”garbage in, garbage out”. Per a auditors i supervisors la traçabilitat de les dades i la replicabilitat dels càlculs seran innegociables.

I què passa amb els cignes negres. Per protegir-nos, en la mesura del possible, davant situacions catastròfiques o semi-catastròfiques els professionals del risk-management col·laborem amb les diferents àrees de negoci i amb l'adreça per dissenyar plans de contingència que aprovi el consell d'administració. L'objectiu d'un pla de contingència és protegir el valor econòmic de l'entitat i la seva capacitat de generar riquesa futura. Els éssers humans ens paralitzem davant situacions de pànic. No estem preparats per prendre decisions en tals circumstàncies. Per això els plans de contingència aporten respostes pensades exante per abordar aquestes situacions crítiques. Però tan sols és una guia. Cada circumstància concreta requerirà la seva pròpia avaluació. Però si ningú pren decisions o no se sap com aplicar-les, recorrerem al que estableix el pla de contingència doncs va ser dissenyant per protegir-nos.

Tot l'anterior és part d'un Sistema de Gestió de Riscos (SGR) complet, modern i eficient. Però a més el nostre SGR deu estar integrat en la gestió de l'entitat; vinculat amb les necessitats de capital, el desig de risc i la tolerància a les desviacions; proporcionat a la naturalesa dels riscos del nostre negoci, als nostres productes, i als nostres recursos humans i tecnològics disponibles; amb un circuit clar i senzill de governança i responsabilitats entre les tres línies de defensa, l'adreça i el consell d'administració; i adequadament documentat amb polítiques, procediments i manuals.

Per acabar m'agradaria detenir-me en tres punts on la labor dels professionals del risk-managenent de les entitats asseguradores cobra significativa importància.

Sense un Chief Data Officer que es responsabilitzi de la qualitat de la dada, estem morts.

En primer lloc els “límits de tolerància”. Els límits estratègics són responsabilitat dels “generals” (els que manen) i, per tant, s'han de definir i imposar des de dalt. Els límits estratègics són part dels objectius estratègics la responsabilitat dels quals resideix en el consell d'administració. Els límits tàctics són responsabilitat dels “capitans” i han d'estar alineats amb els anteriors per no posar en perill els objectius estratègics. Els professionals de la gestió de riscos hem de recolzar, sens dubte, a capitans i generals a realitzar el seu treball, però no hauríem de confondre la nostra labor de suport amb l'assumpció de responsabilitats que no ens competeixen. A nosaltres ens competeix fonamentalment el control d'aquests límits així com la comunicació de la seva vigilància (semàfor taronja) o la seva vulneració (semàfor vermell).

I així arribem al segon punt: la generació d'informació. Independentment de si la informació que generem va destinada al consell d'administració, direcció, funcions clau, àrees de negoci, auditoria o supervisors, sempre deu ser traçable i replicable. I, si estem parlant d'informació per als “generals”, a més, fàcilment comprensible i resumida en quadres de comandaments executius: necessitem que ens comprenguin i per això hem de parlar en román paladino, sense floretes tècniques, adorns innecessaris o anglicismes incomprensibles. Busquem la complicitat del consell d'administració perquè exerceixi el seu lideratge pro-control de riscos.

En tercer lloc vull destacar la labor dels professionals del risk-management en la qualitat i èxit del procés ORSA. La Directiva Solvència II estableix que l'avaluació interna dels riscos i de la solvència és part del sistema de gestió de risc de l'entitat asseguradora. El procés ORSA suposa l'anàlisi prospectiva de les necessitats futures de capital i de solvència tenint en compte tots els riscos que realment afecten a l'entitat, el seu apetit de risc, els límits de tolerància a les desviacions i l'estratègia comercial de l'empresa recollida en el seu pla de negoci, inclòs el desenvolupament i disseny de nous productes. Per tant gairebé tot en el procés ORSA convida a que la seva coordinació estigui liderada (o almenys assessorada) “pels nois (i noies) de riscos”.

Solvència II ha estat només un assaig del que ens espera en el futur.

Solvència II ha estat només un assaig del que ens espera en el futur. Formin als seus “oficials de riscos”. Hi ha pocs i si no els capaciten marxaran a la competència. Remunerin-los en conseqüència. Apostin per la tecnologia. Triïn eines proporcionades a les seves necessitats. Preparin i governin amb cura la informació de les seves cases. Controlin. Documentin. Busquin el lideratge de directors i consellers per impulsar aquests projectes. Intentin aconseguir que tot això no es converteixi en una finalitat en si mateixa, sinó en un mitjà per millorar la presa de decisions en la seva entitat. I recordin, s'assumeix risc quan es pot, no quan es vol.

Les iniciatives de big data, les tècniques avançades d'analítica predictiva, l'internet de les coses (IoT) i la intel·ligència artificial (IA) han passat de ser grans titulars de publicacions especialitzades a realitats gairebé quotidianes en la majoria de les grans empreses asseguradores. Els avanços tecnològics al llarg de tota la cadena de valor asseguradora són palpables i indiscutibles, independentment que vinguin de l'ecosistema de les start-ups d'insurtech o de les empreses més tradicionals i establertes de la indústria de l’assegurança. I malgrat això, existeix gran heterogeneïtat des d'un punt de vista geogràfic, així com per tipus de producte i de línia de negoci, en com i on s'estan veient aplicades aquestes tècniques. La gran amplitud de la terminologia com big data, intel·ligència artificial o automatització intel·ligent i la vaguetat amb la qual s'usen normalment tampoc ajuden a entendre com s'utilitzen realment en el nostre sector.

Com ha de ser de gran la quantitat de dades perquè parlem de big data? D'on han de venir aquestes dades? Com han d'estar estructurades per ser útils? En quins riscos s'incorre per utilitzar aquestes dades? Què diferencia una intel·ligència artificial d'un algorisme de machine learning? Com de superior és un mètode de machine learning sobre els models més tradicionals i establerts en la indústria i com mesuro aquesta superioritat? Hi ha una infinitat de preguntes que han de ser respostes per poder definir una estratègia de dades i d'analítica avançada, així com per ser capaces de navegar l'oceà del big data i la gestió de l'activitat asseguradora. En aquest article intentaré contestar algunes d'elles.

L'origen i la propietat de les dades

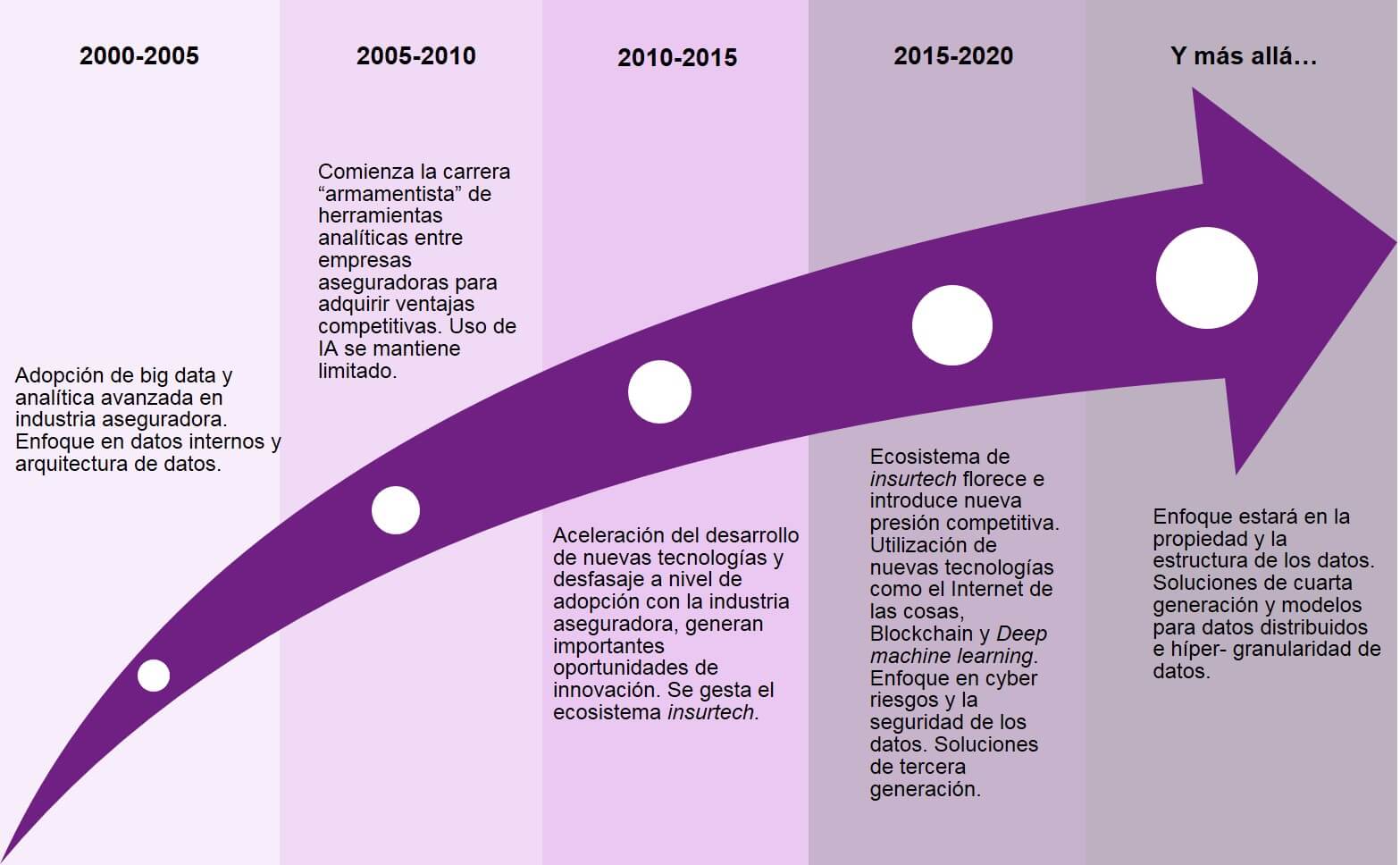

La idea d'utilitzar big data en la indústria asseguradora no és nova. Sempre hem estat una indústria molt conscient del valor de la dada i en la qual les dades representaven un avantatge comparatiu enfront de competidors tant externs com a interns al sector. Com a mostra la Figura 1, en els últims vint anys el focus principal d'innovació ha anat evolucionant, però sempre ha romàs centrat en el valor de la dada.

Font: Willis Towers Watson

No obstant això, la realitat és que les dades del món de l’assegurança no solien ser suficients, ni en la velocitat ni en la quantitat en la qual eren generats, per ser veritablement big data, ja que el model de negoci de la indústria es basa en esdeveniments que per definició han de ser poc freqüents i en una interacció amb el client en escassos moments. El mateix en l'era digital, a diferència d'indústries com la banca o la del comerç minorista, la indústria de l’assegurança no comptava amb dades transaccionals en temps gairebé real sobre els seus clients. Això va portar al fet que en altres indústries amb major quantitat, freqüència i velocitat de dades els avanços tecnològics, tant en models i eines d'anàlisi, com en capacitat de processament, es traduïssin més ràpidament en canvis de models de negoci i d'interacció amb el consumidor.

Els consumidors, que s'han acostumat a aquests nous models d'interacció d'alta freqüència amb proveïdors de serveis, així com la pressió competitiva del creixent sector de start-ups d'insurtech , han tornat a portar el big data al centre de la discussió, però amb una connotació molt diferent de la qual tenia fa 15 anys. La indústria té avui moltíssim més accés a big data de grandària i freqüències adequades i s'ha hagut d'enfocar a determinar el valor actuarial de totes aquestes dades i en la millor forma d'utilitzar-los com a eina diferenciadora.

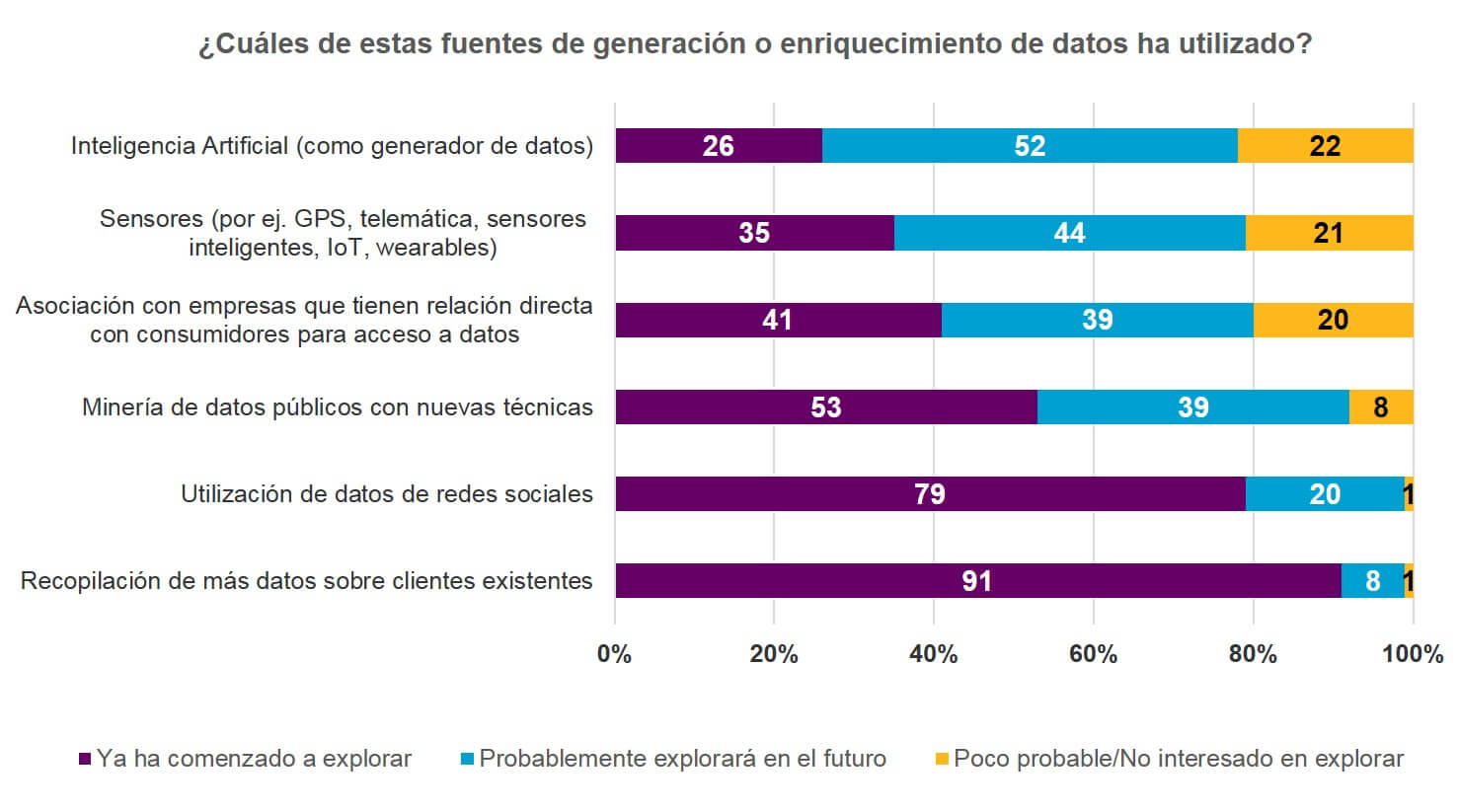

Llavors, d'on véns les dades del big data de les asseguradores? Alguns d'aquestes dades vénen de fonts internes de les asseguradores – que han estat unificades, consolidades o connectades en el context d'una estratègia de dades més avançada – però, com veiem en la Figura 2, la majoria de les fonts que son explorades avui són externes a l'assegurador. Prevalen les estratègies d'enriquiment de dades, fent ús d'una banda de fonts de dades actitudinals – en la seva majoria provinents de wearables, xarxes socials i ús de serveis i objectes connectats – per captar el valor actuarial del comportament individual, i per un altre de l'internet de les coses, per enriquir la informació referida a propietats i objectes en temps gairebé real.

Font: New horizons: how diverse growth strategies ca advance digitalization in the insurance industry, Willis Towers Watson 2017. Enquesta global a 200 executius sènior de la indústria asseguradora.

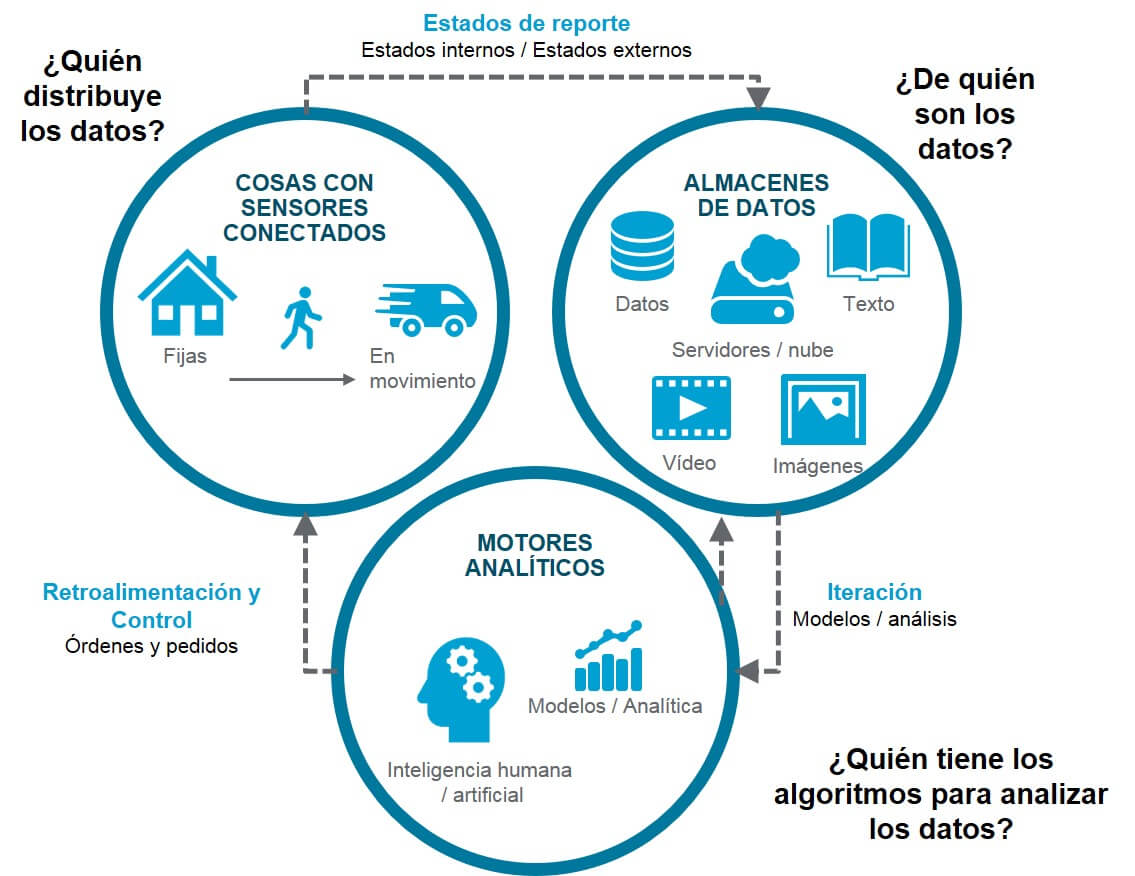

Donada la recent prevalença de fonts de dades externes amb valor actuarial, la discussió i implementació de big data forçosament s'ha hagut de tornar més estratègica, incloent consideracions de mitjà i llarg termini respecte a qui és l'amo de la dada, quin és el valor exacte de la dada, i en com generar innovació sostenible a llarg termini, si aquesta innovació dependrà de dades que no es troben a poder de l'assegurador. En moltíssims casos existeix avui una separació entre els qui generen les dades, els qui els emmagatzemen i monetitzen, i aquells que tenen la capacitat analítica per processar-los. Com veiem en la Figura 3, l'arquitectura de negoci i l'estratègia de dades ja no poden tractar-se en forma independent.

Font: New horizons: how diverse growth strategies ca advance digitalization in the insurance industry, Willis Towers Watson 2017. Enquesta global a 200 executius sènior de la indústria asseguradora.

El valor actuarial de la dada i el paradigma de Netflix

De fet, aquesta nova realitat ens porta al que m'agrada cridar “el paradigma de Netflix”. Quan Netflix va començar a operar, ho va fer enviant i rebent vídeos i DVD per correu, apuntant a un mercat que accedia a contingut cinematogràfic a través de tendes físiques de vídeo i solia incórrer en multes i recàrrecs per no retornar les pel·lícules a temps. Amb l'acceleració del desenvolupament de la infraestructura de xarxa i l'ús més massiu d'internet, Netflix va començar a distribuir contingut en línia a un mercat que encara no estava acostumat a consumir d'aquesta manera. Durant un temps, Netflix es va mantenir com una empresa ambidestre, que distribuïa contingut de les dues formes i va ser primàriament un canal de distribució. L'empresa tenia clar que el contingut que distribuïa i en el qual estava basada tota la seva innovació no li pertanyia. Estratègicament sabia que el seu model de negoci havia d'evolucionar per a quan els amos de contingut desenvolupessin les seves pròpies plataformes o comencessin a cobrar més car l'accés al contingut. Quan el consumidor va començar a consumir majoritàriament el contingut a través de plataformes de distribució online i noves tendències com el binge-watching (consum de sèries en bloc) van tornar obsolets els sistemes de distribució de contingut programat, aquest dia va arribar. Però Netflix estava preparat. De fet havia desenvolupat algorismes de machine learning i d'analítica avançada per estudiar el comportament dels seus usuaris i ser capaç no només de suggerir contingut rellevant per als seus usuaris, sinó passar a generar aquest contingut. D'aquesta forma va passar a utilitzar la seva analítica avançada per estructurar i escriure guions i per gestionar una plataforma de producció de contingut. I de la nit al dia – almenys pels qui ho observaven des de fora – va produir sèries i pel·lícules que van arrasar en audiència i en cerimònies de premis.

Les iniciatives de big data, les tècniques avançades d'analítica predictiva, l'internet de les coses i la intel·ligència artificial són realitats gairebé quotidianes en la majoria de les grans empreses asseguradores.

Com s'aplica això a la indústria asseguradora i qui seran els Netflix de l’assegurança? En l’assegurança avui ens trobem davant d'una onada d'innovació que depèn de dades que no li pertanyen a la indústria: des de dades satelitals i d'ubicació geogràfica, fins a dades actitudinals que provenen de xarxes socials, de comptadors de passos, teles intel·ligents o de marcapassos i equipament mèdic. Provenen de vehicles connectats, de telèfons mòbils i de contenidors intel·ligents. Totes, coses que són produïdes i distribuïdes per empreses externes a la indústria asseguradora i que mantenen el vincle directe amb el consumidor dels objectes connectats. Ara com ara, no està immediatament clar quines d'aquestes dades tenen valor actuarial i, per a aquelles que ho tinguin, de quina magnitud sigui aquest valor i com pugui traduir-se en estalvi o guanys. No ho sap encara de forma exacta la indústria i tampoc ho saben els propietaris d'aquestes dades. Però en un futur proper, en la mesura que la capacitat analítica – no a nivell de gustos o comportament de compra d'un consumidor, sinó a nivell de riscos – d'aquestes empreses propietàries de la dada avanci, serà cada vegada més difícil accedir a aquestes dades en forma gairebé gratuïta i la nostra innovació dependrà de gran manera d'acords estratègics amb les empreses que produeixen els objectes connectats o tenen accés directe a dades actitudinals. En països com Xina, algunes d'aquestes empreses ja han començat a fer incursions al món de l’assegurança i en països occidentals, de tant en tant s'escolten rumors que les empreses “GAFA” han començat a contractar a actuaris i a experts de la nostra indústria.

L'automatització intel·ligent i la redefinició estratègica com a resposta innovadora

La resposta de la indústria asseguradora enfront d'això té dos components: tornar-se més eficient i centrada en el consumidor i assegurar-se de ser els qui incursionin en les ultimes iteracions de tecnologia per mantenir i consolidar l'avantatge competitiu a l'àrea de models predictius específics al risc. Per a això s'han començat a aplicar tècniques d'automatització intel·ligent.

L'automatització intel·ligent redefineix la forma en la qual s'estructuren processos de treball i en com són executats. En la indústria de l’assegurança aquesta automatització intel·ligent engloba tres grans àrees: (1) l'accés a i la disponibilitat de noves dades, com ja hem discutit més amunt, (2) l'establir el valor i la capacitat predictiva d'aquestes dades i finalment, (3) la pura automatització de processos existents que històricament s'han caracteritzat per ser excessivament manuals, ineficients i subjectes a l'error humà. Aquests últims van des del front end – accés al client, distribució de productes, processos de know-your-customer i onboarding – fins al back end i la gestió de sinistres. Mentre que (3) redueix costos, minimitza errors i augmenta l'eficiència, (1) i (2) apunten a productes més personalitzats, distribuïts en forma més oportuna i a un càlcul de risc que permet una tarificació més exacta, millors estratègies de preus, accés a millors carteres de risc, una interacció més freqüent amb el consumidor i l'expansió de productes a mercats sub-assegurats i segments abans considerats d'alt risc.

En Willis Towers Watson distingim entre tres tipus d'automatització intel·ligent:

- Processos d'Automatització Robòtica (Robotic Process Automation – RPA) que apliquen automatització intel·ligent a processos d'alta freqüència, rutinaris i de naturalesa repetitiva;

- Automatització cognitiva que permet una analítica i intel·ligència de dades superior, així com un millor rendiment en àrees no rutinàries i que requereixen creativitat i/o interpretació de noves dades i maneig de situacions impredictibles;

- Robòtica social, que combina talent i intel·ligència humana amb eines robòtiques en un procés augmentat en el qual se separen les tasques més repetitives de les més complexes en un procés de constant retroalimentació d'intel·ligència humana i artificial;

Algunes de les nostres solucions es basen justament en aquests tres tipus d'automatització i combinen motors analítics per a la presa de decisions basada en dades en temps real, amb algorismes de machine learning i processos augmentats que reestructuren la forma en la qual es defineixen els models de risc o de frau, per exemple, combinant a experts humans amb intel·ligència artificial. La nostra experiència – basada en més de dos anys d'exploració de casos d'ús i més de 30 algorismes de machine learning diferents aplicats específicament a dades i processos de la cadena de valor de l’assegurança – ens ha revelat que la utilització d'algorismes de machine learning per si sols, no genera millores de rendiment significatives en la majoria d'àrees de la cadena de valor asseguradora, mentre que la reenginyeria de processos que combina intel·ligència humana i artificial en un procés augmentat pot tenir un impacte molt significatiu en la rendibilitat i en l'eficiència de gestió de la cartera de riscos. Si a això se li sumen consideracions de combinar intel·ligència artificial amb nous articuladores de models de negoci i interacció social com blockchain i els contractes intel·ligents, el ventall de possibilitats, així com el seu impacte, s'obre encara més.

L'automatització intel•ligent, a més de reduir costos, minimitzar errors i augmentar l'eficiència, permet productes més personalitzats, distribuïts en forma més oportuna i un millor càlcul del risc.

Independentment de la velocitat d'innovació i d'adopció d'aquestes tecnologies, és clar que el futur de l’assegurança és un en el qual la naturalesa del risc, el valor de les dades i la relació entre asseguradors i consumidors canviaran radicalment. Com en tot procés de transformació, sobreviure al canvi requerirà estratègia i direcció que dependran en forma crucial de la visió del futur que sigui capaç d'articular l'empresa asseguradora. Una vegada que s'ha generat aquesta visió, alguns passos pràctics per començar a delinear els programes que l'executin haurien d'incloure els següents:

- Anàlisi d'infraestructura i dels fonaments sobre els quals es basa l'estratègia de dades i d'analítica de l'empresa, incloent la compatibilitat de tecnologia nova i sistemes existents.

- Desenvolupament o definició d'una cultura corporativa que entengui el valor de la dada i la necessitat d'innovació com a estratègia de supervivència.

- Implementació ambidestra d'oportunitats i iniciatives que combinin iniciatives d'impacte a mig termini amb objectius clars de rendibilitat per a un mercat o procés existent, amb algunes apostes més arriscades d'impacte incert i especulatiu, que apunten a nous mercats o models de negoci.

- Comunicació efectiva d'aquesta visió de futur i la seva ruta de viatge per generar fidelització de clients i l'atracció i retenció de talent.

Aquest procés haurà d'apuntar a generar un mapa de ruta tecnològic estructurat en capes de tecnologia compost per (almenys) quatre nivells d'abstracció:

- una interfase de comunicació entre sistemes llegats i noves tecnologies que assegurin interoperabilitat i compatibilitat d'estructura, velocitat i capacitat de processament de dades, així com del nivell de sofisticació dels models, entre uns altres.

- un marc conceptual de decisió que permeti la incorporació d'elements de machine learning en el procés de presa de decisions.

- un marc conceptual de segmentació que apunti a generar granularitat i sigui capaç de reconèixer i combinar diferents tipus de negoci, clients i objectius financers.

- un motor analític per a la presa de decisions en temps real que pugui interrogar dades i generar intel·ligència en temps gairebé real per a prenedors de decisions, ja siguin aquests humans o maquines.

El resultat d'aquest exercici acaba inexorablement en models de negoci i de gestió més resistents i versàtils, així com en la capacitat de reaccionar en forma àgil a un mercat en transformació accelerada i a un consumidor que exigeix una interacció en temps gairebé real i serveis i productes que siguin al seu torn simples i altament personalitzats.

Quo vadis assegurança?

Pot argumentar-se que moltes de les innovacions que estem presenciant en la indústria de l’assegurança no són sostenibles a llarg termini i que atempten contra alguns dels principis fonamentals de la indústria com la solidaritat i la veritable mutualizació del risc. També poden imaginar-se una infinitat de distopíes en les quals prevalgui el costat fosc de l'analítica i en la qual existeixin segments de la població que passin a ser “inasegurables” i en la qual els individus no tinguin marcs regulatoris que els protegeixin de les seves pròpies dades.

La supervivència de l'empresa asseguradora no dependrà solament de l'ús de tecnologia, sinó també de la redefinició estratègica respecte a on vulguis o hagi d'agregar valor, de la validesa dels seus models de negocis i de la interacció amb els seus consumidors.

És per això que quan imaginem aquest futur i ho transformem en mapes de ruta estratègics, a més de tot el que pugui tornar possible la tecnologia i l'analítica avançada, hi ha també una quantitat de factors addicionals a tenir en compte. Els reguladors occidentals ja han donat senyals clars que estaran monitoritzant i limitant la forma d'utilització de dades personals, així com l'híper personalització de productes d'assegurances que pugui portar als anomenats “pools of one”. L'exposició a riscos cyber, que creixen en forma exponencial amb la digitalització, també serà un factor important en l'evolució de la indústria i del comportament dels consumidors. L'educació del consumidor respecte al valor de les seves dades, així com a la forma en què poden ser utilitzats – amb o sense el seu consentiment – i a les conseqüències d'incórrer en un estat d'observabilitat constant, també afectessin la interacció amb aquest consumidor i el disseny de nous productes i serveis al voltant de l’assegurança.

És impossible predir com evolucionarà exactament el futur de la indústria asseguradora, però és clar que la dada i l'analítica avançada (i moltes vegades cognitiva) tindran el seu protagonisme en qualsevol d’aquests futurs: des del més conservador en el qual la regulació moderi l'híper-segmentació del risc, fins al més distòpic en el qual solucions d'identitats digitals distribuïdes basades en blockchain permetin l'acte-sobirania de les dades i una granularitat i transparència del risc extrema. La supervivència de l'empresa asseguradora en qualsevol d'ells no dependrà solament de l'ús de tecnologia, sinó també de la redefinició estratègica respecte a on vulguis o hagi d'agregar valor, de la validesa o obsolescència dels seus models de negocis i processos, així com del tipus d'interacció que vol tenir amb els seus consumidors.

El dia 25 d’octubre de 2018, a l’Auditori de Foment del Treball de Barcelona, es va celebrar el 25è aniversari de la fundació del Col·legi d’Actuaris de Catalunya (CAC)

Al Acte van assistir més de 200 persones: col·legiats, membres protectors, Generalitat de Catalunya, Universitat de Barcelona, Unespa, Icea, col·legis de mediadors d’assegurances, entre d’altres.

El CAC va continuar amb la tasca de la “Asociación Catalana del Instituto de Actuarios Españoles”, present a Barcelona des de l’any 1955.

L’acte va començar amb un parlament de l’actual President, en Miquel Viñals, que va repassar algunes de les principals fites assolides pel Col·legi pel llarg d’aquests 25 anys, destacant el creixement en número de col·legiats i membres protectors, les nombroses activitats de formació, els congressos internacionals organitzats, entre d’altres.

L’acte va començar amb un parlament de l’actual President, en Miquel Viñals, que va repassar algunes de les principals fites assolides pel Col·legi pel llarg d’aquests 25 anys, destacant el creixement en número de col·legiats i membres protectors, les nombroses activitats de formació, els congressos internacionals organitzats, entre d’altres.

Miquel Viñals va destacar que, des dels seus orígens, el CAC forma part de la International Actuarial Association (IAA) i de la European Actuiarial Association (EAA), les dues associacions de col·legis d’actuaris del món.

A continuació, Cesc Camí, de l’empresa CCCP, va presentar el nou logotip del CAC, un modern disseny que vol transmetre la imatge d’un col·legi i d’una professió més actual, amb major capacitat de comunicació.

Després van intervenir José Luis Pérez Torres, Ernesto Casa, José Maria Serra, Félix Arias, Josep Masdeu, Eduardo Samitier i Albert Ferrando, antics presidents de l’Associació Catalana del IAE i presidents del Col·legi d’Actuaris, que van fer esment d’algunes de les principals fites assolides durant els seus respectius mandats. També es va fer un reconeixement a Fernando Durango, que va ser el gerent del CAC durant més de 25 anys.

Després van intervenir José Luis Pérez Torres, Ernesto Casa, José Maria Serra, Félix Arias, Josep Masdeu, Eduardo Samitier i Albert Ferrando, antics presidents de l’Associació Catalana del IAE i presidents del Col·legi d’Actuaris, que van fer esment d’algunes de les principals fites assolides durant els seus respectius mandats. També es va fer un reconeixement a Fernando Durango, que va ser el gerent del CAC durant més de 25 anys.

En l’Acte, el Col·legi va fer un homenatge als actuaris amb més de 50 anys de col·legiació, als que se’ls va lliurar un pin d’or amb la nova imatge del col·legi.

A continuació van intervenir Elena Soria, Carlos Roncero i Luis Roncero, tres joves actuaris, que van parlar de per què van escollir els estudis d’actuari i de la seva recent experiència en el món laboral.

A continuació van intervenir Elena Soria, Carlos Roncero i Luis Roncero, tres joves actuaris, que van parlar de per què van escollir els estudis d’actuari i de la seva recent experiència en el món laboral.

Després es va fer un merescut reconeixement als 33 membres protectors del CAC, que van rebre una aquarel·la personalitzada, feta pel pintor i dissenyador local, Daniel Pagans.

El CAC ha volgut destacar especialment l’important recolzament dels membres protectors, des dels orígens de l’Asociación Catalana del IAE i del CAC, que ha permès abordar molts dels projectes que s’han dut a terme.

En nom dels membres protectors va parlar en Joan Castells, actuari membre del CAC i president executiu de Fiatc Assegurances. Joan Castells ens va parlar de la modernització de les entitats asseguradores en els darrers anys i de l’important paper que ha adquirit l’actuari com a expert en la gestió de riscos, esperonant al Col·legi a seguir treballant per la formació dels actuaris i pel reconeixement de la professió.

En nom dels membres protectors va parlar en Joan Castells, actuari membre del CAC i president executiu de Fiatc Assegurances. Joan Castells ens va parlar de la modernització de les entitats asseguradores en els darrers anys i de l’important paper que ha adquirit l’actuari com a expert en la gestió de riscos, esperonant al Col·legi a seguir treballant per la formació dels actuaris i pel reconeixement de la professió.

L’Acte del 25è aniversari del CAC va comptar amb la presencia de Gábor Hanák, President de la International Actuarial Association (IAA) des de l’1 de gener de 2019. En Gabor va repassar les principals dades i actuacions de la institució que representa, així mateix va compartir les línies d’actuació estratègica a implementar durant el seu mandat que tot just ha començat, animant al CAC a seguir treballant en la defensa de la professió actuarial al seu territori.

L’Acte del 25è aniversari del CAC va comptar amb la presencia de Gábor Hanák, President de la International Actuarial Association (IAA) des de l’1 de gener de 2019. En Gabor va repassar les principals dades i actuacions de la institució que representa, així mateix va compartir les línies d’actuació estratègica a implementar durant el seu mandat que tot just ha començat, animant al CAC a seguir treballant en la defensa de la professió actuarial al seu territori.

Finalment el President Miquel Viñals va agrair la tasca del Col·legi per la seva implicació i impuls amb la professió, tot subratllant la «petjada» que l’entitat ve deixant en el quart de segle d'història.

En Miquel va lloar també al grup de ex Presidents i resta de col·legiats i col·laboradors que, ara fa 25 anys, «es van esforçar i van lluitar a contracorrent» perquè el projecte del Col·legi d’Actuaris de Catalunya esdevingués un èxit.

Tot i això, va reconèixer que el CAC ha sabut passar «del blanc i negre al color», incorporant les darreres innovacions tecnològiques per adaptar-se als temps actuals.

Es va fer un sentit homenatge als expresidents i als actuaris amb més de 5 anys de col·legiació.

Per aquest motiu, va esperonar als col·legiats i altres membres del sector assegurador a continuar amb la seva tasca per seguir avançant cap al mig segle.

El President Viñals es va mostrar satisfet perquè els ciments del Col·legi «estan ben construïts», de manera que, un quart de segle després, i malgrat la incorporació de les novetats metodològiques, «els fonaments de l'entitat segueixen essent els mateixos».

Durant l'acte, celebrat a l’Auditori de Foment del Treball, també es va projectar un vídeo commemoratiu que repassa de forma gràfica els 25 anys de la institució.

Aquest vídeo es pot visualitzar a youtu.be/vw4xYXEQNB4

Com a colofó a la celebració es va poder escoltar la magnífica interpretació de la Camerata de Gràcia, que va oferir vàries peces musicals de Haëndel, Puccini i Verdi.

El CAC ha volgut destacar especialment l'important suport rebut dels membres protectors, el que ha permès abordar molts dels projectes que s'han dut a terme.

Al final, el CAC va oferir un còctel als 200 assistents.

L’Acte va ser patrocinat per Agrupació AMCI, Allianz, Catalana Occidente, DAS, Fiatc Assegurances, Mutual Mèdica, Vidacaixa i Zurich Insurance, tots ells membres protectors del Col·legi d’Actuaris de Catalunya, als que el CAC agraeix molt especialment la seva col·laboració.

Quins són, al seu entendre, els principals reptes als quals s'enfrontaran les asseguradores en els propers anys?

El sector assegurador afronta diversos desafiaments que representen, al mateix temps, importants oportunitats per a aquelles companyies que els gestionin de manera ràpida i eficaç. En primer lloc, cal afrontar la nova manera de relacionar-se amb els clients, més propera i digital, perquè aquests percebin a la seva asseguradora com un proveïdor d'un ampli ventall de solucions i serveis que no se circumscriuen únicament als contextos tradicionals de la contractació, renovació i sinistre. Els serveis que siguem capaços de proporcionar marcaran la diferència al costat de la capacitat per simplificar la nostra oferta i la nostra accessibilitat digital i multicanal. Un altre desafiament arriba de la mà de l'entrada de nous actors aliens al sector, com poden ser plataformes com Google o Amazon o les insurtech. Hem d'estar preparats i aprofundir en l'experiència de client, alguna cosa que aquests nous actors dominen.