ADC21

COL·LEGI D’ACTUARIS DE CATALUNYA | Nº 12 SEGON SEMESTRE 2023

articles

Thomas Holmes, Akur8, ens parla de l’aplicació del Machine Learning als processos de tarifació.

Ignacio Blasco i Aitor Milner, Afi, ens expliquen la importància de les taules de mortalitat en l’anàlisi de riscos.

Olga Torrente, Gabinete Torrente Asesores Asociados, ens indica els canvis en el barem d’autos.

Grup Treball Sostenibilitat i Riscos del Canvi Climàtic, CAC, ens comenten els riscos de la sostenibilitat i el canvi climàtic i la seva avaluació.

Ana Pérez i Jaume Jardon, Moodys, ens evidencien la importància de l’actuari en la transformació del sector assegurador.

Ruth Duque i Adolfo Rovira, Cuatrecasas, analitzen el sistema de govern de les entitats asseguradores.

entrevista

Bernardino Gómez, CEO Sabadell Assegurances.

“Una assegurança amb causa és una iniciativa que neix d'aquest ecosistema sostenible amb el qual pretenem informar i fer partícips als clients de les causes socials i mediambientals en les quals treballem per cuidar del nostre entorn.”

actuaris pel món

Esteban Vargas, soci d’Actuaria Consultores, Quito.

“L'Equador és un país de contrastos. Com a professió, una carrera d'actuari està molt ben valorada. Si bé, i tot i que el mercat és petit, la manca d'oferta deixa molt potencial per ser pioners en moltes àrees.”

SUMARI

Marisa Galán

En el context de la gestió asseguradora, la inflació, la pujada dels tipus d'interès i l'evolució de l'economia en general representen els reptes principals d’aquest 2023.

Aplicació del Machine Learning transparent als fluxos de treball actuarials i de tarifació.

Thomas Holmes - Akur8

Una de les objeccions més comunes a l'ús de tècniques de modelització o Machine Learning és la quantitat limitada de dades. Aquest punt de vista sovint es basa en suposicions antiquades sobre els algoritmes de Machine Learning i la finalitat dels seus resultats.

-

Taules de mortalitat i longevitat: un enfocament pràctic.

Ignacio Blasco I Aitor Milner - Afi

L'anàlisi dels riscos de la longevitat o la mortalitat no s'ha de limitar a l'àmbit actuarial o assegurador tradicional. Aquests riscos impregnen totes les capes de la societat i suposen reptes i interaccions amb àmbits molt diversos.

Olga Torrente - Gabinete Torrente Asesores Asociados

Amb aquest Nou Barem podem dir que s'ha avançat i innovat, hi ha un treball en equip i els actuaris tenim la nostra pròpia "partida."

Els riscos de la sostenibilitat i l’ORSA.

Grup Treball Sostenibilitat i Riscos del Canvi Climàtic - CAC

Des dels organismes reguladors, s'entén que la integració dels riscos de sostenibilitat, començant pels climàtics, en la gestió de riscos, representa un pas necessari per millorar els resultats a llarg termini i contribuir a un desenvolupament social sostenible.”

-

Optimitzant l’excel·lència actuarial: la consolidació de l’actuari en les seves funcions.

Ana Pérez i Jaume Jardon - Moodys

El sector té entre les seves prioritats els objectius de digitalització i transformació, no obstant això, és més habitual veure la preocupació per aquests aspectes sobre àrees més visibles com poden ser vendes o servei directe al client, i no tant en altres processos de back office que també estan exigint aquest tipus de transformació i que, definitivament, tenen un impacte sobre el front.

-

El sistema de govern d’entitats asseguradores: dificultats i reptes.

Ruth Duque i Adolfo Rovira - Cuatrecasas

Molt s'ha escrit sobre els canvis en els requisits prudencials, el seu impacte en el model de negoci de les entitats, en l'oferta als clients, però en la nostra opinió, l'impacte més rellevant derivat de Solvència II és el canvi de paradigma de gestió derivat de l'aprovació d'un nou marc regulador del sistema de govern de les entitats.

Bernardino Gómez, CEO Sabadell Assegurances.

Una assegurança amb causa és una iniciativa que neix d'aquest ecosistema sostenible amb el qual pretenem informar i fer partícips als clients de les causes socials i mediambientals en les quals treballem per cuidar del nostre entorn.

Esteban Vargas, soci d’Actuaria Consultores, Quito.

L'Equador és un país de contrastos. Com a professió, una carrera d'actuari està molt ben valorada. Si bé, i tot i que el mercat és petit, la manca d'oferta deixa molt potencial per ser pioners en moltes àrees

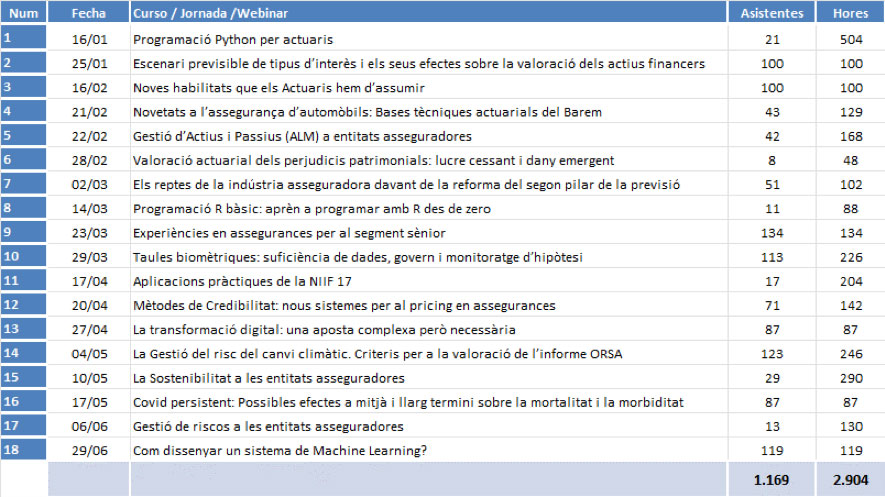

Activitats de formació del primer semestre 2023.

Al primer semestre de 2023 el CAC va organitzar 18 activitats de formació on hi han participat 1.169 persones, suposant un total de 2.904 hores.

editorial

Marisa Galán

Presidenta del Col·legi d’Actuaris de Catalunya

En el context de la gestió asseguradora, la inflació, la pujada dels tipus d'interès i l'evolució de l'economia en general representen els reptes principals als què el sector assegurador s’enfronta al 2023.

Les entitats asseguradores han contrarestat els efectes de la inflació sobre els costos mitjançant la revisió de tarifes, com es posa de manifest analitzant la facturació de primes del primer semestre del 2023 del mercat espanyol. Concretament, la facturació de primes de l'assegurança d'automòbils va experimentar un creixement del 5,5% anual, les assegurances multirisc del 6,1% anual, les assegurances de salut del 7% anual i la resta d'assegurances no vida d'un 8% anual.

D'altra banda, l'increment dels tipus d'interès als mercats ha estat traslladat per les entitats d'assegurances de vida a la remuneració de les pòlisses, aconseguint un augment notable en la facturació de primes d'assegurances de vida estalvi, que en el primer semestre del 2023 han estat un 53% superior al del mateix període de l'any 2022, fet que ha portat a que l'estalvi gestionat per l'assegurança de vida el primer semestre del 2023 hagi superat la xifra dels 200.000 milions d'euros.

En el context de l'adaptació contínua del sector assegurador, hi ha un conjunt variat d'elements que col·laboren a estructurar, millorar i impulsar el canvi.

En aquesta ocasió, la nostra revista ADC 21 se centra en alguns d'ells.

En aquest número de la Revista ADC 21 del CAC presentem els següents articles i entrevistes:

Articles:

- Thomas Holmes, d'Akur8 que aborda la integració del machine learning en tarificació i fluxos actuarials en assegurances. Destaca com els algorismes complexos poden complementar les pràctiques actuarials, fins i tot amb dades limitades. Proporciona directrius per utilitzar el machine learning des de petits conjunts, identificant punts de partida sòlids i evolucionant amb l'expansió. Subratlla la importància d'algorismes transparents per a una interpretació adequada i abordar el biaix. Conclou que el machine learning ofereix oportunitats emocionants. En resum, el text explora com el machine learning pot millorar la indústria asseguradora, emfatitzant la transparència i l'ús des de petits conjunts de dades.

- Ignacio Blasco i Aitor Milner, d'Analistas Financieros (AFI), exploren com la millora contínua de la longevitat impacta a la indústria d'assegurances i reassegurances. Destaquen la necessitat de gestionar els riscos de longevitat i mortalitat en un context ampli, des del canvi climàtic fins a la tecnologia. Ressalta la importància de la qualitat de la dada, les eines informàtiques i la generació d'estadístiques biomètriques, així com el seguiment entre dades actuals i esperades que permeti avaluar els resultats propis de les companyies.

- Olga Torrente, actuària pèrit judicial, sòcia del Gabinete Torrente Asesores Asociados S.L., i membre de la Comissió d'Experts del Barems d'Autos, ens parla de l'evolució del sistema de valoració dels perjudicis causats a les persones en accidents de circulació, el denominat Barem d’Autos, des de la seva creació, mitjançant la Llei 35/2015, de 22 de setembre, fins a la recent publicació de les noves bases tècniques actuarials, l'any 2022. La Sra. Torrente comenta que la intervenció de l'actuari és fonamental en el procés de valoració de danys personals derivats d'accidents de circulació, ja que la Llei preveu que, al marge d’allò que es disposa al Barem, i mitjançant un informe actuarial realitzat i subscrit per un actuari, es puguin sol·licitar prestacions de quantia diferent, a fi d'aconseguir la total indemnitat dels danys i perjudicis patits pel lesionat.

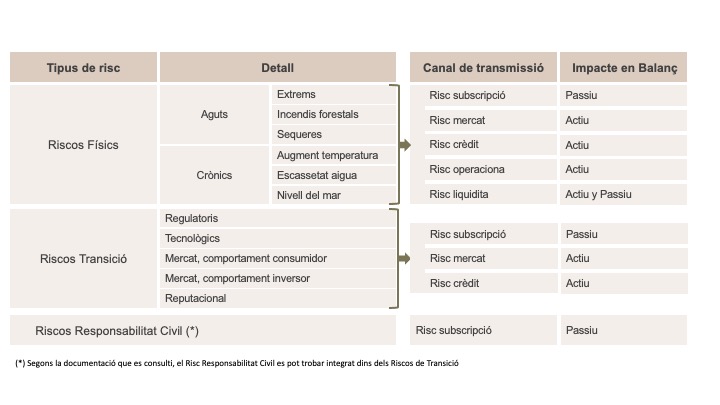

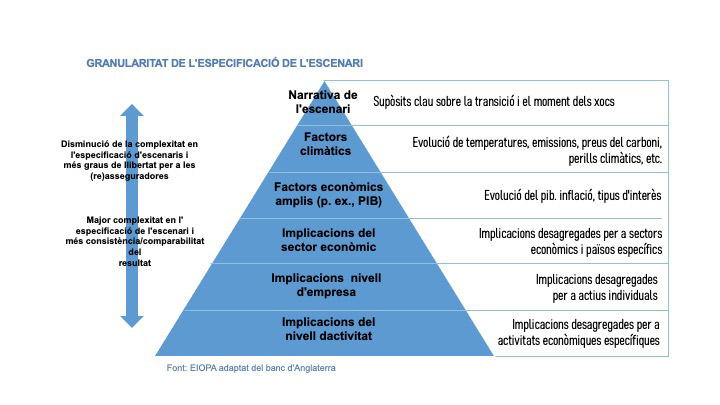

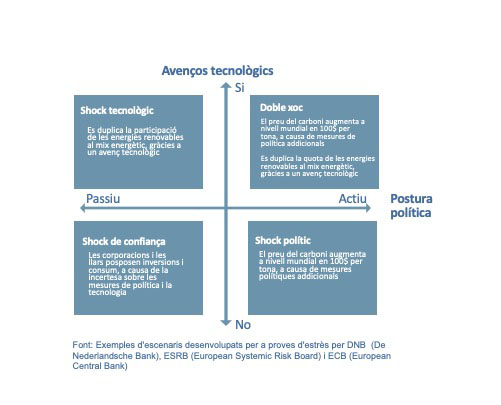

- El Grup de Treball de Sostenibilitat del CAC descriu al seu article la necessitat de considerar els riscos climàtics al sector assegurador, recordant com ja l'any 2021 EIOPA va recomanar a les asseguradores en les seves autoavaluacions avaluar dos escenaris climàtics, manteniment de la temperatura global < 2 °C i >2 °C. L'any 2022 va recomanar analitzar la materialitat climàtica i, si fos necessari, els possibles escenaris. L'article detalla com classificar els riscos climàtics, com incloure'ls a la governança i la gestió del risc, així com a la gana al risc, perfil de riscos i la realització d'estrès test.

- Ana Pérez i Jaume Jardón de Moodys aborden l'optimització de la funció actuarial, destacant-ne el rol essencial en l'àrea financera per oferir informació precisa, així com la seva participació en la presa de decisions. La regulació i la protecció dels clients impulsa la necessitat de transparència. En aquest sentit, els processos actuarials s'enfronten a desafiaments en la gestió de les dades, en el desenvolupament de models, així com en la necessitat d'industrialitzar-ne els processos. Proposen l'estandardització de solucions actuarials i la seva automatització, per alliberar els actuaris de tasques manuals i es puguin centrar en la seva especialització, contribuint millor al desenvolupament del negoci.

- Ruth Duque i Adolfo Rovira, de Cuatrecasas comenten les principals característiques del sistema de govern de les entitats asseguradores. Comencen amb una revisió de les principals lliçons apreses del passat, per després comentar els principals reptes en matèria de governança amb què s'enfronten les asseguradores, que segons la seva opinió són la incorporació de la sostenibilitat (ESG) a l'activitat asseguradora, la digitalització de l’activitat i la incorporació de processos per a la gestió de grans crisis.

Entrevistes:

La revista, a més, recull una entrevista a Bernardino Gómez, CEO de Bansabadell Vida, de Bansabadell Assegurances Generals i de Bansabadell Pensions, que ens parla, entre altres coses, de les línies estratègiques del seu grup assegurador, de les relacions amb els seus clients, els tipus d'interès o les noves tecnologies.

I a la secció “Actuaris pel Món”, coneixerem les interessants experiències d'Esteban Vargas, actuari del CAC que desenvolupa la seva professió a l'Equador.

article

Thomas Holmes

Head of Actuarial Data Science US at Akur8

Aplicació del Machine Learning transparent als fluxos de treball actuarials i de tarifació

Introducció

L’aplicació del Machine Learning als processos de tarifació és cada cop més fàcil gràcies als avenços tecnològics i a les plataformes cada cop més accessibles. Si bé, els algoritmes complexos semblen estar en conflicte amb la transparència i el judici necessaris en les pràctiques actuarials i de tarifació, aquests conceptes poden ser molt complementaris si el Machine Learning s’aplica correctament. En aquest article, explorarem la necessitat i les possibilitats de les aplicacions del Machine Learning en la indústria d’assegurances i proporcionarem directrius per a incorporar les tècniques del mateix a les aplicacions de tarifació.

Dades limitades i l’objectiu del Machine Learning

Una de les objeccions més comunes a l'ús de tècniques de modelització o Machine Learning és la quantitat limitada de dades. Aquest punt de vista sovint es basa en suposicions antiquades sobre els algoritmes de Machine Learning i la finalitat dels seus resultats. En primer lloc, un mètode tradicional per abordar l'escassetat de dades és aplicar consideracions de credibilitat a aquestes amb la finalitat d'evitar una reacció exagerada al soroll.

Les tècniques de Machine Learning com la regressió penalitzada es comporten de manera consistent amb els models de credibilitat estàndard. Això significa que les tècniques de Machine Learning poden limitar el soroll de les dades escasses i poden ser utilitzades sobre conjunts de dades que abans es quedaven fora de l’abast a causa de la seva mida reduïda. En segon lloc, el propòsit d'una anàlisi de Machine Learning es pot ampliar des de la creació de recomanacions d'implementació finals fins a proporcionar als equips el millor punt de partida, basat en les dades, per a iniciar anàlisis addicionals. Fer aquest ajust permet que les tècniques de Machine Learning s'apliquin en el treball diari i proporcioni als equips el millor punt de partida, basat en dades, per a l'anàlisi. Finalment, la gran facilitat per aplicar aquestes tècniques de Machine Learning basades en la credibilitat permetrà als equips de tarifació adoptar aquestes noves eines sense necessitat de realitzar una inversió significativa. L'ús d'algoritmes de Machine Learning pot començar quan un equip treballa amb petits conjunts de dades i evolucionarà a mesura que l'equip i l'empresa creixin.

En el cas de conjunts de dades petits, els algoritmes de Machine Learning es poden utilitzar per identificar el punt de partida per a l'anàlisi de preus continu. El Machine Learning pot determinar les característiques, la direccionalitat i la magnitud aproximada dels canvis necessaris per corregir la dolenta experiència en un pla de tarifació. L'algoritme proporcionarà una drecera en identificar ràpidament les àrees problemàtiques potencialment ocultes sense necessitat de dedicar-hi hores d'anàlisi manual

A mesura que les línies de negoci creixen, l'anàlisi de conjunts de dades de mida mitjana també pot evolucionar. Fent servir el pla de tarifació existent com a punt de partida, les tècniques de Machine Learning es poden aplicar de manera eficaç en conjunts de dades que abans estarien fora de l'abast. Tot i que les dades poden no ser prou creïbles per a construir un pla de tarifació des de zero, és probable que siguin suficients per a donar suport plenament la direcció i la magnitud dels canvis proposats.

Finalment, amb grans conjunts de dades, l’aprenentatge automàtic donarà suport completament a la creació d'un nou pla de tarifació i es podrà utilitzar per a anàlisis avançades. Aquest és típicament el pas al qual la gent salta quan considera l'aplicació de tècniques de Machine Learning. Però no és el punt de partida!

El Machine Learning té massa potencial perquè els departaments de pricing no l'aprofitin en totes les anàlisis aplicables. En conjunts de dades cada vegada més petits, els analistes es beneficiaran si comencen amb un model de Machine Learning basat exclusivament en les dades, que identifiqui immediatament les senyals procedents d'elles i que serveixi de base per a futurs anàlisis.

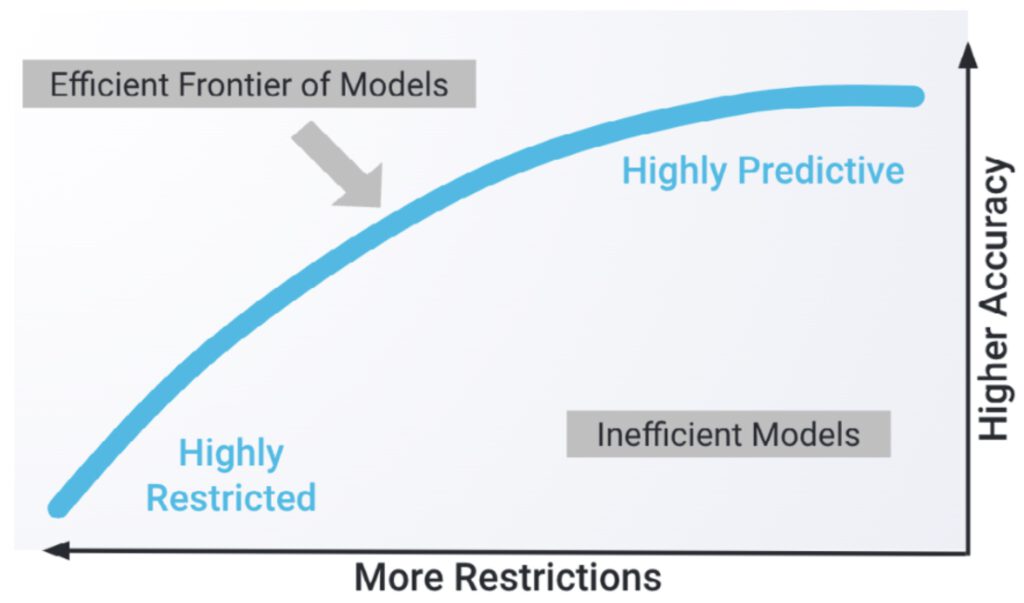

Ús del Machine Learning per una frontera eficient

Com a extensió de l'exploració dels models de Machine Learning, hauríem de reconsiderar també el nostre punt de vista sobre el resultat d'un model. A vegades, se suposa que el resultat d'un model és sempre una estimació puntual, però això no és necessàriament cert. Les tècniques d'aprenentatge automàtic poden abordar diferents nivells de restriccions i aconseguir diferents resultats. Quan les decisions comercials han de ser aplicades a un model, pot ser millor que la tècnica de Machine Learning produeixi una frontera eficient de resultats basada en varies suposicions. Per això, els equips poden aprofitar l'automatització que proporciona el Machine Learning i executar una sèrie de models amb suposicions que vagin des de les més restrictives fins a les menys restrictives des d'una perspectiva comercial. El resultat serà un gràfic (1) similar al següent:

Les decisions comercials rares vegades són blanques o negres. En general, existeix una gran varietat d'accions raonables que es poden implementar per abordar un mateix problema, i la "millor" solució és sempre una qüestió d'opinió. De manera similar, l'enfocament de frontera eficient ofereix als equips l'oportunitat d'identificar una "gamma de models raonables". Dins d'aquest rang, es pot aplicar el judici actuarial i comercial per determinar el millor curs d'acció. Una estimació puntual no permet aplicar fàcilment aquest judici.

L’experiència actuarial en evolució

Passar d'un procés manual a un procés de modelatge de Machine Learning canviarà l'experiència de treball d'un actuari. Sovint, això dona lloc a una pèrdua de control percebuda, però no real, a causa de l'automatització. La separació de les decisions purament basades en dades i les decisions comercials és clau quan s'adopta un enfocament de Machine Learning.

Per exemple, el tediós procés de decidir on limitar una característica com l'edat del titular de la pòlissa en funció de la credibilitat limitada sovint és una decisió de judici. No obstant això, la ubicació òptima d'aquest límit és una decisió basada exclusivament en dades que hauria de ser automatitzada per eliminar el biaix humà del procés. Després de veure aquest resultat basat en les dades, l'usuari pot canviar aquesta selecció si és necessari per a la presa de decisions comercials. No es tracta d'una manca de control, sinó d'un punt de partida més informat per exercir el control.

La major part de l'experiència actuarial diària passarà de la creació manual d'anàlisis de dades a la interpretació dels resultats de les anàlisis de dades automatitzades. Això no vol dir que els equips actuarials necessitaran menys coneixements tècnics: per comprendre plenament les suposicions d'aquests algoritmes de Machine Learning, un actuari continuarà necessitant prou coneixements tècnics. L'eliminació d'aquesta tasca permetrà a l'equip actuarial utilitzar els seus coneixements tècnics de forma més significativa i interessant.

La necessitat d’algoritmes transparents per l’anàlisi actuarial

En aquest document s'ha tractat la necessitat d'interpretar les decisions automatitzades i de crear una frontera eficient d'accions a avaluar, però fins ara no s'ha fet esment del seu requisit previ, que és el Machine Learning transparent. A l'hora de seleccionar entre models similars, un usuari ha de tenir la capacitat de determinar quin model és el més apropiat per a la seva aplicació tenint en compte les consideracions comercials.

Aquesta diferenciació és força difícil amb els models de caixa negra, ja que és possible que no quedi immediatament clar el que està succeint dins de la caixa negra perquè els models produeixin diferents puntuacions per a riscos similars. Quan s'utilitzen models de caixa negra, l'actuari també ha de tenir en compte la possibilitat de comportaments ocults que són poc intuïtius en el millor dels casos i perillosos en el pitjor. Dins d'un model de caixa negra, és gairebé impossible demostrar que no es produeixen comportaments poc intuïtius. Un actuari hauria de realitzar suficients proves per demostrar que la probabilitat o l'efecte d'un comportament no intuïtiu és irrellevant o té un nivell de risc acceptable. Es tracta d'un procés llarg i necessàriament imperfecte que es pot evitar amb algoritmes transparents.

A causa de la naturalesa menys interpretable de les metodologies de caixa negra, augmentarà la probabilitat d'identificar un comportament poc intuïtiu al final del cicle de treball. A més, les metodologies de caixa negra poden dificultar les explicacions per a les parts interessades internes i externes, i les seves preguntes sobre el càlcul de la puntuació d'un assegurat poden no tenir una resposta intuïtiva o útil. Els algoritmes transparents d'aprenentatge automàtic permeten que un actuari interpreti ràpidament la solidesa actuarial d'un model, accelerant dràsticament el procés d'aprovació intern i extern.

Equitat, Imparcialitat, Biaix i Algoritmes transparents

No es pot parlar de machine learning sense reconèixer també el biaix algorítmic. Com evitar sistemàticament l'impacte dispar al mateix temps que es fixen tarifes equitatives i competitives és un tema de debat i investigació actual en l'entorn normatiu i d'assegurances dels Estats Units, i aquest document no proposarà una metodologia específica per abordar-ho. La tecnologia de machine learning transparent tampoc resoldrà miraculosament aquest problema, però permetrà analitzar exhaustivament les tarifes i els models i comprendre plenament el seu raonament. Per a cada variable de tarifació, l'impacte exacte s'entén i es mesura fàcilment. "Per què ha passat això?" és una pregunta fàcil de respondre amb models transparents.

D'altra banda, les tècniques d'aprenentatge automàtic de caixa negra fan que el ja difícil problema de l'equitat i el biaix sigui encara més difícil de resoldre en ofuscar el càlcul i la justificació de les tarifes. Hi ha formes cada vegada més sofisticades d'examinar les exportacions d'una caixa negra, però al final, un modelador ha de confiar que ha explorat tot. Què passa quan apareix en la pràctica un cas límit no previst? Com podem estar segurs que la caixa negra és imparcial tant a nivell agregat com a tots els nivells individuals? Amb models transparents com els GAM penalitzats, les preguntes sobre el comportament del model són fàcils de respondre. En canvi, amb un GBM, l'explicació del càlcul d'un índex no és clara.

Malgrat que no està clar com avançarà la indústria per abordar els problemes d'equitat i l'impacte dispar, el Machine Learning transparent té un avantatge clar sobre les metodologies de caixa negra en la capacitat de ser explicat i validat. Els algoritmes transparents de Machine Learning continuaran estant tan esbiaixats com les dades que s'hi introdueixen, però aquest biaix no queda amagat per la metodologia de la caixa negra. L'efecte de totes les variables serà visible per a l'actuari i el regulador i, per tant, es pot abordar adequadament. Els algoritmes transparents de Machine Learning són necessaris per a les companyies d'assegurances i els organismes reguladors que desitgin abordar possibles biaixos en els models d'assegurances.

Conclusió

El Machine Learning està entrant ràpidament en l'espai de les assegurances, i els actuaris poden beneficiar-se enormement de la seva adopció en els processos de tarifació. Ampliar l'ús i el propòsit de l'anàlisi de Machine Learning obrirà noves i emocionants oportunitats. L'adopció d'una plataforma fàcil d'usar per a l'aprenentatge automàtic serà clau perquè els actuaris puguin utilitzar el Machine Learning en tot el seu potencial. Un analista no utilitzarà amb freqüència les tècniques de Machine Learning si ha de configurar un codi base des de zero per a cada aplicació i mantenir-lo a través de múltiples actualitzacions de la plataforma. El Machine Learning hauria de ser tan accessible per als actuaris com els fulls de càlcul.

L'aplicació adequada del Machine Learning canviarà significativament l'experiència de treball d'un equip, però no diluirà la importància del coneixement del sector. Els algoritmes de Machine Learning proporcionaran ràpidament informació basada en dades perquè els usuaris puguin aplicar els seus coneixements del sector als resultats i impulsar l'estratègia de l'empresa. El Machine Learning ja no és només una paraula de moda, ara està preparat per a ser aplicat àmpliament al procés de tarifació.

article

Ignacio Blasco Paniego

Consultor Sènior de l’Àrea d’ Assegurances d’Afi

Aitor Milner Rese

Soci Director de l’Àrea d’Assegurances d’Afi

Taules de mortalitat i longevitat: un enfocament pràctic

Introducció

En el temps de lectura d'aquest article, estimat aproximadament en uns 8 minuts, la vostra esperança de vida haurà augmentat en poc més d'un minut . Aquesta xifra, tot i que sembla poc rellevant, és deguda a un procés de millora de la longevitat tant silenciós com continu . Existeixen diverses teories científiques, algunes alineades amb l'absència d'un topall en l'esperança de vida i amb la possibilitat de viure eternament, i altres que defensen l'existència d'un topall biològic en l'esperança de vida que la humanitat mai podrà superar.

Tant si finalment es concreta un paradigma o l’altre, els impactes de la millora de la longevitat o el seu alentiment – i del seu simètric, la mortalitat – són innegables i han de ser gestionats, entre altres grans indústries, per les companyies asseguradores i reasseguradores, en la seva condició d'actors protagonistes del mercat per a la gestió d'aquest tipus de riscos.

La importància d'aquests riscos motiva que aquest article estigui destinat en particular als actuaris que treballen en companyies, en direccions tècniques o similars. Però no s'ha de limitar a elles, sinó estendre's a tots els treballadors que han de comprendre els impactes associats en un sentit més ampli, atès que el futur de les companyies asseguradores i reasseguradores (amb negoci de vida) passa per la gestió adequada i eficient d'aquest tipus de riscos.

La professió actuarial és probablement aquella que reuneix de manera natural els elements necessaris per gestionar amb èxit el procés biomètric descrit.

La biomètrica, no solament en l'àmbit actuarial tradicional

No obstant això, l'anàlisi dels riscos de la longevitat o la mortalitat no s'ha de limitar a l'àmbit actuarial o assegurador tradicional. Aquests riscos impregnen totes les capes de la societat i suposen reptes i interaccions amb àmbits molt diversos:

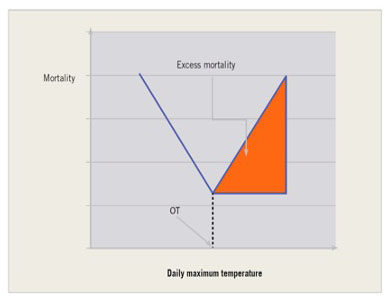

- L'impacte del canvi climàtic en la mortalitat: cal explorar com el canvi climàtic pot afectar la salut i la mortalitat de les persones, a causa d’esdeveniments com l'augment de les temperatures, esdeveniments climàtics extrems i la propagació de malalties transmeses per vectors de contagi (bacteris, virus, etc.).

1 Considerant l’experiència de la població espanyola al segle XXI (font: Human Mortality Database).

2 Sense tenir en compte la desacceleració observada en determinats països, explicada per la influència dels opiacis, com és el cas dels Estats Units, o els retards en l'atenció pública sanitària, amb el conseqüent agreujament de determinades malalties no ateses a temps, havent-se publicat estudis al Regne Unit.

Figura: Gràfic amb la relació entre mortalitat i temperatures.

Font: Organització Mundial de la Salud

- Longevitat i sostenibilitat: l'anàlisi de com els avanços en sostenibilitat i el compliment dels ODS poden influir en la longevitat de la població. Per exemple, millores en l'accés a aigua potable i sanejament bàsic, educació, atenció mèdica i seguretat alimentària poden contribuir a un augment en l'esperança de vida.

- Assegurances i resiliència davant d'esdeveniments catastròfics: la ciència actuarial, sobretot en l'àmbit reassegurador, estudia com les companyies d'assegurances i reassegurances poden utilitzar els estudis biomètrics per avaluar els riscos associats a esdeveniments catastròfics, per exemple, vinculats a pandèmies.

- Innovacions tecnològiques i dades biomètriques: l'exploració de com l'ús de les tecnologies emergents, com la intel·ligència artificial i l'aprenentatge automàtic, poden ajudar les companyies d'assegurances i reassegurances a recopilar i analitzar dades biomètriques de manera més eficient i precisa.

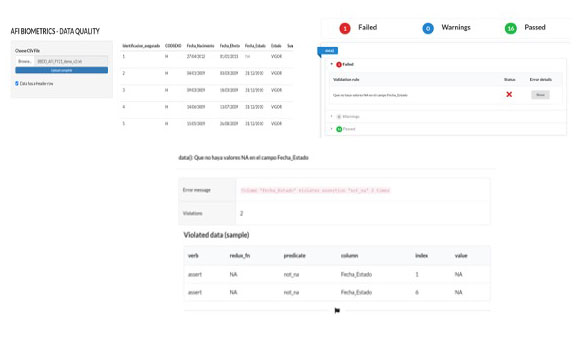

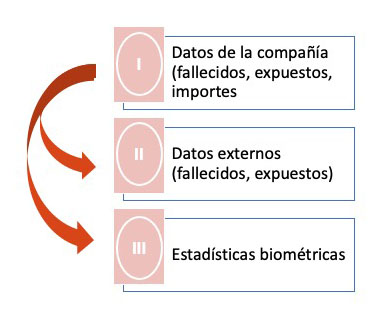

Per tot això, és necessari dotar-se d'eines informàtiques que siguin àgils per incorporar la informació, realitzar càlculs i generar informes que permetin monitorar de forma continuada les hipòtesis biomètriques de les companyies. Aquestes eines, algunes desenvolupades al si de la Resolució del 17 de desembre de 2020, i de les quals es mostren algunes captures de pantalla més endavant en aquest mateix article, permeten integrar els següents àmbits d'actuació per al control dels riscos biomètrics:

- La qualitat de les dades.

- La generació d'estadístiques biomètriques.

- El govern del procés: el monitoratge i indicadors per verificar la suficiència.

- La suficiència i experiència pròpia en el càlcul en 2n ordre i 1r ordre.

- Reforçament del marc biomètric: on aportarem algunes tècniques addicionals en l'estudi de la mortalitat i longevitat.

La qualitat de les dades

L'Entitat ha d'assegurar la solidesa del govern de les dades, que existeixi documentació adequada, que hi hagi congruència entre les bases de dades primàries i les operacionals, que el procés sigui traçable i reproduïble, que es verifiqui la completesa de les dades, la seva adequació, que hi hagi un procés de validació de les dades externes i, en definitiva, que es respectin els principis de fiabilitat, adequació, traçabilitat, completesa i exactitud de les dades. El procés de verificació de la qualitat de la informació sobre la qual es fonamenta la resta del procés d'anàlisi biomètric és, des del nostre punt de vista, la clau de volta d’aquest.

La qualitat de les dades ha de recolzar-se en el coneixement de la realitat de cada entitat asseguradora. A més a més, s'ha d'establir un context d'excel·lència de les dades tenint en compte les limitacions internes. L'ús de solucions de verificació de la qualitat de la informació persegueix proporcionar a les entitats eines de seguiment que permetin la detecció precoç o fins i tot anticipada de mancances d'informació i identificar aquells àmbits en què actuar mitjançant l'establiment de plans d'acció.

Figura: funcionalitats d’una eina per a la qualitat de les dades.

Les mateixes limitacions biomètriques de l'entitat no haurien de suposar una dificultat per generar estadístiques biomètriques. S'ha de considerar que la informació biomètrica derivada de les carteres de les companyies asseguradores és una mostra de la població espanyola. Per això, com més gran sigui la mida de la mostra, més robustesa tindrà la inferència que es plantegi. Però en cas contrari, la tècnica estadística permet solucionar els casos en què les entitats presentin segments (d'edat, gènere, etcètera) amb volums d'informació més limitats, mitjançant l'enriquiment de la informació empírica de la companyia amb informació poblacional espanyola, garantint així la viabilitat tècnica del model proposat. Aquest plantejament serà analitzat en seccions posteriors d'aquest article.

Figura: esquema dels tipus de dades per a generar estadístiques biomètriques.

La generació d’estadístiques biomètriques

La qualitat de les dades és la condició necessària, tot i que no suficient, per a la formalització d'un procés biomètric en una companyia d'assegurances. Aquest procés ens permetrà generar una base de dades amb estadístiques, la explotació de la qual habilitarà la generació d'indicadors clau per al seu seguiment i monitoratge.

En moltes ocasions, la pràctica indica que pot haver-hi una experiència insuficient per generar estadístiques biomètriques. Aquesta circumstància, en principi bloquejant, pot ser resolta mitjançant les següents palanques metodològiques:

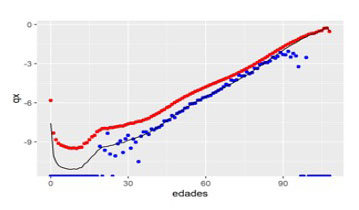

- Monitoratge per agrupacions d'edats en lloc d'anàlisi edat per edat. Això permetrà extreure les tendències fonamentals de les taules biomètriques per edats, com ara les corbes d'accidents, l'afectació de determinades malalties a determinats grups d'edat, l'evolució de la mortalitat amb el compliment de l'edat, ...

- Alternativament, partir del raonament fonamentat en el fet que la informació de la cartera assegurada és una mostra de la població espanyola, i que les polítiques de selecció puguin implicar que la mortalitat sigui inferior a la de la població, es podrà plantejar una credibilitat de la mortalitat poblacional per obtenir la mortalitat (aproximada) de la cartera assegurada. D'aquesta manera, es poden plantejar dos blocs de mètodes:

- Mètodes més senzills, com el monitoratge de la informació de dades externes, amb informació de l'Institut Nacional d'Estadística o de la Human Mortality Database. En aquells trams d'edats en què no hi hagi experiència suficient a la companyia, la inferència i la predicció s'haurà de recolzar més en comportaments poblacionals. D'aquesta manera, en aquells trams d'edats on la companyia tingui més informació, podrà obtenir un percentatge de credibilitat més fiable que en trams amb més insuficiència estadística.

- Models més avançats, com els models piggyback: consisteix a elaborar el plantejament anterior, però amb ingredients de modelització. Això significa, de forma molt senzilla, establir regressions amb dades de companyies d'assegurances que vagin "a cavall" (d'aquí el nom en anglès) de la informació poblacional. D'aquesta manera, es podrà plantejar una regressió mesclant dades de les dues fonts d'informació (externes i internes).

El govern del procés biomètric

L'objectiu del govern ha de ser la comparació de les hipòtesis biomètriques reals i esperades o, fins i tot, en cas de donar-se les condicions, elaborar una taula d'experiència pròpia. En qualsevol cas, el procés biomètric ha de considerar els següents elements:

- Sistema de govern i apetit pel risc: les entitats han d'elaborar estadístiques biomètriques d'alta qualitat, categoritzar les dades èticament, establir controls interns i documentar-los. Es recomana validar de forma independent les estadístiques biomètriques i vincular la validació de les hipòtesis amb el càlcul de les provisions tècniques. A més, és necessari definir l'apetit pel risc biomètric en el model de negoci, incloent-hi el seguiment d'indicadors.

- Consell d'Administració: segons la Resolució, l'òrgan d'administració de l'entitat asseguradora ha d'avaluar anualment la importància del risc biomètric assumit i retingut, incloent-hi una anàlisi de sensibilitat davant desviacions desfavorables de les hipòtesis biomètriques. Es proposa el monitoratge d'indicadors de riscos biomètrics que reflecteixin el perfil de risc de l'entitat, inclús com a part del procés ORSA.

- Monitoratge: el seguiment continuat de les taules biomètriques és crucial per mantenir la seva actualització i adequació al perfil de risc de l'entitat. Segons la normativa, el període d'observació per elaborar les taules no pot ser anterior en més de deu anys a la data de càlcul de la provisió, però abans d'aquest temps, tampoc ha de desviar-se de forma significativa la mortalitat real de l'esperada.

- Elaboració d'estadístiques biomètriques: la normativa biomètrica estableix que les estadístiques biomètriques han de reflectir amb precisió les exposicions i defuncions dels assegurats, evitant el doble còmput, evitant inconsistències en les dades del mateix assegurat (diferències en dates de naixement, gènere o data de l'esdeveniment assegurat ...).

- Procediment de validació de les estadístiques biomètriques: l'entitat ha de tenir un procediment de validació independent de la realització de les estadístiques biomètriques, abastant fonts d'informació internes i externes, així com la metodologia de càlcul. Això implica calcular, avaluar i documentar els impactes en provisions tècniques comptables i de Solvència II.

- Processos: la definició de processos biomètrics té com a objectiu ajustar les desviacions sistemàtiques detectades en el monitoratge. Les proves realitzades anticiparan possibles desviacions i es prendran accions, com actualitzar la taula biomètrica o aplicar judici expert per determinar si les modificacions són reversibles.

Suficiència i experiència pròpia càlcul en 2n ordre i 1r ordre

Les companyies d'assegurances han de comparar els seus resultats reals amb els resultats esperats basats en taules reguladores / sectorials o en taules pròpies de la companyia. És important destacar que els estudis propis de les companyies tenen poblacions més petites i taxes més volàtils, per la qual cosa s'esborren mitjançant un procés de graduació. La relació Actual vs Expected (A/E de forma resumida) s'utilitza per verificar el grau d'ajust d'una taula d'experiència pròpia, i s'espera que estigui per sota del 100% per verificar la suficiència, sense estar excessivament per sota d'aquest nivell, per evitar un excés de conservadorisme.

Robustesa del marc biomètric

Els estudis de mortalitat agregats poden contenir errors a causa de la manca de granularitat, per la qual cosa, en cas d'existir informació, seria recomanable realitzar estudis per causes de defunció. La riquesa d'aquesta anàlisi es deu al fet que hi ha correlació entre les causes de defunció i els grups socioeconòmics als quals pertany l'assegurat, per exemple. Per dur a terme aquests estudis, es pot emprar informació disponible de la companyia i dades externes de causes de defunció de diferents fonts, podent recórrer als models de credibilitat o piggyback, abans esmentats.

Conclusions

A banda de plantejar els diferents àmbits en els quals els riscos de longevitat i mortalitat tenen repercussions, com el canvi climàtic, els esdeveniments catastròfics (pandèmies) o les interaccions amb els Objectius de Desenvolupament Sostenible, les innovacions tecnològiques o les polítiques públiques, hem tractat de subratllar en aquest article la necessitat, per part de les entitats asseguradores i reasseguradores, de comptar amb eines que integrin aquests àmbits per al control dels riscos biomètrics. Hem volgut en tot moment transmetre la idea que es pot adaptar la realitat de les taules biomètriques a les especificitats de cada companyia, havent de considerar en tot moment el principi de proporcionalitat.

Volem posar en relleu la importància de la qualitat de les dades en l'anàlisi biomètrica, com a element sense el qual no és possible construir un enfocament adequat d'un procés biomètric, que no només compleixi amb la normativa, sinó que serveixi a l'entitat per gestionar millor els seus riscos.

En resum, i com a conclusió, volem transmetre la importància de comprendre i gestionar els riscos de longevitat i mortalitat en el sector assegurador, al llarg de les diverses peces explicades.

article

Olga Torrente

Actuària, pèrit judicial i sòcia de Gabinete Torrente Asesores Asociados, S.L.

L'informe pericial actuarial de valoració de les indemnitzacions per lucre cessant i dany emergent. Excepcions a les taules de la Llei 35/2015.

Ja han passat més de set anys des d’aquell 1 de gener de 2016, data d'entrada en vigor de la Llei 35/2015, de 22 de setembre, de reforma del sistema per a la valoració dels danys i perjudicis causats a les persones en accidents de circulació, que coneixem com a Nou Barem.

En aquests set anys, tots hem après. Com llegia en una recent entrevista al Sr. Ferran Adrià, a qui es considera el cuiner més influent de la gastronomia moderna, deia:

Quan miro enrere, no veig els èxits aconseguits, sinó les connexions que els van fer possibles. Una de les més grans lliçons que he après al llarg del meu camí a les cuines i amb l'èxit de elBulli és que els camins no es poden fer sols.

A més a més, com a ingredient essencial per arribar a tenir èxit, s’ha de tenir sempre en compte el treball en equip.

Doncs bé, com a la cuina, amb aquest Nou Barem podem dir que s'ha avançat i innovat, hi ha un treball en equip i els actuaris tenim la nostra pròpia "partida".

En el preàmbul de la Llei es diu que era "necessari reformar l'actual Barem[1] perquè compleixi la seva funció de manera efectiva, cercant una justa compensació dels perjudicis soferts per les víctimes i les seves famílies a conseqüència d'un accident de circulació". A l'exposició de motius també diu: "El nou Barem s'inspira i respecta el principi bàsic de la indemnització del dany corporal; la seva finalitat és aconseguir la total indemnitat dels danys i perjudicis soferts per situar la víctima en una posició el més similar possible a la que tindria si no s'hagués produït l'accident."

Per dissenyar el nou sistema, es va constituir, mitjançant una Ordre Comunicada dels Ministeris d'Economia i Competitivitat (avui en dia, Afers Econòmics i Transformació Digital) i de Justícia, de 30 d'agost de 2012, una comissió de treball coneguda com a Comisión de Expertos del Baremo, integrada per un nombre reduït d'experts en la matèria i representants dels sectors afectats, que van elaborar els documents que van servir de base per a la creació d'un nou sistema per a la valoració dels danys i perjudicis causats a les persones en accidents de circulació.

Entre els documents presentats es trobaven les bases tècniques actuarials originals del sistema per a la valoració dels danys i perjudicis causats a les persones en accidents de circulació, que van ser elaborades per l'Instituto de Actuarios Españoles i tingudes en consideració per la Junta Consultiva de Seguros y Fondos de Pensiones en la seva reunió del 12 de desembre de 2014.

La tasca de la Comisión de Seguimiento del Sistema de Valoración va continuar amb l'Informe Razonado (2020), amb la Guía de Buenas Prácticas para la aplicación del Baremo de Autos d'Autos (acords de 2017, 2018, 2019 i 2020). Recentment i com a resultat de tot l’anterior, s'ha publicat l'Ordre ETD/949/2022, de 29 de setembre, amb les noves bases tècniques actuarials, i posteriorment el Reial Decret 907/2022, de 25 d'octubre, pel qual es modifiquen les quantitats de les taules de lucre cessant, ajuda tercera persona i taules tècniques (TT1, TT2 i TT3).

Doncs bé, en aquest treball en equip, els actuaris hem tingut un paper destacat i continuem tenint-lo, ja que el Nou Barem està "viu" en el sentit que encara hi ha punts de millora, i en els aspectes tècnic-actuarials tenim alguna cosa a dir. S'ha creat l’Observatorio Actuarial del Sistema de Valoración de los daños y perjuicios causados a las personas en accidentes de circulación del Centro de Investigación Actuarial de España (CIAE [2]), on la nostra tasca, entre altres coses, és la verificació de les bases tècniques i de les taules d'indemnitzacions, traslladant propostes a la DGSFP en aquells aspectes estrictament tècnic-actuarials.

Ja es troba sobre la taula l’Avantprojecte de Llei pel qual es modifica el Text refós de la Llei sobre Responsabilitat Civil i Assegurança en la Circulació de Vehicles de Motor, aprovat pel RD Legislatiu 8/2004, de 29 d'octubre, que inclourà les Recomanacions que es van assolir per unanimitat a l'Informe Razonado de la Comisión de Seguimiento del Baremo i que algunes d'elles, com les hipòtesis de càlcul de les indemnitzacions per lucre cessant i dany emergent, ja s'han incorporat a les noves Bases Tècniques Actuarials (Ordre ETD/949/2022, de 29 de setembre).

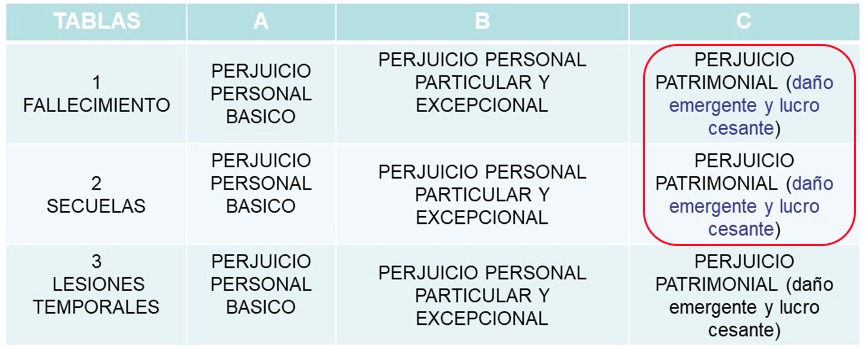

La "partida" dels actuaris en el Nou Barem són els danys patrimonials, el lucre cessant i el dany emergent que es recullen a les taules 1.C i 2.C, aquestes indemnitzacions que fins a l'entrada en vigor d'aquesta Llei no estaven previstes o bé la seva determinació mancava de coherència.

Però encara tenim una especialitat addicional, especialitat que és l'assumpte central d'aquest article. En determinades circumstàncies, els perjudicats per acreditar que els correspon una major indemnització de la que la Llei preveu a les taules, requeriran una valoració actuarial individualitzada mitjançant un informe actuarial realitzat i subscrit per un actuari.

Abans de començar a desenvolupar les bases de la nostra intervenció com actuaris d'assegurances en la quantificació de les reclamacions per danys i perjudicis amb l'elaboració del dictamen pericial actuarial, voldria expressar que, en la meva trajectòria professional com a perit actuari d'assegurances, he constatat que la indemnització que rep un/a lesionat/da, sobretot els grans lesionats i les seves famílies, mai és suficient. Tots canviarien la indemnització, per molt substancial que fos, per tornar a la situació d'un segon abans de l'accident o de l'incident que va causar les seves seqüeles corporals i danys patrimonials.

Taules indemnitzadores LLEI 35/2015:

Les taules del Nou Barem es subdivideixen en altres taules segons els perjudicats. Com a exemple: la 1.C.1: indemnitzacions per lucre cessant del cònjuge de la víctima, la 2.C.3: indemnització del dany patrimonial per seqüeles d'ajuda de tercera persona, la 2.C.4: indemnitzacions per lucre cessant per incapacitat per fer qualsevol treball o activitat professional (absoluta).

Les indemnitzacions pel perjudici patrimonial de les taules 1.C i 2.C es basen en un model actuarial fonamentat en el principi de valorar la compensació del perjudicat pels danys i perjudicis soferts perquè es posi en una posició el més semblant possible a la que hauria tingut si no s'hagués produït l'accident. Aquestes indemnitzacions són el resultat de la valoració feta d'acord amb les Bases Tècniques Actuarials[3], que inclouen la metodologia actuarial i les hipòtesis de càlcul biomètriques, econòmic-financeres i de valoració assumides per a la quantificació de les indemnitzacions de danys patrimonials (lucro cessant per defunció o incapacitat, ajuda de tercera persona).

En aquestes taules es fa una individualització del perjudici, ja que influeixen factors com l'edat del perjudicat, els anys de matrimoni amb la víctima, els ingressos nets abans de l'accident, etc. Per tant, requereixen projectar imports econòmics diferits en el temps, això vol dir que es quantifiquen mitjançant tècniques actuarials.

Les tres excepcions aplicables a les taules. Necessitat d’estudi actuarial.

Podem dir que les Bases Tècniques Actuarials i els seus resultats plasmats a les taules 1.C i 2.C estandarditzen les indemnitzacions per als perjudicats. Aquesta estandardització de la indemnització a rebre pot ser acceptable en certs casos, però per a altres en què entren en joc determinades circumstàncies personals, les taules no són adequades ni s'ajusten a la situació.

La raó d’això es que per determinar les indemnitzacions de les taules és necessari l'adopció d'hipòtesis de càlcul.

Veiem en aquests casos les hipòtesis de càlcul de les indemnitzacions que figuren a les taules 1.C, lucre cessant per mort per al cònjuge, que poden no correspondre en absolut a les circumstàncies de la víctima/perjudicat:

- L'edat de la víctima és la mateixa edat del cònjuge viu (perjudicat), implica que tots els matrimonis/parelles que acrediten convivència tenen la mateixa edat. Què passa en casos on la diferència d'edat entre ambdós és molt àmplia? Sabem que a més edat, menor esperança de vida i viceversa, la qual cosa beneficia els perjudicats "joves" en detriment dels "més grans". Ja hi ha hagut casos amb edats de víctima-perjudicat molt diferents, en què els resultats no tenen cap sentit. Cal arribar a un consens en l'equip sobre alguna "hipòtesi" que minimitzi aquest efecte (límit de +/- x anys de diferència d'edat entre cònjuges, o valoració actuarial específica per a aquests casos).

- Les compensacions o pensions públiques a les quals tenen dret els perjudicats, és a dir, la pensió de viduïtat i orfenesa, la hipòtesi és del 52% i del 20%, respectivament, de la base reguladora de la defunció. Però la realitat és que a partir del 01-01-2019 el percentatge aplicable a la base reguladora per determinar la pensió de viduïtat ha passat a ser del 60% en certs supòsits i fins i tot pot arribar al 70%. En aquest cas, la indemnització de la taula 1.C en alguns casos beneficia els perjudicats.

Doncs bé, la pròpia Llei contempla la possibilitat que el perjudicat reclami una indemnització diferent de la quantificada a les Taules 1.C i 2.C, si acredita un perjudici diferent de l'estimat, però només en els supòsits en què les "compensacions" o "prestacions públiques" siguin nul·les, és a dir, el perjudicat no compleix els requisits per rebre una pensió pública o bé perquè la que rep és diferent de la calculada segons les Bases Tècniques Actuarials . Aquests són els articles de la Llei que recullen aquesta opció per part del perjudicat:

- 1- Article 88.3: Lucre cessant per mort.

- 2- Article 125.6: Indemnització per ajuda de tercera persona.

- 3- Article 132.4: Lucre cessant per seqüeles

Són en aquests casos quan neix la necessitat/possibilitat d'un peritatge actuarial, una valoració actuarial individualitzada per determinar la quantia de la indemnització. Està previst a l'Ordre EDT/949/202, del 29 de setembre, a l'ANNEX. Bases tècniques actuarials. Criteri 11 que regeixen l'actualització de les bases tècniques actuarials.

- Per acreditar el dret del perjudicat d'acord amb els articles 88.3, 125.6 i 132.4 del text refós de la Llei sobre responsabilitat civil i assegurança en la circulació de vehicles a motor, en aquells casos que d'acord amb el punt anterior necessiti càlcul actuarial, així com en els supòsits de la taula TT3 en cas de r>20 o r<1 (sent r la periodicitat anual del canvi de pròtesis), serà necessari presentar un informe actuarial que s'ajusti als criteris i models de càlcul establerts per les bases tècniques actuaries. L'informe actuarial serà realitzat i subscrit per un actuari.

Alguns exemples i resultats d’una valoració actuarial individualitzada

A continuació, comentarem 3 casos[7] en els quals la intervenció de l'actuari ha comportat una compensació més adequada al perjudici en funció de la seva situació personal, ja que les "compensacions" o "prestacions públiques" eren diferents de les previstes als resultats de les Taules del barem de lucre cessant o de dany emergent.

CAS 1 (art. 88.3): Parella de fet amb 3 anys de convivència[8]. El perjudicat no té dret a pensió de viduïtat de la Seguretat Social. Segons les taules del barem, que assumeixen que el perjudicat vidu obté una pensió de viduïtat, el lucro cessant segons la taula 1.C.1 és de 50.939 €. No obstant això, el perjudicat demostra que no rep cap pensió de viduïtat i, amb una valoració actuarial individualitzada, el lucre cessant ascendeix a 225.030,86 €.

CAS 2 (art. 125.6): Lesionat amb seqüela que requereix ajuda de tercera persona segons la taula 2.C.2, amputació del braç unilateral (03024), es preveu 1 hora diària d'ajuda de tercera persona. La indemnització segons la taula 2.C.3 és de 10.278,00 €. El perjudicat acredita que no rep cap ajuda pública per dependència o assistència. La valoració actuarial individualitzada ascendeix a 74.292,71 €.

CAS 3 (art. 132.4): Lesionat amb seqüeles. La Seguretat Social li reconeix una incapacitat permanent total. A partir de l'anàlisi dels seus ingressos anteriors al moment de l'accident i de la pensió d'incapacitat total reconeguda, la quantitat de la indemnització a la taula 2.C.5 és de 22.533 €. No obstant això, el perjudicat acredita que la pensió d'incapacitat total reconeguda difereix de l'estimada pel Barem i, amb una valoració actuarial individualitzada, la quantitat ascendeix a 130.704,44 €.Top of Form

Conclusió

La Llei 35/2015 ha modificat l'anterior sistema de valoració de danys i perjudicis, especialment en la partida del perjudici patrimonial del lucre cessant i del dany emergent. En aquests conceptes indemnitzatoris, la feina dels actuaris d'assegurances ha estat fonamental.

La nostra intervenció amb un informe actuarial realitzat i subscrit per un actuari, en aquells supòsits previstos per la Llei en què els perjudicats acrediten que les "compensacions" o "prestacions públiques" són diferents de les calculades segons les Bases Tècniques Actuarials, determinem una indemnització diferent de la quantificada a les Taules 1.C i 2.C, per a apropar-nos més a aconseguir el principi bàsic que ha de complir la indemnització del dany corporal; la seva finalitat és aconseguir la total indemnitat dels danys i perjudicis patits per situar la víctima en una posició el més semblant possible a la que tindria si no s'hagués produït l'accident.

De moment, només és en aquests supòsits, però esperem que s'obrin noves finestres i que la nostra intervenció s'ampliï a altres situacions per aconseguir aquest principi bàsic.

[1] Barem de 1995.

[2] El Centre d’ Investigació Actuarial d’ Espanya (CIAE) es l’organisme on s’engloba l’activitat d’investigació aplicada de la ciència actuarial.

[3] Document Bases Tècniques Actuarials del sistema de valoració dels danys i perjudicis causats a les persones en accidents de circulació publicades a la pàgina web de la DGSFP

[4] Article 88. Variable relativa a pensions públiques a favor del perjudica.

- L’afectat per la defunció d'una víctima amb ingressos pel treball personal podrà acreditar que no té dret a cap pensió pública o que té dret a una pensió diferent de la prevista en les bases tècniques actuaries del multiplicador.

Article 125. Determinació de la quantia indemnitzatòria mitjançant multiplicador i multiplicador.

- .Les prestacions públiques per a l'ajuda de tercera persona a les quals tingui dret el lesionat s'estimen d'acord amb les bases tècniques actuaries, però es pot acreditar la percepció de prestacions diferents de les estimades.

Article 132. Multiplicador.

- Les pensions públiques a les quals tingui dret el lesionat, com les d'incapacitat permanent, absoluta, total o parcial, es consideren, però es pot acreditar la percepció de pensions diferents de les estimades. En els supòsits de gran invalidesa només es computarà en el multiplicador la part corresponent a la pensió d'incapacitat permanent absoluta.

Defunció: Pensió de viduïtat o orfandat. Incapacitat: Pensió d'incapacitat permanent total o absoluta.

[5] Sinistres ocorreguts i lesionats establerts abans del 7 d’octubre de 2022.

[6] Fora d'aquests casos previstos legalment, si s'observen errors o desajustos entre les taules i les disposicions normatives, s'ha de sol·licitar una peritatge que recalculi el perjudici d'acord amb el text articulat.

[7] Sinistres ocorreguts i lesionats establerts abans del 7 d’octubre de 2022.

[8] Art. 36.2. A efectes d'aquesta Llei, es considera que pateix el mateix perjudici indemnitzable que el cònjuge vidu el membre supervivent d'una parella de fet estable constituïda mitjançant inscripció en un registre o document públic o que hagi conviscut un mínim d'un any immediatament anterior al seu traspàs o un període inferior si tenen un fill en comú.

article

Actuaris i actuàries del grup de treball de Sostenibilitat i Riscos del Canvi Climàtic del CAC

Fina Alargé, Ángel Antón, Clara Armengol, Carolina Cristófol, Luis Fernández-Ricoy, Silvia Herms, Sergio Hernández, Marta Marco, Álex Ramírez, Pilar Ramiro, María Jesús Romero y Emilio Vicente.

Els riscos de la sostenibilitat i l’ORSA

Introducció

L'any 2021, l'EIOPA considerava que les asseguradores havien de tenir en compte dos escenaris estandarditzats sobre els riscos de canvi climàtic: Un en què la temperatura mundial es mantingués per sota dels 2 °C, preferiblement 1,5 °C, i un altre en què la temperatura els superés.

L'any 2022, les autoavaluacions de riscos realitzades per les asseguradores contenien, com a mínim, una anàlisi de materialitat sobre els riscos de canvi climàtic i, si fossin representatius, un desenvolupament d'almenys els escenaris esmentats.

Durant l'any 2022, el Grup de Treball de Sostenibilitat del CAC va elaborar un treball per identificar les seccions de l'ORSA en les quals seria raonable incloure aspectes relacionats amb els riscos del canvi climàtic. Aquest treball va permetre complementar i ampliar la guia sobre l'ORSA que va elaborar el col·legi l’any 2016. El present article desenvolupa els principals aspectes d'aquest treball.

La inclusió dels riscos de sostenibilitat en l'informe ORSA té com a origen la creixent importància que aquests riscos estan assolint. Concretament, els derivats del canvi climàtic han estat els primers a ser tractats en l'autoavaluació. Malgrat la complexitat que implica la seva inclusió, donada la incertesa i l'horitzó temporal a llarg termini que s'han de contemplar, les empreses i reguladors treballen perquè s'integrin en l'ORSA.

Des de la seva implantació, l'ORSA ha permès a les asseguradores avaluar els seus riscos i conèixer la seva situació de solvència durant el període de projecció del seu pla de negoci. Així i tot, el supervisor europeu, l'EIOPA, va recomanar a les entitats asseguradores i reasseguradores la consideració dels riscos de canvi climàtic, més enllà de l'horitzó temporal d'un any o, fins i tot, de l'horitzó estratègic de l'empresa si fos necessari, tant en la seva governança com en la gestió de riscos o en l'ORSA mateix.

En abordar els riscos de canvi climàtic, és important tenir en compte diversos aspectes genèrics de la governança que han de ser revisats:

- Tots els processos i normes relacionats amb aquest tipus de riscos han de comptar amb la governança necessària. Això implica que el Consell d'Administració i els Òrgans de Direcció de l'entitat els han de donar suport amb l'objectiu de garantir que se'ls atorgui la importància i l'atenció adequades.

- La direcció de l'entitat ha de donar el seu suport als processos i normes relacionats amb aquests riscos. Això garanteix que se'ls doni la importància i l'atenció adequades.

- Els riscos de canvi climàtic han de ser considerats en tots els processos específics de l'activitat asseguradora (subscripció, reserves, inversions). Això implica que han de ser una part integral de la gestió de riscos a l'entitat.

D'altra banda, en avaluar l'ORSA, s'aconsella parar atenció a dues etapes de la seva elaboració:

- Identificació i avaluació de riscos: En aquesta primera etapa, les entitats han d'identificar els riscos de canvi climàtic, considerant tant els riscos físics com els riscos de transició. Pel que fa al risc de responsabilitat civil, cal assenyalar que hi ha estudis que l'encadenen dins dels riscos de transició, mentre que altres el tracten com una categoria en si mateixa. Dels riscos s'avalua tant l'exposició actual com la futura a aquests riscos mitjançant proves d'estrès en escenaris climàtics, així com la realització d'estudis sobre els canvis estructurals esperats és possible obtenir una valoració de la materialitat de l'impacte, identificant els factors de risc més representatius. La finalitat és localitzar les exposicions més notables als riscos, així com els principals grups d'interès més afectats dins de l'organització.

- Disseny d'escenaris: La segona etapa se centra en el disseny d'escenaris. Es recomana la tria d'escenaris rellevants per al negoci; que cobreixin una àmplia varietat de possibles futurs climàtics. De la mateixa manera, és aconsellable que s’utilitzin escenaris basats en la ciència per assegurar que els resultats són consistents amb els objectius climàtics globals. Molts dels primers escenaris utilitzats en el passat per organismes de supervisió en altres sectors econòmics van tenir com a finalitat avaluar polítiques d'actuació i no són necessàriament apropiats per a l'objectiu que busquen els supervisors en el sistema financer. Per aquesta raó, en el sector s'estan elaborant conjunts d'escenaris de referència més adequats a aquestes finalitats.

Governança

Des dels organismes reguladors, s'entén que la integració dels riscos de sostenibilitat, començant pels climàtics, en la gestió de riscos, representa un pas necessari per millorar els resultats a llarg termini i contribuir a un desenvolupament social sostenible.

La governança dels riscos de sostenibilitat implica incorporar informació objectiva sobre aspectes ambientals, socials i de governança (ASG) en la presa de decisions i en els processos de gestió. Els criteris ASG es divideixen en tres riscos principals: risc ambiental, risc social i risc de governança.

- El risc ambiental es refereix a les accions que realitzen les organitzacions i que tenen un impacte en el medi ambient, ja sigui directament o indirectament. Això inclou qüestions com l'emissió de gasos d'efecte hivernacle, la protecció de la biodiversitat, l'ús de fonts d'energia renovables i l'eficiència energètica.

- El risc social es relaciona amb les pràctiques empresarials que afecten la societat en general. Això abasta aspectes com els drets dels treballadors, les condicions salarials, la diversitat i inclusió a l'empresa i la satisfacció dels clients.

- El risc de governança es refereix a la gestió de la governança, la transparència i l'administració de les organitzacions. Això implica seguir criteris i normes en els processos i procediments de l'organització, com reduir l’escletxa salarial i no discriminar per raó de sexe, edat, religió, orientació sexual i discapacitat.

La integració dels riscos de sostenibilitat en la governança requereix el recolzament i suport de la direcció de l'organització. A més, aquests riscos han de ser considerats en tots els processos específics de l'activitat asseguradora, per garantir una gestió integral dels riscos.

Apetit pel risc

L'apetit pel risc es defineix com la quantitat de risc que una organització està disposada a assumir per assolir els seus objectius. No obstant això, cal destacar que no n’hi ha prou amb conèixer el volum de risc que es pot tolerar, sinó que també és necessari assegurar-se que aquest nivell de risc estigui en línia amb els fons propis de l'entitat i amb la seva capacitat per mantenir un nivell raonable de solvència.

No existeixen regles fixes sobre com les organitzacions han de definir el seu apetit pel risc, però solen ser una combinació de les següents dues valoracions:

- Quantitativa, que implica avaluar l'exposició al risc en termes de la quantitat de capital propi que l'empresa està disposada a perdre en la cerca dels seus objectius. Aquest enfocament es basa en valoracions numèriques i models matemàtics per determinar els límits de risc acceptables.

- Qualitativa, que es centra en les característiques i les consideracions no numèriques relacionades amb els riscos en els quals no es desitja entrar o actius en els quals no es desitja invertir. Això implica tenir en compte factors com la reputació de l'organització, la percepció dels clients, així com els valors i principis ètics de l'empresa.

En incloure els riscos de canvi climàtic en la gestió del risc, és necessari realitzar una revisió de l'apetit pel risc en la mesura que les valoracions quantitatives o qualitatives puguin veure's afectades. Potser l'empresa no desitja, per temes de reputació, invertir en determinades indústries o desitja oferir als clients una gamma de productes amb una clara aposta per la sostenibilitat. Dit d'una altra manera, aquests riscos poden afectar la capacitat de l'organització per assolir els seus objectius i establir-ne límits de risc en conseqüència.

Avaluació interna del perfil de riscos

L'avaluació interna és fonamental per comprendre i gestionar els riscos als quals s'enfronta una entitat asseguradora. La inclusió dels riscos de canvi climàtic dona lloc a la revisió dels següents punts clau de l'autoavaluació:

- Context del negoci. Això implica analitzar factors externs com l'entorn econòmic, regulador i competitiu, així com els canvis demogràfics i tecnològics que poden afectar la indústria.

- Perfil de riscos. Això implica analitzar els diferents tipus de riscos als quals està exposada la cartera d'assegurances, com el risc de subscripció, el risc de mercat i el risc de crèdit. Aquesta avaluació permet identificar les àrees de major exposició i prendre mesures per mitigar aquests riscos.

- Materialitat dels riscos. Cal conèixer i avaluar la importància relativa dels diferents riscos per determinar l'impacte potencial que tenen en l'entitat. Per això s'apliquen tant anàlisis qualitatives com quantitatives basades en dades històriques, models matemàtics i judici expert.

En l'ORSA del 2022, les asseguradores van haver de realitzar, com a mínim, una anàlisi de materialitat per determinar l'existència de riscos de canvi climàtic importants i, en cas afirmatiu, incloure-hi l’anàlisi d'escenaris.

- Utilització d'escenaris. Els escenaris són representacions hipotètiques d'esdeveniments futurs que poden tenir un impacte significatiu en l'entitat asseguradora. Aquests escenaris permeten avaluar la capacitat de l'entitat per fer front a situacions adverses i prendre mesures preventives.

Els escenaris climàtics són útils per comprendre i avaluar els possibles riscos tant presents com futurs en termes de condicions econòmiques, socials, tecnològiques i ambientals? Aquests escenaris permeten als científics i a les organitzacions explorar i comprendre com els riscos i les oportunitats derivades del canvi climàtic poden impactar en el negoci i en la societat en general.

Es poden classificar en dues categories generals:

- Escenaris de referència que representen futurs possibles basats en suposicions sobre el creixement econòmic, la tecnologia i les polítiques actuals. Aquests escenaris no tenen en compte mesures addicionals per erradicar el canvi climàtic i poden resultar en un augment significatiu de les emissions de gasos d'efecte hivernacle i un escalfament global més pronunciat.

- Escenaris de mitigació que representen futurs possibles en què s'implementen mesures addicionals per reduir les emissions de gasos d'efecte hivernacle i limitar l'escalfament global. Aquests escenaris impliquen canvis significatius en la tecnologia, les polítiques i els comportaments humans per aconseguir una transició cap a una economia baixa en emissions de carboni.

Un element d'interès a treballar amb escenaris és el període de temps a considerar, ja que el canvi climàtic es manifesta plenament a mitjà i llarg termini, més enllà de l'horitzó temporal típicament utilitzat en les anàlisis d'estrès (d'1 a 3 anys). Per tant, se suggereix que els escenaris climàtics considerin un horitzó temporal a mitjà-llarg termini, de 15 a 30 anys, per capturar les dinàmiques rellevants associades.

D'altra banda, no s'ha d'oblidar que els escenaris climàtics mostren limitacions pel que fa a la seva possible aplicació en l’àmbit local o en sectors específics. Sent la granularitat un punt a tenir en compte en l'ús d'escenaris climàtics, ja que pot ser necessari emprar un major detall a l'hora de mapejar els impactes de determinats impactes climàtics en l’àmbit individual d'actius. Aquest fet obliga a considerar l'impacte d'esdeveniments catastròfics específics i avaluar com poden afectar els actius i les inversions.

Prova d'estrès i accions de gestió

En el procés d'autoavaluació és important dur a terme proves d'estrès climàtic i anàlisis d'escenaris que permetin avaluar els riscos associats.

Aquestes proves d'estrès han d'incloure enfocaments tant quantitatius com qualitatius i tenir en compte els horitzons temporals en els quals pot desenvolupar-se el canvi climàtic, així com l'elevada incertesa sobre la seva evolució futura. L'objectiu d'aquestes proves és posar a prova l'estratègia empresarial i fonamentar la gestió del risc i la presa de decisions.

Pel que fa a les accions de gestió, les consideracions sobre el canvi climàtic han de ser part integrant de l'estratègia de negoci i d'inversió de les organitzacions. Això implica fomentar la conscienciació sobre el risc i adquirir experiència en l'avaluació dels riscos financers derivats del canvi climàtic.

És rellevant la utilització d'enfocaments prospectius en l'avaluació dels riscos. Això implica considerar els possibles escenaris futurs i avaluar com podrien afectar l'organització. Aquests enfocaments prospectius permeten anticipar-se als riscos i prendre mesures preventives per mitigar el seu impacte.

Esforç internacional

Els esforços internacionals per aconseguir les metodologies apropiades són elevats. Així trobem les anàlisis d'escenaris desenvolupats per la International Energy Agency (IEA) o l’Intergovernmental Panel on Climate Change (IPCC). Eines que són utilitzades per la comunitat científica per investigar les possibles ramificacions del canvi climàtic global i avaluar les opcions de mitigació i adaptació.

En la mateixa línia de treball, la Task Force on Climate-related Financial Disclosures (TCFD), grup internacional creat el 2015 pel Consell d'Estabilitat Financera (FSB) que té com a objectiu el desenvolupament de recomanacions per millorar la divulgació de riscos, va emetre el 2021 un document titulat "The Use of Scenario Analysis in Disclosure of Climate-Related Risks and Opportunities" en el qual es desenvolupava la utilització d'escenaris, paràmetres clau, hipòtesis i s'analitzava en detall els escenaris creats per la IEA i el IPCC.

També la NGFS (Xarxa de Supervisors Financers per al Canvi Climàtic), una coalició internacional de bancs centrals i supervisors financers, va elaborar el 2020 el document titulat "Guide to climate scenario analysis for central banks and supervisors" que ofereix una guia per a les institucions financeres sobre com dur a terme anàlisis d'escenaris climàtics, donant referències que proporcionen un conjunt harmonitzat d'escenaris disponibles. En aquests s'inclouen impactes físics del canvi climàtic, així com els de la transició cap a una economia baixa en carboni, encoratjant els bancs centrals i supervisors a utilitzar-los en l'avaluació i gestió dels riscos de canvi climàtic.

L’any 2022, l'European Insurance and Occupational Pensions Authority (EIOPA) va publicar la versió final del Consultation Paper sobre els principis metodològics per a l'elaboració de bottom-up stress test per a riscos de canvi climàtic, titulat "Methodological principles of insurance stress testing - climate change component". El document mostra un conjunt de mètodes i procediments que poden ser utilitzats per les asseguradores. Si bé el document classifica els riscos de canvi climàtic en físics, de transició i de responsabilitat, desenvolupa especialment els dos primers. EIOPA reconeix que, en el moment actual, qualsevol stress test sobre aquests riscos ha de ser considerat com un exercici exploratori i com a part del procés d'aprenentatge per a la comprensió d'aquests riscos.

Conclusió

Les asseguradores han d'incloure els riscos derivats del canvi climàtic en la gestió de riscos, en la governança, en el sistema de gestió de riscos i en l'ORSA en la mesura que representin una amenaça significativa per a l'estabilitat financera i la sostenibilitat d’aquestes. Això implica avaluar els riscos de canvi climàtic i considerar-los en la presa de decisions, així com identificar les possibles oportunitats que puguin sorgir en el procés.

En el procés, la utilització d'enfocaments prospectius i la consideració de la materialitat i, si és necessari, la utilització d'escenaris futurs permetrà conèixer els seus efectes sobre l'organització. Aquests enfocaments prospectius permeten anticipar-se als riscos i prendre mesures preventives per mitigar el seu impacte.

Si bé, els primers passos en l'autoavaluació han consistit en estudis de materialitat, tant qualitatius com quantitatius, és d'esperar que, en el futur, o en el moment present si l'anàlisi de la materialitat ha indicat que és pertinent, s'hagin de dur a terme proves d'estrès climàtic i anàlisis d'escenaris per avaluar els riscos financers derivats del canvi climàtic.

Alguns dels actuaris i actuàries, membres del Grup de Sostenibilitat i Canvi Climàtic del Col·legi d’Actuaris de Catalunya (CAC), que han elaborat l’article.

article

Ana Pérez Ayuso

Directora desenvolupament negoci actuarial de Moodys

Jaume Jardon

Director solucions actuarials de Moodys

Optimitzant l’excel·lència actuarial: la consolidació de l’actuari en les seves funcions

El sector assegurador és un mercat en contínua transformació, potser de manera més exigent en els últims anys. La indústria ha hagut de fer front a moments molt complicats; com una pandèmia mundial, la irrupció de la IA, condicions econòmiques extremes amb tipus d'interès negatius, etc. El sector s'ha mostrat en tot moment capaç de complir amb els seus compromisos i, fins i tot, d'anar més enllà d'aquests quan la societat ho ha demanat.

En aquest procés de transformació, les àrees financeres-actuarials tenen un paper absolutament crucial. D'elles s'espera que mostrin una imatge fidedigna i consistent del negoci, amb rigorositat i executada en temps rècord, no només per proporcionar informació externa, sinó també per participar en la gestió i presa de decisions, a partir del seu coneixement i mitjançant l'anàlisi i valoració dels riscos de cada negoci.

Atesa la important missió del sector assegurador en l'economia i la societat, la protecció dels clients és una prioritat, en particular, per als organismes supervisors. Això justifica, en certa manera, el nivell elevat de regulació al qual està sotmès el sector i que continua avançant amb l'objectiu d'estendre les millors pràctiques entre les entitats, exigint-los, a més, un esforç important per mostrar transparència mitjançant uns estats financers uniformes i comparables amb els seus homòlegs.

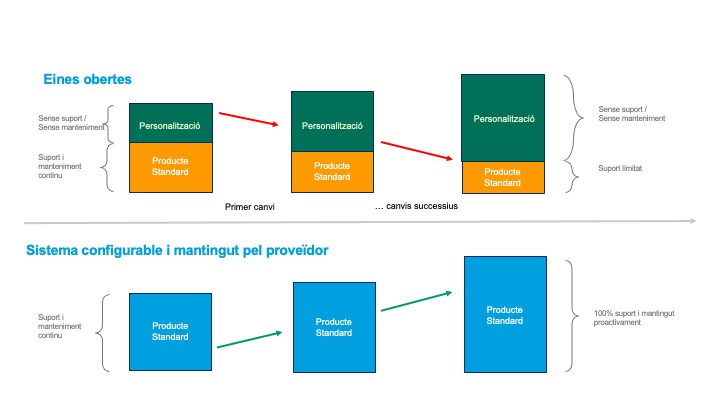

El sector té entre les seves prioritats els objectius de digitalització i transformació, no obstant això, és més habitual veure la preocupació per aquests aspectes sobre àrees més visibles com poden ser vendes o servei directe al client, i no tant en altres processos de back office que també estan exigint aquest tipus de transformació i que, definitivament, tenen un impacte sobre el front. En aquest article es discuteix àmpliament sobre la problemàtica específica dels processos actuarials amb un protagonisme creixent en el dia a dia de les entitats.

Els processos actuarials

Els Actuaris tenen en les seves mans processos crítics d'anàlisi i informació a la direcció, els reguladors i altres parts interessades. Mentre que uns anys enrere els informes actuarials tenien un nivell limitat d'atenció dins de les organitzacions (potser amb major protagonisme en entitats internacionals o activitats específiques com M&A o Pricing), actualment s'han convertit en elements imprescindibles del procés global de producció i gestió del negoci, amb normatives com Solvència II i ara, amb més pes encara, amb IFRS 17.

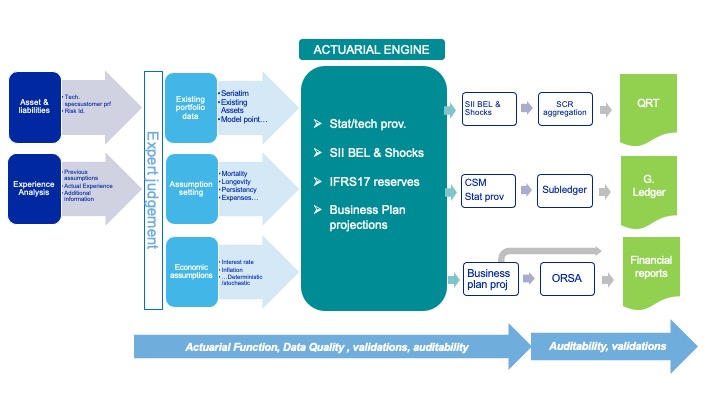

El procés actuarial de valoracions, té normalment un alt nivell de complexitat per si mateix, el següent gràfic mostra una visió a gran nivell com a exemple:

Cadascuna de les fases representa subprocessos de gran importància i amb problemàtiques diferents. És important tenir en compte que, el procés en conjunt, ha de complir amb un nivell d'agilitat, transparència i fiabilitat que no sempre és fàcil d'assolir per diversos motius:

- La gestió de la informació inicial que requereixen aquests processos és un dels temes més importants per a aquest compliment. Aquesta informació ha de sotmetre's tant a estrictes processos de qualitat com al màxim nivell de granularitat per garantir la validesa dels resultats, anàlisis i conclusions. Això requereix un esforç considerable que en moltes ocasions recau sobre els actuaris, sense ser pròpiament una tasca actuarial.

- Els models actuarials són sovint d'una alta complexitat i, amb força freqüència, no inclouen processos de gestió i govern adequats.

- El procés de valoració sovint no està prou industrialitzat, per exemple, en la intervenció manual per a processos mecànics (per ex. tractament de dades), la consideració de negocis no modelitzats, les validacions necessàries o les connexions entre les diferents fases del procés.

- Els perfils adequats per desenvolupar aquesta activitat són realment escassos.

A conseqüència de totes aquestes mancances, la feina dels actuaris sovint ha quedat relegada a la preparació i transformació de dades d'entrada, la programació de càlculs, la simple presentació de resultats i una infinitat de tasques manuals per gestionar productes i situacions temporals (negoci no modelitzat, ajustaments manuals, etc.) a les quals se'ls dona normalitat, en lloc de possibilitar una automatització o industrialització. Això és, habitualment, una font de frustració per a aquests professionals que, a vegades, troben massa obstacles per desenvolupar-se i posar a disposició del negoci totes les seves capacitats i coneixements.

Els reptes

Fixant-nos en la primera fase del procés, a l'entrada de dades és molt freqüent que per aconseguir una qualitat acceptable d’aquestes, els actuaris hagin de patir laborioses tasques de neteja o transformació d'aquestes dades, així com processos de validació molt costosos. La generació d'aquestes dades és molt important per a les diferents etapes d'un procés de valoració, des de l'alimentació una a una de totes les pòlisses de l'entitat, fins al subprocés de definició d'hipòtesis amb informació històrica del comportament de les carteres de productes.

Aquesta és una àrea on sovint s’utilitza més temps del que seria desitjable per motius diversos: heterogeneïtat de dades per existència de diferents fonts, migracions de negocis adquirits integrats parcialment, ajustos manuals en origen, etc. La millora d'aquesta part del procés es fa molt necessària per alliberar els actuaris de tasques menys especialitzades que els allunyen de les seves funcions més rellevants.

Si ens centrem en els models actuarials, aquests es van implantar al llarg dels anys per donar suport en les anàlisis de rendibilitat de productes, el càlcul de provisions, les valoracions de negocis d'operacions de compra/venda, els càlculs de Embedded Value, etc. Posteriorment i amb l'arribada del nou règim europeu de Solvència II, aquest tipus de models es van estendre encara més i el seu ús va començar a integrar-se en la gestió periòdica de l'entitat. Addicionalment, la regulació va continuar avançant incorporant altres mesures (p. ex. normativa PRIPS), així com evolucionant l'actual base comptable cap a un entorn més exigent en termes de sofisticació i gestió de dades: IFRS17.

En els seus orígens, els processos d'implantació van donar resultats molt variats depenent de cada entitat i del moment i la situació del mercat:

- En alguns casos, els primers models es construïen per a propòsits molt específics i negocis molt concrets, utilitzant eines més bàsiques i a vegades mancades de flexibilitat, escalabilitat i govern.

- Cada cop que les exigències creixien, els models continuaven creixent amb objectius més ambiciosos, tractant d'incloure la cartera completa de productes de les entitats. Tanmateix, això no sempre s’aconseguia per diferents raons (p. ex. complexitats d'alguns negocis, falta de flexibilitat d'algunes eines o simplificacions per manca d'informació), resolent aquests obstacles amb codificacions específiques o realitzant càlculs fora del circuit principal, carregant enormement de processos recurrents a les àrees actuarials.

- Amb l'arribada d'un procés més exigent en termes de càlculs, gestió d'informació i govern (Solvència II), les entitats van tractar de reutilitzar aquells models ja existents, adaptant-los a les noves necessitats, fent canvis sobre canvis en les eines existents.

Així, successivament, el codi que suporta les valoracions s'ha manipulat en funció de les circumstàncies, per diferents persones i amb diferents enfocaments, de manera que la seva gestió s'ha anat complicant cada vegada més.